Tientallen jaren geleden was beleggen echt nog ingewikkeld. Je moest verstand van zaken hebben. Die tijd is wel voorbij. Tegenwoordig is beleggen voor beginners niet moeilijk meer.

Beleggen in goede, goedkope, breed gespreide ETF’s is voor iedereen bereikbaar. En wist je dat dit de afgelopen decennia rendementen opgeleverd heeft van gemiddeld ruim 8% per jaar?

Via brokers als DEGIRO kun je vandaag de dag zonder vaste lopende kosten al wereldwijd gespreid beleggen in meer dan 3.000 aandelen door te beleggen in één enkele ETF.

Ik leg in deze post uit wat een indexfonds of ETF is, hoe aandelen en obligaties werken en wat een broker is. Ook ga ik in op de risico’s van beleggen. Let hierbij op: met beleggen kun je jouw inleg verliezen.

Zo wordt beginnen met beleggen voor jou wellicht gemakkelijker. Ook geef ik aan waar je op deze site aanvullende informatie over bepaalde onderwerpen kunt vinden als je wilt leren beleggen.

Beleggen voor beginners: dit ga je leren

Een erg populaire manier van beleggen is beleggen in aandelen of obligaties. Daar lees je meer in deze post. Ook ETF’s en indexfondsen komen aan bod.

Beginnen met beleggen op deze manier is voor veel mensen nog best wel een stap. Dat komt omdat zij er nog geen ervaring mee hebben. Maar tegenwoordig is beleggen in aandelen of obligaties eigenlijk heel laagdrempelig en eenvoudig geworden. Leren beleggen is niet zo moeilijk meer en veel simpeler dan een jaar of 10-20 geleden.

Duurzaam beleggen

Duurzaam beleggen is sterk in opkomst. Logisch, want we willen allemaal dat de wereld om ons heen leefbaar blijft. Hierbij moet je echter wel goed op een aantal punten letten. Omdat dit wat teveel ruimte vraagt om hier uit te leggen heb ik daar een aparte post aan gewijd:

Duurzaam beleggen: welke fondsen zijn het beste?

Hoe werkt beleggen?

Beleggen is een vorm van investeren waarbij je geld vastlegt voor langere of kortere tijd. Het doel is om in de toekomst financieel voordeel te behalen. Je kunt het zien als het opgeven van bepaalde zekere bedragen in ruil voor onzekere inkomsten in de toekomst.

Allereerst zal ik eens uitleggen wat een aandeel en een obligatie zijn.

Beleggen in aandelen

Een aandeel in een bedrijf is een waardepapier dat een aantal rechten geeft met betrekking tot het bedrijf. Je bent een beetje mede eigenaar geworden van het bedrijf. Je mag bijvoorbeeld via de aandeelhoudersvergadering meebeslissen over het reilen en zeilen van het bedrijf. En je hebt ook recht op een deel van de winst van het bedrijf, vaak uitgekeerd in de vorm van dividend. Een aandeel geeft geen rente.

Beleggen in obligaties

Een obligatie is een bewijs dat bijvoorbeeld een overheid of een bedrijf een schuld aan de eigenaar van de obligatie heeft. Deze schuld is ontstaan doordat de obligatiehouder een lening aan de overheid of het bedrijf heeft gegeven.

Heeft een overheid of een bedrijf geld nodig voor bijvoorbeeld een investering? Dan kan het door het uitgeven van een obligatielening aan de financiering komen.

Een obligatie heeft meestal een bepaalde looptijd. Aan het einde van de looptijd betaalt de uitgever van de obligatie de schuld terug aan degene die de obligatie in bezit heeft.

Tijdens de looptijd ontvangt de eigenaar van de obligatie rente over de schuld. Als een obligatie een looptijd heeft van meerdere jaren, ontvangt de eigenaar van de obligatie meestal jaarlijks een rentevergoeding. Lees meer over dit specifieke onderwerp:

Beleggen in obligaties: uitleg en tips

Aandelen kopen – hoe doe je dat?

Aandelen en obligaties zijn voorbeelden van zogenaamde effecten. Veel aandelen en obligaties kun je kopen of verkopen op een effectenbeurs. Daarvoor moet het aandeel of de obligatie genoteerd staan aan die effectenbeurs. Bekende effectenbeurzen zijn bijvoorbeeld de Amsterdamse effectenbeurs en de effectenbeurs van New York.

Een aandeel of obligatie staat genoteerd op de effectenbeurs tegen een bepaalde koers. Dat is het bedrag waarvoor je het aandeel kunt aan- of verkopen. Als het bedrijf in waarde stijgt zie je dat bijvoorbeeld terug in de koers van het aandeel.

De handel op effectenbeurzen gebeurt tegenwoordig vooral elektronisch en digitaal. Je hoeft niet zelf naar Amsterdam of New York te reizen om daar te gaan beleggen. Dat is één van de redenen waarom het nu makkelijker is voor beginners om te beleggen.

Beleggen op de effectenbeurs kun je doen via een zogenaamde broker. Vaak is je huisbank een broker. Daarnaast heb je in Nederland ook bedrijven die hierin gespecialiseerd zijn, zoals DEGIRO en Interactive Brokers, de grootste broker ter wereld gemeten naar aantallen transacties.

Beginnen met beleggen – welke aandelen kopen?

Wanneer je begint met beleggen in aandelen of obligaties kun je dat doen in losse aandelen of obligaties. Je zult dan moeten bepalen welk bedrijf of welke bedrijven je kiest. Je kunt bijvoorbeeld een los aandeel Apple kopen.

Het is echter vrijwel onmogelijk om winnende aandelen uit te kiezen. Als de markt verwacht dat een aandeel of sector het relatief goed zal gaan doen dan is dat op dat moment al in de koers van het aandeel verwerkt. En er zijn veel onvoorspelbare aspecten die invloed op de koers kunnen hebben, waardoor het vooral gokken is welk aandeel het goed zal doen.

Het meeste rendement wordt met name behaald door degenen die simpelweg goed gespreid tegen lage kosten beleggen. Het liefst wereldwijd gespreid, zodat je minimaal afhankelijk van bent van regionale ups en downs, bijvoorbeeld ten gevolge van politieke ontwikkelingen.

Beleggen in indexfondsen of ETF’s

Wanneer je gaat beginnen met beleggen kun je er ook voor kiezen om in één keer in duizenden bedrijven te beleggen. Daar heb je geen grote som geld voor nodig. Dit kan al voor een paar tientjes. Je kunt dit simpelweg doen door een beleggingsfonds te kopen waar veel aandelen in vertegenwoordigd zijn. Een indexfonds of ETF is hier een voorbeeld van.

Wat is het verschil tussen een indexfonds en een ETF?

De termen ETF en indexfonds worden vaak voor hetzelfde type fonds gebruikt. Officieel zijn er verschillen tussen een indexfonds en een ETF. In een indexfonds kan 1x per dag worden gehandeld. De prijs wordt bepaald aan de hand van de de intrinsieke waarde (ook wel Netto Asset Value of NAV genoemd) op het einde van de beursdag.

De afkorting ETF staat voor Exchange Traded Fund, oftewel een fonds dat op de beurs verhandeld wordt. In een ETF kun je gedurende de gehele handelsdag handelen. De prijs wordt bepaald aan de hand van een bied- en laatkoers.

Voorbeelden indexfondsen

Een indexfonds dat de AEX index volgt heeft de 25 aandelen waaruit de AEX index bestaat in het fonds zitten. De AEX index vertegenwoordigt de 25 grootste bedrijven die genoteerd staan aan de beurs van Amsterdam. De AEX is echter wel een relatief kleine index.

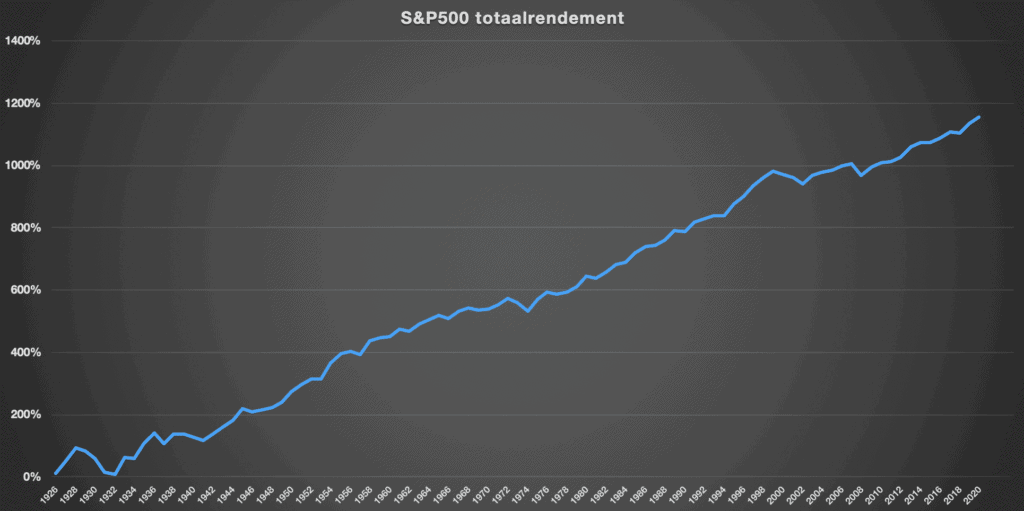

Een al wat grotere index is de bekende S&P500 index. Deze bevat de 500 grootste bedrijven uit de VS. Het koersverloop van deze index over de afgelopen decennia ziet er zo uit:

Op korte termijn laat ze flinke schommelingen zien, op lange termijn een gestage stijging.

Er zijn ook indexen waar alle grotere bedrijven in de wereld in vertegenwoordigd zijn. In een indexfonds of ETF dat een dergelijke index volgt zitten dan aandelen van duizenden bedrijven.

Een uitstekend voorbeeld daarvan is het Vanguard FTSE All-World UCITS ETF (VWRL). Daarmee beleg je via slechts één fonds in meer dan 3.000 van de meest succesvolle bedrijven ter wereld.

Voordelen indexfondsen

Een voordeel van beleggen in indexfondsen of ETF’s is dat je tegen lage kosten heel eenvoudig een goed gespreide belegging realiseert. Goede spreiding is nodig om je risico te minimaliseren. Wanneer één bedrijf slecht presteert en jij hebt daar aandelen in, dan kun je daar flink last van hebben. Wanneer dat bedrijf samen met duizenden andere bedrijven in je indexfonds zit heb je daar nauwelijks last van.

Een ander voordeel van beleggen in indexfondsen is dat je geen verstand meer hoeft te hebben van markten en bedrijven om te beginnen met beleggen.

Nog een groot voordeel van investeren in een indexfonds is dat slecht presterende bedrijven in de index automatisch vervangen worden door goed presterende bedrijven. Daar hoef je zelf dus niets voor te doen.

Als laatste voordeel noem ik de lage kosten die indexfondsen met zich meebrengen. Lage kosten zijn nodig om een goed rendement op je beleggingen te maken. Losse aandelen kopen is vrijwel altijd duurder dan een indexfonds kopen vanwege de hogere transactiekosten.

Populariteit indexfondsen en ETF’s

In de Verenigde Staten zijn indexfondsen en ETF’s al wat langer populair. In Europa zijn ze de laatste jaren ook sterk in opkomst. Wereldwijd is ondertussen ruim 10.000 miljard dollar belegd in indexfondsenen ETF’s.

Er is meer dan 10.000 miljard dollar belegd in indexfondsen en ETF's Delen op XAanbieders indexfondsen en ETF’s

Indexfondsen en ETF’s worden aangeboden door zogenaamde fondshuizen. Vanguard is een van de grootste aanbieders van indexfondsen en ETF’s ter wereld met een belegd vermogen van 6.200 miljard dollar. iShares en Xtrackers zijn ook een bekende aanbieders.

Vanguard is tevens het fondshuis dat het hardste groeit in de wereld. Volgens ramingen was de instroom in Vanguard fondsen in het recente verleden 289 miljard dollar in een jaar.

Een uitstekende combinatie van een aandelen-ETF en een obligatie-ETF is het eerder genoemde fonds van Vanguard en daarnaast 1 obligatie ETF van Xtrackers:

100% overheidsobligaties wereldwijd waarbij het valutarisico is afgedekt naar de euro: Xtrackers II Global Government Bond UCITS ETF (DBZB)

Door zo te beleggen wordt je nauwelijks geraakt door het slecht presteren van een los bedrijf. Met deze portefeuille heb ik jaren gemiddeld 6-7% netto rendement gemaakt (wat uiteraard geen garantie is dat dat in de toekomst zo zal blijven).

Ik zal nu uitleggen waarom het verstandig kan zijn naast een aandelen indexfonds ook een obligatie indexfonds (of een zogenaamde depositoladder) in je portefeuille te hebben.

Risico’s beleggen

Met een belegging in aandelen loop je op de korte termijn meer risico dan met een belegging in obligaties. Aandelen kunnen plotseling tientallen procenten in waarde dalen. Obligaties en deposito’s fluctueren veel minder in waarde en geven dus stabiliteit en veiligheid. Op de langere termijn geven aandelen als beloning echter meer rendement voor het genomen risico.

In de volgende post ga ik specifiek in op de risico’s van beleggen in aandelen en hoe je die kunt verlagen:

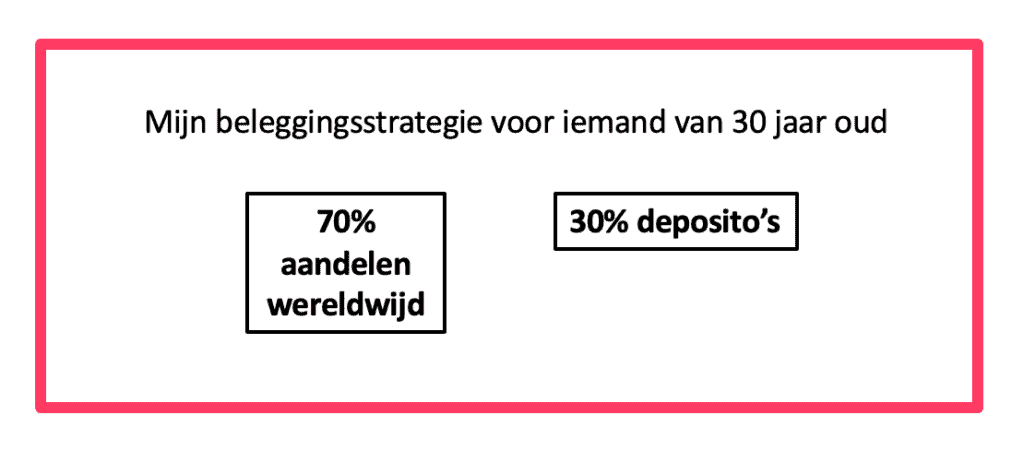

De verhouding waarin je aandelen en obligaties/deposito’ in je portefeuille neemt wordt met name bepaald door hoe lang je de beleggingen aan wilt houden (je beleggingshorizon) en je risicobereidheid.

Je beleggingshorizon bepaalt hoeveel risico je kunt nemen. Hoe langer je beleggingshorizon, des te meer risico je kunt nemen.

Maar het gaat niet alleen om het risico dat je kunt nemen maar ook om hoeveel risico je wilt nemen. Oftewel: wat is het maximaal acceptabele verlies onder slechte beursomstandigheden dat je kunt lopen zonder in paniek aandelen te gaan verkopen. Dat wordt je risicobereidheid genoemd.

Voor een beginner is het wellicht verstandig wat minder risico te nemen dan voor een gevorderde belegger. Een beginner weet namelijk nog niet hoe hij of zij op een forse beursdaling zal reageren. Zoals gezegd, de kunst is om dan niet je beleggingen te verkopen.

Depositoladder

Omdat we momenteel met lage rentestanden te maken hebben die aan het stijgen zijn, dalen de koersen van obligaties. Nieuwe obligaties die uitgegeven worden tegen de oplopende rentestanden zijn aantrekkelijker dan bestaande obligaties tegen de lagere rentestanden, waardoor de bestaande obligaties in koers dalen.

Om daar geen last van te hebben kun je in plaats van obligaties voor het stabiele deel van je portefeuille ook uitstekend gebruik maken van een zogenaamde depositoladder (klik voor uitleg).

Beleggingsstrategie

In navolging van Jack Bogle, de vermaarde oprichter van fondshuis Vanguard, is mijn strategie: hou je leeftijd aan als percentage risicoarme, stabiele belegging in je portefeuille. Dat kan zoals gezegd in obligaties of in een depositoladder. Dat laatste doe ik zelf met de huidige rentestanden en vanwege de vermogensbelasting 2025. De rest beleg je in aandelen. Zo bouw je risico af naarmate je ouder wordt.

Ayvens Bank heeft momenteel de hoogste rentes op deposito’s welke onder Nederlands depositogarantiestelsel vallen. Trade Republic biedt de hoogste rente voor vrij opneembaar spaargeld onder Europees depositogarantiestelsel.

Mocht je de voorkeur geven aan obligaties, dan zou ik Xtrackers II Global Government Bond UCITS ETF (DBZB, ISIN code: LU0378818131) kiezen. Zie Obligaties kiezen voor uitleg.

Gemakkelijk bepalen in welk fonds je moet inleggen

Hieronder kun je eenvoudig met behulp van een interactief tooltje bepalen hoeveel je in welk fonds in moet leggen als je deze beleggingsstrategie wilt volgen.

Ook kun je eenvoudig bepalen hoe je je inleg moet verdelen als je defensiever of agressiever dan ik wilt beleggen. Als je agressiever wilt beleggen, vul je een lagere leeftijd in dan je hebt (bijvoorbeeld 10 jaar jonger), voor defensiever beleggen vul je een hogere leeftijd dan je hebt.

| Leeftijd | |

| Totaal belegd vermogen | |

| VWRL | |

| DBZB of deposito’s | |

| Te beleggen bedrag | |

| Hoe inleg te verdelen | |

| VWRL | |

| DBZB of deposito’s | |

Als je een negatief getal ziet bij een fonds betekent dat dat je het negatieve bedrag dat je ziet in dat fonds moet verkopen. Een positief bedrag betekent dat je in dat fonds moet inleggen.

Dit hoef je niet heel precies elke maand te doen als het om kleine afwijkingen gaat. Je zou dit bijvoorbeeld 1x per jaar kunnen doen.

Beleggen-app

Brokers zoals DEGIRO en Interactive Brokers hebben beleggen apps waarmee je gemakkelijk kunt beleggen vanaf je mobiele telefoon of tablet. Ook de grootbanken hebben dergelijke beleggen apps.

Automatisch laten inleggen en herbalanceren

Als je het vervelend vindt om maandelijks zelf te bepalen waar je in moet beleggen kun je ook automatisch voor je laten inleggen. Dit kan bijvoorbeeld in uitstekende fondsen bij Brand New Day.

Beleggen rendement

De kosten van beleggen bepalen voor het grootste deel je rendement op de lange termijn. Slechts 0.1% aan extra kosten per jaar zorgt dat je na 30 jaar niet 30 * 0.1% = 3% opbrengst misloopt, maar 21%! Zie de paragraaf “Lage kosten” in de post Indexfondsen kiezen, 6 punten om op te letten voor de uitleg.

Beleggen kan tegenwoordig tegen buitengewoon lage kosten. Via DEGIRO kun je bijvoorbeeld zonder transactiekosten of bewaarloon beleggen in de eerder genoemde wereldwijd gespreide Vanguard FTSE All-World UCITS ETF (VWRL). Je bent bij hen wel €1 handlingskosten per transactie kwijt, daar kom je niet onderuit.

DEGIRO uitleg

Diverse lezers hebben me gevraagd hoe beleggen via DEGIRO werkt. Als je weet hoe via hen beleggen werkt is het heel simpel, maar voor een eerste keer snap ik dat het lastig kan zijn. Hier vind je een stap-voor-stap DEGIRO uitleg met afbeeldingen voor iedereen die wel eens wil weten hoe dit werkt.

Ik ga er hierbij vanuit dat je al een rekening hebt geopend. Mocht je dat nog niet gedaan hebben, dan kan dat online door hier te klikken.

Hier kun je trouwens zien welke welkomstactie DEGIRO eventueel heeft lopen.

Wat is een goed instapmoment?

Het beste moment is altijd gisteren. Dus wacht vooral niet langer en begin vandaag met beleggen. Zorg dat je start met een bedrag dat je kunt missen, zodat je niet in paniek raakt bij een koersdaling. Op die manier is elk instapmoment goed.

Als je wilt beginnen met beleggen, dan heb je de meestal de grootste opbrengst op de lange termijn wanneer je alles in één keer inlegt. Ook wanneer de beurzen ogenschijnlijk hoog staan is het meestal rendabeler op de lange termijn om wel te beleggen dan om af te wachten tot de beurs gedaald is.

Een Engelstalig gezegde hierover luidt: time in the market beats timing the market.

Time in the market beats timing the market Delen op XMeer hierover lezen? Zie deze post:

Verkopen! Verkopen!! Verkopen?

Als je ingelegd hebt is het verstandig er niet naar om te kijken. Dan kom je ook niet in de verleiding om te verkopen als de koersen dalen. En dat is de belangrijkste reden waardoor mensen verlies maken bij beleggen, zeker beginners.

Zoals eerder gezegd is de kunst om tijdens beursdalingen niet te verkopen maar te herbalanceren. Want na verkopen mis je vrijwel zeker het herstel dat altijd weer volgt.

Andere vormen van beleggen

Beleggen met kleine bedragen

Beginnen met beleggen? Probeer het eens met kleine bedragen. Via bijvoorbeeld Trade Republic kun je eenvoudig oefenen met een gratis te openen beleggingsrekening, aangezien je daar voor €1 al fracties van aandelen en fondsen kunt aanschaffen. Dus met een euro kun je al beginnen met beleggen. Ook krijg je daar 2,5% rente over niet belegd geld (maximaal € 50.000 rentedragend saldo).

Beleggen in vastgoed

Beleggen in vastgoed kan bijvoorbeeld door een woning aan te schaffen en die te gaan verhuren. Je hebt wel de nodige kennis van de markt nodig om hier succesvol in te zijn. Ook heb je via deze manier van beleggen in vastgoed relatief weinig spreiding en dus loop je relatief veel risico.

Wil je hier meer over lezen, lees dan bijvoorbeeld deze gastblog van een ervaren vastgoedbelegger:

Ook kun je via brokers beleggen in fondsen die voor jou beleggen in vastgoed. Daarmee bereik je veel meer spreiding. Zogenaamde REITs zijn hier een voorbeeld van.

Beleggen via crowdfunding

Crowdfunding is een manier van beleggen waarbij je geld uitleent met een groep mensen, waar je vervolgens rente op ontvangt. Beleggen in crowdfunding is over het algemeen riskanter dan beleggen in indexfondsen doordat je veel minder spreiding hebt.

Er zijn ook via crowdfunding mogelijkheden om specifiek sociaal en/of duurzaam te beleggen, zoals via Lendahand. Ik doe dat met een klein deel van mijn vermogen.

Je krijgt bij Lendahand als nieuwe investeerder €30 korting bij een minimale inleg van €50. Je legt dus eigenlijk maar €20 in en hebt dan een investering uitstaan van €50.

Na het aanmaken van een account kun je bij het afrekenen van je 1e investering in het veld ‘Tegoedbon toevoegen’ de code WELKOM30 invullen. De korting wordt dan verwerkt.

Lendahand interview met de oprichter

Beleggen in goud

Beleggen in goud, net zoals beleggen in zilver, is populair in tijden van economische en politieke onrust. Goud wordt door velen dan als een veilige haven beschouwd.

Je kunt relatief eenvoudig beleggen in goud door een fonds aan te schaffen dat voor jou in goud of gouddelvers belegt. Een bekend voorbeeld hiervan is Van Eck Gold Minders (ISIN: IE00BQQP9F84). Dit fonds kun je gewoon aanschaffen via een broker als DEGIRO. Je kunt tijdens de openingstijden van de beurs het elk moment van de dag aan- of verkopen.

Ik beleg niet in goud, omdat mijn geld dan niet echt voor me aan het werk is. Op de lange termijn levert beleggen in aandelen over het algemeen meer op dan beleggen in goud.

Beleggen in whisky

Voor beleggen in whisky geldt eigenlijk hetzelfde als voor beleggen in goud. Het is populairder in tijden van economische en politieke onrust.

Voor de whiskyliefhebber wellicht een leuke en mogelijk interessante manier van beleggen, voor mij niet vanwege de beperkte spreiding die je ermee bereikt en dus het relatief hoge risico dat je ermee loopt.

Beleggen in crypto

Beleggen in crypto, zoals beleggen in bitcoins, wordt door sommigen als verantwoord gezien en door anderen als onverantwoorde speculatie.

Ik beleg zelf niet in crypto omdat ik alleen wil beleggen in zaken die ik echt snap. Daar valt crypto voor mij niet onder.

Beleggen in crypto brengt relatief grote risico’s met zich mee; de koersen zijn aan grote schommelingen onderhevig.

Mocht je willen beleggen in crypto, dan zou ik Finst als platform overwegen. Ze zijn veel goedkoper dan de meeste andere platforms. En ze zijn een Nederlands bedrijf onder Nederlands toezicht.

Beleggen voor dummies

Er is ook een Beleggen voor beginners boek geschreven (niet door mij overigens). Hierin komt een en ander uitgebreider aan bod. Het boek heet Beleggen voor dummies.

Beleggen voor beginners forum

Er is een paar forums dat heel geschikt is voor beginnende beleggers om vragen te stellen:

Tweakers Beleggen op de beurs in de praktijk

Reddit Dutchfire (vooral indexfondsen)

Tweakers Financiële Onafhankelijkheid (vooral indexfondsen)

Beleggen voor beginners – ten slotte

Het is bij beginnen met beleggen van belang dat je snapt wat je aan het doen bent. Als je een belegging niet snapt kun je hem beter links laten liggen.

Wellicht kunnen de aangehaalde posts je op weg helpen om basiskennis op te bouwen over beleggen in aandelen en obligaties. Een hoogstwaarschijnlijk lucratieve bezigheid als je er verstandig mee omgaat!

Overweeg je te beginnen met beleggen? Wat voor vragen heb je daar nog bij? Of ben je ervaren belegger en heb jij nog tips voor mensen die willen beginnen met beleggen?

Veelgestelde vragen

Via brokers als DEGIRO kun je gratis een beleggingsrekening openen. Je kunt losse aandelen kiezen, maar ook wereldwijd gespreid beleggen in meer dan 3.000 aandelen door te beleggen in één enkele, populaire ETF.

Bij beleggen in aandelen geef je geld in feite in bruikleen aan bedrijven om er mee te ondernemen. Daar krijg je als het goed gaat met het bedrijf een vergoeding voor via dividend en/of stijging van de koers van het aandeel. Op korte termijn is de kans op flinke koersschommelingen groot. Op de lange termijn is de kans op positief rendement bij beleggen historisch gezien erg groot. Veel groter dan met spaargeld.

Op de lange termijn levert beleggen vrijwel altijd meer op dan sparen. Beleggen kent risico’s, maar bij sparen met de huidige rentes weet je vrijwel zeker dat je door inflatie na een aantal jaren flink verlies hebt geleden.

Je kunt al beginnen met heel kleine bedragen. Via bijvoorbeeld Trade Republic kun je eenvoudig oefenen, aangezien je daar fracties van aandelen en fondsen kunt aanschaffen. Dus met bijvoorbeeld een euro kun je al beginnen met beleggen. Ook krijg je daar 2% rente over niet belegd geld (maximaal € 50.000 rentedragend saldo).

Ja, dat kan. Ik leef van het rendement van mijn beleggingen. En samen met mij steeds meer aanhangers van de FIRE-beweging in Nederland.

Met een aandelen ETF koop je een breed gespreid mandje aandelen tegen heel lage kosten. Dat doe ik zelf ook. In De beste ETF in 2025 leg ik precies uit welke aandelen ETF’s je volgens mij nu het beste kunt kopen. En waar je dat kunt doen.

Jazeker, dat kan prima. En dat kan je heel veel opleveren. Als je 100 euro had belegd in de S&P500 aan het begin van 1958, dan zou je eind 2021 zonder verder iets te hoeven doen ongeveer 80.000 euro hebben gehad.

In De beste ETF in 2025 staan de 8 beste beleggingsfondsen op een rijtje

Geef een reactie