Veel mensen zijn bang om te beleggen in aandelen en zien risico’s. Maar door te sparen in plaats van te beleggen zou je jezelf wel eens veel meer tekort kunnen doen dan je denkt. Wat zijn de risico’s van beleggen in aandelen, hoe kun je die verlagen en wat leveren beleggen en sparen op?

Wat zijn de risico’s van beleggen in aandelen?

Op de korte termijn kunnen aandelen veel in waarde dalen of stijgen. Hieronder benoem ik een aantal risico’s die verbonden zijn aan het beleggen in aandelen.

Wat is koersrisico?

Koersrisico is het risico dat aandelen in een onderneming minder waard worden doordat de algemene economische situatie verslechtert.

Dit wordt ook wel marktrisico genoemd. Een verslechtering van de markt kan er bijvoorbeeld voor zorgen dat een onderneming slechtere resultaten boekt. Daardoor kunnen de aandelen van die onderneming minder waard worden.

Wat is valutarisico?

Valutarisico is het risico dat je loopt als je belegt in een andere valuta dan de euro.

Als je in aandelen gaat beleggen kun je dat in verschillende valuta doen. De meest voorkomende zijn de euro en de dollar.

Als je geld wilt vrijmaken uit dollar beleggingen krijg je te maken met de wisselkoers van de dollar naar de euro. Stel dat de dollar kort voor de verkoop flink in waarde is gedaald ten opzichte van de euro. Dan krijg je minder euro’s bijgeschreven door de verkoop dan wanneer de dollar niet gedaald zou zijn. Het risico op zo’n daling wordt valutarisico genoemd.

In de volgende post leg ik uit of ik het (on)verstandig vind om te beleggen in een andere valuta:

Wat is renterisico?

Renterisico is het risico dat de waarde van beleggingen daalt als de marktrente stijgt.

Het tegenovergestelde kan gebeuren wanneer de marktrente daalt. De ECB heeft de rente de afgelopen jaren laag gehouden, zelfs negatief. Dat heeft er mede voor gezorgd dat de aandelenkoersen flink gestegen zijn. De lagere rente heeft gezorgd voor lagere rentelasten bij ondernemingen. Dit stimuleert ondernemingen om te investeren en kan de winst opstuwen.

Wat is kredietrisico?

Kredietrisico is het risico dat de onderneming waar je in belegt geld tekort komt om aan zijn verplichtingen te voldoen.

Dit betekent bijvoorbeeld dat er geen dividend op je aandelenbelegging wordt betaald. Of in het uiterste geval dat de onderneming failliet gaat en je aandelen niets meer waard zijn.

Wat is liquiditeitsrisico?

Liquiditeitsrisico is het risico dat je je aandelen niet of alleen moeizaam en tegen een ongunstige koers kunt verhandelen op de beurs. Je beleggingen zijn dan niet ‘liquide’.

Wanneer je niet veel handelt op de beurs maar net als ik voor de lange termijn belegt, dan heb je niet snel te maken met dit risico.

Kunnen aandelen negatief in waarde worden?

Nee, aandelen kunnen nooit negatief in waarde worden. Als een bedrijf failliet gaat waar jij aandelen van bezit, dan kan in het uiterste geval je belegging waardeloos worden. Maar je zult in een dergelijk geval nooit bij hoeven te betalen.

Wat is bewaarrisico?

Bewaarrisico is het risico dat er iets mis gaat bij de bewaring van je aandelen door je bank of broker.

Je aandelen worden door je bank of broker voor je bewaard. Het is banken en brokers verplicht om belegd vermogen van klanten afgescheiden van het eigen vermogen te bewaren. Zo blijft je vermogen van jou in het onverhoopte geval dat de bank of broker failliet gaat. Mocht er iets misgegaan zijn met dit bewaren, dan is het beleggerscompensatiestelsel er om tot €20.000 belegd vermogen per bank of broker voor je te compenseren. Maar in het uiterste geval kan hier een risico blijven bestaan, bijvoorbeeld als meer dan €20.000 belegd hebt via een partij en daar gaat, tegen alle regels in, toch iets mis.

Wat is tegenpartijrisico?

Als je een beleggingsfonds aanhoudt wat samengesteld is uit losse aandelen, dan moet je bank of broker dat fonds net als losse aandelen apart voor je bewaren. De onderliggende aandelen in het fonds worden vervolgens door de uitgever van het fonds zelf bewaard of in bewaring gegeven. In dat laatste geval loopt het fondshuis een zogenaamd tegenpartijrisico.

Tegenpartijrisico is het risico dat de tegenpartij, aan wie het beleggingsfonds de onderliggende aandelen in bewaring heeft gegeven, zijn of haar verplichtingen niet na kan komen.

Ook daar zijn allerlei strenge regels voor, maar 100% zekerheid dat daar alles goed gaat heb je uiteindelijk nooit.

Wat leveren sparen en beleggen op?

Spaargeld lijkt een stabiele manier om je geld aan te houden. Maar spaargeld geeft tegenwoordig gegarandeerd een flink negatief rendement.

Sparen levert tegenwoordig hooguit een paar tienden procenten aan rente op per jaar als je het via een deposito langere tijd in Nederland vastzet (buiten Nederland kun je nog net iets meer krijgen). Vrij opneembaar spaargeld levert meestal geen rente meer op. Als je vervolgens een gemiddelde inflatie van 2-3% per jaar en eventueel nog vermogensrendementsheffing van 0.59-1.76% meetelt, maak je al gauw richting de 4% negatief rendement per jaar. Leg met 4% negatief rendement per jaar nu €1.000 in en je hebt hiervan over 20 jaar in feite nog maar €442 over.

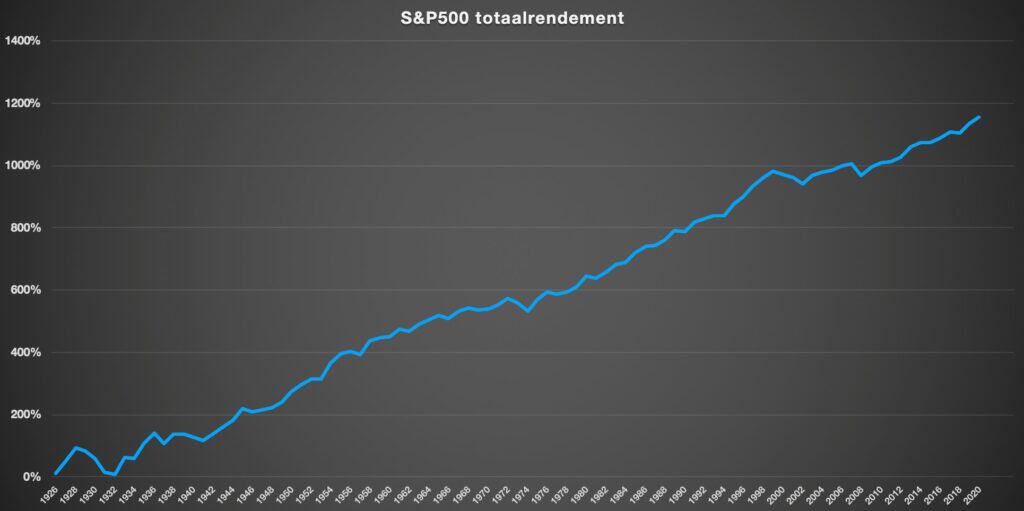

Op de korte termijn kunnen aandelen sterk in waarde dalen of stijgen, op de lange termijn stijgt de waarde tot op heden. In onderstaande afbeelding kun je het totaalrendement op een belegging in aandelen van de 500 grootste Amerikaanse bedrijven zien over de afgelopen ongeveer 100 jaar. Dat rendement schommelt sterk op de korte termijn, maar stijgt gestaag op de lange termijn.

De fluctuaties op korte termijn maakt aandelen als belegging voor de korte termijn riskant. Daarom wordt vaak als vuistregel gehanteerd dat je geld dat je in aandelen wilt beleggen daar minimaal 5-10 jaar in belegd houdt.

Beleggen in aandelen levert historisch gezien bijna 10% per jaar op. Haal daar 4% af voor inflatie en vermogensrendementsheffing en je houdt een positief rendement van 6% per jaar over. Leg met 6% positief rendement per jaar nu €1.000 in en je hebt met over 20 jaar €3.207.

Dat is een flink verschil ten opzichte van sparen.

Zekerheid hoe de koersen van aandelen zich in de toekomst zullen ontwikkelen kan niemand je geven. Er blijft altijd een risico op verlies van (een deel van) je inleg bestaan. Maar wat kun je doen om de risico’s bij beleggen in aandelen te beperken?

Risico beleggen in aandelen beperken

Het belangrijkste dat je kunt doen is je beleggingen spreiden over veel bedrijven en regio’s. Dan verlaag je de meeste risico’s flink. Dat kan tegenwoordig heel eenvoudig via zogenaamde ETF’s of indexfondsen.

Via een enkele goede ETF zoals VWRL of VWCE (Vanguard FTSE All-World UCITS ETF) of een paar goede indexfondsen zoals die van Northern Trust beleg je wereldwijd gespreid in duizenden bedrijven. Je spreidt zo over bedrijven en regio’s en verlaagt daarmee de impact op je beleggingsresultaat van enkele slecht presterende bedrijven of landen.

Wanneer je net als ik je ETF-beleggingen vervolgens over een paar fondshuizen spreidt, verlaag je het aan het fonds verbonden bewaarrisico. Je zou vervolgens ook nog over banken en brokers kunnen spreiden omdat deel van het bewaarrisico te verlagen. Dat laatste doe ik zelf niet. Ik beleg via ABN AMRO ZBB. Door al mijn belegd vermogen bij ABN AMRO onder te brengen verlaag ik de service fee. Ik accepteer het in mijn ogen kleine bewaarrisico dat hier aan verbonden zit.

In de volgende post ga ik hier verder op in:

Durf jij te beleggen in aandelen?

Geef een reactie