Een wekelijkse besparing levert je in 10 jaar tijd 752 keer die besparing aan opbrengst op. Hoe dat kan?

Albert Einstein noemde het het 8e wereldwonder: het rente op rente effect (oftewel het samengestelde interest effect). Hij zei er ook bij: hij die het begrijpt verdient het en hij die het niet begrijpt betaalt het.

Met het rente op rente effect wordt het sneeuwbal effect bedoeld dat je bereikt wanneer je rente op je vermogen het jaar erna zelf ook weer rente gaat genereren, enzovoorts.

En hetzelfde geldt voor dividend op beleggingen. De belegde euro gaat steeds harder voor je werken. Die groei gaat niet met een rechte lijn maar zogenaamd exponentieel: hij lijkt in het begin langzaam te gaan, maar na een aantal jaren levert diezelfde euro steeds sneller steeds meer op.

Rente op rente gaat op termijn héééél hard

Stel je belegt € 10,- per week. Ik doe dat in hele goede indexfondsen met erg lage kosten, zie mijn beleggingsstrategie.

In mijn berekening ga ik ervan uit dat dat geld dan zal aangroeien met 7% per jaar, volgens historisch beursrendement.

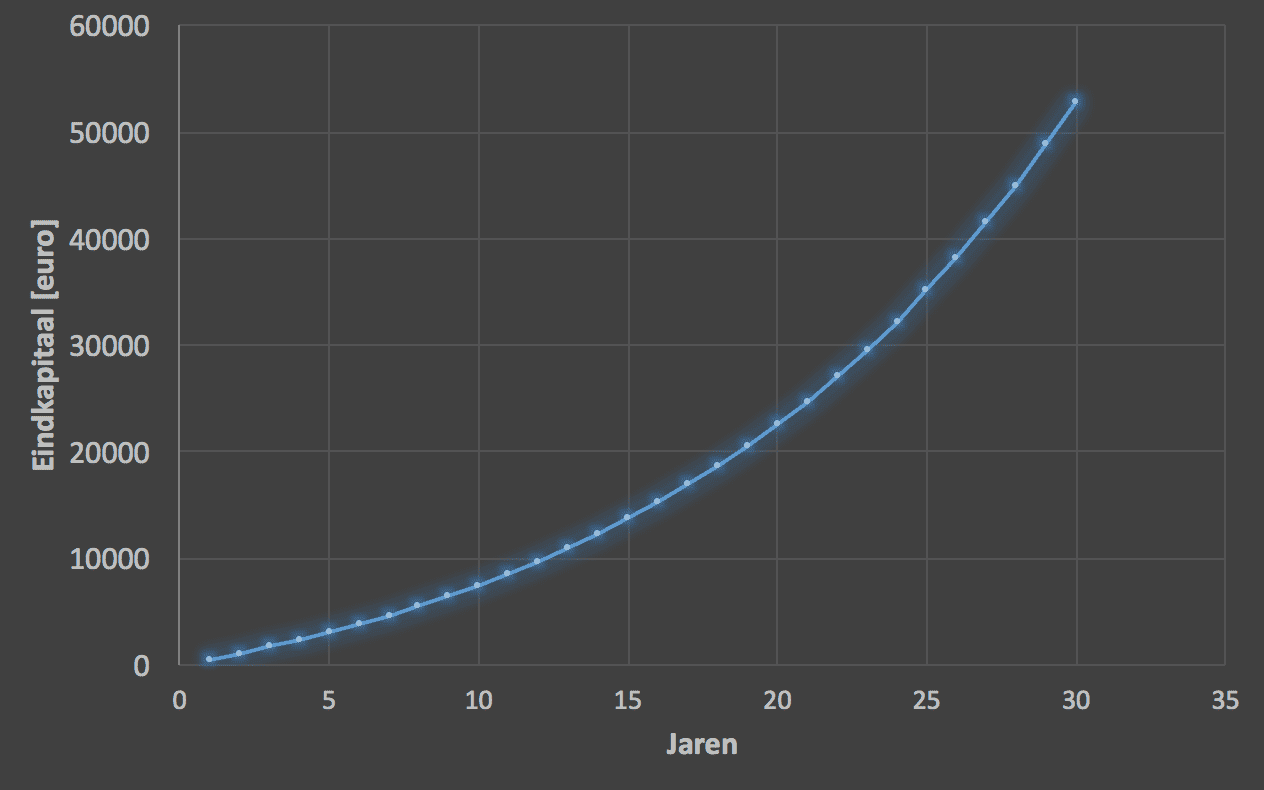

Dan levert dat het volgende plaatje op:

Dan heb je dus € 7.520,- euro na 10 jaar. Na 30 jaar heb je niet 30 jaar x 52 weken x € 10,- = € 15.600,- maar meer dan € 53.000,-. Dat is de wonderschone werking van het 8e wereldwonder!

Besparen

Het rente op rente effect werkt ook net zo hard in je nadeel voor elke euro die je uitgeeft. Eén euro per dag extra uitgeven scheelt je € 5.264,- vermogen in 10 jaar. En het is natuurlijk heel gemakkelijk en verleidelijk om een paar euro per dag aan een broodje in de kantine van je werk uit geven of aan een bak koffie in de stad.

Het rente op rente effect werkt in Nederland hetzelfde door als in de VS. Dus zoals Mr Money Mustache al voorrekende in de VS kost ook in Nederland door het rente op rente effect een dagelijkse kop koffie op een werkdag met iets erbij van € 4,- je 4×5 = € 20,- per week = € 15.040,- in 10 jaar!

En een goed verdienend stel dat 2x per week uiteten gaat met een wijntje en een dessert erbij voor € 75,- in plaats van 1x per week voor € 40,-is in 10 jaar tijd € 82.756,- extra kwijt!

Wat levert een besparing echt op?

Om uit te rekenen wat een wekelijkse besparing je in 10 jaar oplevert moet je de besparing met 752 vermenigvuldigen. Een maandelijkse besparing moet je met 173 vermenigvuldigen.

Nu kun je je wellicht ook voorstellen dat die besparing van 6 km fietsen in plaats van autorijden per dag uit mijn post over 3 bespaartips in 10 jaar ruim € 15.000,- oplevert. En dat de besparing van € 25,-per week uit mijn post over de goedkoopste supermarkt in 10 jaar € 18.800,- oplevert!

Als je zelf wilt spelen met de getallen kun je dat bij Eindkapitaal berekenen doen.

Geef jij zonder er al te veel over na te denken geld uit of ben je je bewust van de lange termijn waarde en geef je daardoor minder uit?

Meer tips hoe je eerder kunt stoppen met werken?: Eerder stoppen met werken – 11 tips

Geef een reactie