Beleggen in obligaties. Waarom zou je dat doen? En in welke?

Ik beleg in aandelen en obligaties. Ik heb mijn obligatiestrategie gewijzigd nadat ik me recent verder in het onderwerp verdiept heb.

Update 2022: bij de huidige lage rentestanden heeft geld inleggen in deposito’s mijn voorkeur boven beleggen in obligaties voor het stabiele deel van mijn portefeuille; zie Mijn nieuwe beleggingsstrategie

Wat is een obligatie?

Een obligatie is een bewijs dat bijvoorbeeld een overheid of een bedrijf een schuld aan de eigenaar van de obligatie heeft. Deze schuld is ontstaan doordat de obligatiehouder een lening aan de overheid of het bedrijf heeft gegeven.

Heeft een overheid of een bedrijf geld nodig voor bijvoorbeeld een investering? Dan kan het door het uitgeven van een obligatielening aan de financiering komen.

Een obligatie heeft meestal een bepaalde looptijd. Aan het einde van de looptijd betaalt de uitgever van de obligatie de schuld terug aan degene die de obligatie in bezit heeft.

Tijdens de looptijd ontvangt de eigenaar van de obligatie rente over de schuld. Als een obligatie een looptijd heeft van meerdere jaren, ontvangt de eigenaar van de obligatie meestal jaarlijks een rentevergoeding.

Waarom heb ik obligaties in mijn portefeuille?

Ik heb naast aandelen ook obligaties in mijn portefeuille om 3 redenen.

Het is goed om te beseffen dat rendement niet mijn enige doel is. Daarvoor heb ik de aandelen. De obligaties heb ik om onderstaande redenen als aanvulling op de aandelen:

Obligaties verlagen het risico

Ten eerste wil ik slechts een beperkt risico lopen met mijn beleggingen. Kwalitatief goede obligaties geven minder risico dan aandelen. Ik wil obligaties van minimaal investment grade kwaliteit in mijn portefeuille om mijn risico te verlagen.

Ik heb een vaste verdeling aandelen/obligaties in mijn portefeuille, welke steeds meer richting obligaties schuift naarmate ik ouder word.

Die verdeling is gebaseerd op hoeveel risico ik bereid ben te lopen. En die risicobereidheid neemt af naarmate ik ouder word, omdat ik er in de loop van de tijd op in wil kunnen teren. En dan wil ik niet moeten verkopen tijdens een beurskrach.

Ik heb mijn leeftijd als percentage obligaties in mijn portefeuille. Naarmate ik ouder word kom ik dichter bij de opnamefase van mijn portefeuille. Tijdens de opnamefase wil ik deels van het rendement op mijn portefeuille leven en deels van het interen op de portefeuille. Dan wil ik minder risico lopen.

Ik wil overigens niet meer dan 50% obligaties in portefeuille hebben. Met minder dan 50% aandelen in portefeuille heb ik te weinig kans op rendement en met maximaal 50% aandelen tijdens de opnamefase vind ik het risico acceptabel.

Obligaties zorgen voor stabiliteit

Volatiliteit

Ten tweede wil ik dat de beweeglijkheid van mijn portefeuille niet te groot is. Deze beweeglijkheid wordt ook wel de volatiliteit genoemd. Aandelen zijn een uitstekende langetermijninvestering. Maar op de korte termijn kunnen ze heel beweeglijk zijn.

Ik heb tijdens de beurskrach van 2008 geleerd dat ik niet met vrijwel heel mijn vermogen uitsluitend in aandelen belegd wil zijn. 40% van een serieus vermogen zien verdampen en niet weten wanneer de daling stopt en het herstel volgt was voor mij te veel van het goede. Met alleen aandelen vind ik de volatiliteit te groot en slaap ik niet meer rustig. Deze risicotolerantie is uiteraard heel persoonlijk.

Obligaties zijn veel minder beweeglijk dan aandelen. Als voorbeeld: Amerikaanse staatsobligaties met een looptijd van vijf jaar zijn sinds 1926 nooit meer dan 5% per jaar gedaald. Ook is de waarde nooit meer dan twee jaar onder het vorige hoogtepunt geweest.

Anticorrelatie

Met name staatsleningen hebben weinig tot geen correlatie, oftewel samenhang met aandelen. Of ze hebben zelfs anticorrelatie. Dat wil zeggen dat de koers van staatsleningen weinig tot niet meebeweegt met de koers van aandelen, of zelfs in tegengestelde richting. Als de koers van aandelen omhoog gaat kan de koers van staatsleningen omlaag gaan.

Bedrijfsobligaties correleren meer met aandelen dan staatsleningen, in het bijzonder tijdens beursdalingen, zie hier.

Op dit moment hebben staatsleningen een negatieve correlatie, wat wil zeggen dat ze stijgen in waarde zodra aandelen dalen. Met name staatsleningen kun je dus goed gebruiken om een aandelenportefeuille te stabiliseren.

Obligaties geven mij dus stabiliteit en rust.

Obligaties gebruik ik om te herbalanceren

Ten derde gebruik ik ze om te herbalanceren. Wanneer de aandelenkoersen flink dalen verkoop ik obligaties en koop ik aandelen bij. En andersom. Op die manier blijft de verhouding passen bij mijn risicobereidheid.

Ik dacht, en met mij diverse anderen, dat herbalanceren extra rendement oplevert. Je koopt namelijk bij een relatief lage koers in en verkoopt wanneer de koers relatief hoog staat.

Vanguard heeft redelijk recent echter een studie gepubliceerd waaruit blijkt dat herbalanceren geen extra rendement oplevert.

Op basis hiervan hoef je dus niet te herbalanceren om extra rendement te maken. Maar herbalanceren is wel nodig als je het risicoprofiel van je portefeuille in overeenstemming wilt laten blijven met je risicobereidheid. En dat is dan ook wat ik blijf doen.

Rendement

Yield

Een obligatie kan een looptijd hebben van maanden tot wel meer dan 30 jaar.

Afhankelijk van de looptijd wordt er een rente vergoed. Deze renteopbrengst wordt ook wel de yield genoemd. De yield geeft aan wat je aan rente ontvangt als je een obligatie 1 jaar aanhoudt. Deze yield is ten opzichte van de nominale waarde van de obligatie.

Bij langere looptijden wordt over het algemeen een hogere rente vergoed dan bij kortere looptijden. Op langere termijn is er meer risico op inflatie. Om te compenseren voor dit toegenomen risico is de rente hoger bij langere looptijden.

Yield to maturity

Yield to maturity (afgekort YTM), oftewel het rendement tot einde looptijd, is een handige maatstaf om het rendement van obligaties met verschillende looptijden onderling te vergelijken. De YTM wordt meestal weergegeven als een rente op jaarbasis.

In tegenstelling tot yield houdt YTM ook rekening met de huidige waarde van de toekomstige rentebetalingen. Voor meer achtergrondinformatie en de formule die erbij hoort kun je bijvoorbeeld hier terecht.

Yield curve

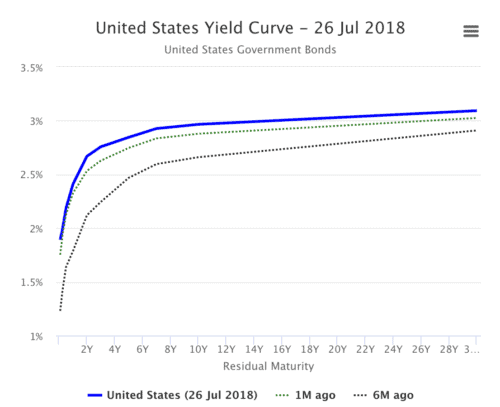

De renteopbrengst versus de looptijd in een plaatje uitgezet geeft de zogenaamde yield curve van een obligatie. Hier de yield curve voor Amerikaanse staatsleningen:

Op de x-as staat de looptijd in jaren (y = jaar), op de y-as de bijbehorende rentevergoeding. Het plaatje laat een oplopende curve zien naarmate de looptijd langer wordt. Dat is gebruikelijk en wordt een stijgende yield curve genoemd.

Af en toe heb je te maken met een yield curve die dalend is. Dit duurt meestal maar kort en wordt een geïnverteerde yieldcurve genoemd.

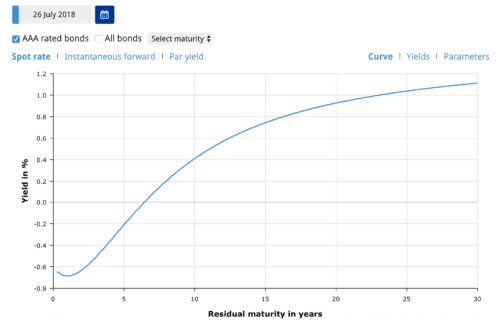

Hier ook nog de yield curve voor Europese Staatsleningen van de hoogste (AAA) kwaliteit zoals die er nu uitziet:

Stijgende rente zorgt voor dalende obligatiekoers

Risico’s die je loopt bij het aanhouden van obligaties zijn met name dat de lening niet terugbetaald wordt en dat de koers daalt doordat de rente stijgt.

Door kwalitatief goede exemplaren te kopen, bijvoorbeeld minimaal investment grade, verlaag je het risico dat de lening niet terugbetaald wordt.

Het risico dat de rente stijgt werkt als volgt:

Stel je hebt gekozen voor een rente van 4% en een looptijd van 5 jaar. Nu stijgt de marktrente van 4% naar 5%. Nieuw uitgegeven obligaties zullen dan ook 5% in plaats van 4% rente gaan vergoeden. Je kunt nu bijvoorbeeld een nieuw exemplaar met een rente van 5% en een looptijd van 5 jaar kopen. De vorige obligatie met een rente van 4% die je al had wordt dan minder waard.

Die koersdaling is evenredig met de gemiddelde looptijd. Als je obligatie bijvoorbeeld een looptijd heeft van 5 jaar, dan geeft een stijging van de rente van 1% een daling van ongeveer 1% * 5 = 5% van de obligatiekoers.

Het risico op waardedaling door rentestijgingen kun je derhalve verlagen door de looptijd van je obligaties in te korten.

Even een zijstapje: obligatiefonds of losse obligaties bij stijgende rente?

Om jezelf immuun te maken voor koersdalingen van je obligatie ten gevolge van rentestijgingen kun je hem aanhouden tot het einde van de looptijd. Dan krijg je de nominale waarde uitbetaald en in de tussentijd heb je gewoon de rentebetalingen ontvangen.

Bij een stijgende yieldcurve, zoals die er nu is, is het echter verstandiger om een obligatiefonds met een vaste gemiddelde looptijd aan te houden dan losse obligaties en die aan te houden tot einde looptijd. Dat levert meer rendement op. Zie deze interessante studie van Kitces voor de details.

Obligaties of spaargeld als stabiele component in je portefeuille?

Spaarrekening = obligatie met looptijd van 0 jaar

Een vrij opneembare spaarrekening bij een Nederlandse bank kun je enigszins beschouwen als een obligatie met een heel laag risico met een looptijd van 0 jaar. Een Nederlandse of Duitse staatslening zou je als zo’n obligatie met zeer laag risico kunnen beschouwen. De rente op de vrij opneembare spaarrekening in Nederland past daar dan ook bij en zit tegenwoordig rond de 0-0.35%.

Langere looptijd = meer rendement

Deposito’s zijn spaarrekeningen met vaste, langere looptijden. De rentes zijn daarom over het algemeen ook hoger dan op een vrij opneembare spaarrekening.

Je zou kunnen zeggen dat die zich meer naar rechts op de yield curve bevinden dan een vrij opneembare spaarrekening, welke zich links op de yield curve bevindt.

Deposito = niet flexibel, obligatie = wel flexibel

Dat deposito zit je echter meestal wel voor de looptijd van het deposito aan vast. Door een depositoladder (een aantal deposito’s met oplopende looptijden, bijvoorbeeld eentje van 0.5 jaar, eentje van 1 jaar, eentje van 2 jaar, etc.) aan te schaffen word je flexibeler, maar ben je nog steeds minder flexibel dan met vrij verhandelbare obligaties.

Een voordeel van een obligatiefonds ten opzichte van een deposito(ladder) vind ik dan ook dat ik het wel op elk moment kan verkopen, bijvoorbeeld om te herbalanceren wanneer aandelen flink dalen of stijgen.

Tijdelijk spaarrekening of deposito’s in plaats van obligaties?

Met de huidige lage yields is er evenwel zeker wat voor te zeggen om het stabiele deel van je portefeuille (deels) als geld op deposito’s in te leggen of op een spaarrekening zetten. Je loopt zo geen (of minder) risico op een dalende koers van je obligatiefonds bij een stijgende marktrente. Momenteel daarom een prima alternatief voor obligaties naar mijn mening.

Een persoonlijke afweging die maakt dat ik de voorkeur geef aan obligaties: consequent hierin blijven beleggen in plaats van tijdelijk (deels) in spaargeld heeft voor mij als voordeel dat ik dan niet bezig hoef te zijn met market timing. Vragen die ik anders voor mezelf moet beantwoorden zijn: “Wanneer stap ik weer uit spaargeld? En wanneer stap ik weer terug uit obligaties?” Dat geeft mij onrust, daar wil ik niet aan beginnen.

Ook het feit dat obligaties vrij verhandelbaar zijn vind ik aantrekkelijk. Zodra ik wil herbalanceren kan ik dat ook doen. Afhankelijk van de looptijd van eventuele deposito’s kan dat geld niet beschikbaar zijn om te herbalanceren.

Nog wat overwegingen welke zowel voor spaargeld/deposito’s als voor obligaties kunnen pleiten:

Obligaties van investment grade kwaliteit met een middellange looptijd geven al gauw 2x zoveel rente als vrij opneembaar spaargeld. Deposito’s onder het Nederlandse depositogarantiestelsel met een looptijd van minimaal 1 jaar geven vaak een rente die vergelijkbaar is.

Een spaarrekening of deposito geeft geen transactiekosten, een obligatiefonds kan wel transactiekosten hebben.

Een laatste overweging: zodra de aandelenkoersen flink dalen, dan gaan de koersen van met name veilige staatsleningen meestal omhoog. Men vlucht naar zogenaamde veilige havens. Als je dan staatsleningen verkoopt om met de opbrengst aandelen te kopen, zodat je verhouding aandelen/obligaties weer past bij je risicobereidheid, krijg je meer opbrengst van je verkoop. Die hogere opbrengst heb je bij een spaarrekening niet, want die wordt niet meer waard zodra aandelen in waarde zakken.

Beleggen in obligaties – welke kiezen?

Mijn obligatiebeleggingen tot nu toe

Tot nu toe beleg ik in Europese staatsleningen (25%) en bedrijfsobligaties uitgegeven in euro’s (75%).

Staatsleningen: iShares Core Euro Government Bond UCITS ETF (IEGA)

Bedrijfsobligaties: iShares Core Euro Corporate Bond UCITS ETF (IEAC)

Ik houd daarbij meer bedrijfsobligaties dan staatsleningen aan omdat die typisch iets meer rendement geven dan staatsleningen bij eenzelfde risicoprofiel, zoals vermeld in de Essentiële Beleggersinformatie van beide fondsen.

Deze obligaties zijn in euro’s waardoor ik geen instabiliteit door valutaschommelingen kan krijgen.

Bedrijfsobligaties of staatsleningen?

Bedrijfsobligaties blijken voor een aantal periodes in de geschiedenis beter te renderen dan staatsleningen. Na verder onderzoek kom ik echter tot de conclusie dat dat extra rendement vooral ontstaat doordat ze meer risico met zich meebrengen. Dat strookt dus niet met de informatie in de Essentiële Beleggersinformatie van IEAC en IEGA. Bedrijfsobligaties lijken iets meer op aandelen dan dat staatsleningen dat doen.

Swedroe, een deskundige op dit gebied, gaf daarnaast onlangs een overtuigend pleidooi om voor het stabiliserende deel van je portefeuille geen bedrijfsobligaties aan te houden, zie hier.

Dit alles heeft mij doen besluiten uit bedrijfsobligaties te stappen en uitsluitend in staatsleningen te beleggen voor het obligatiedeel van mijn portefeuille.

Wereldwijd gespreide obligaties gehedged naar de euro

Vanguard pleit in een recent artikel voor wereldwijd gespreide obligaties gehedged naar de euro voor Europeanen. Dit artikel is gebaseerd op een combinatie van ongeveer 20% bedrijfsobligaties en 80% staatsleningen en andere leningen die meestal door overheden gegarandeerd zijn. Zonder dat verder uitgezocht te hebben veronderstel ik dat de conclusies ook gelden voor 100% staatsleningen.

Vanguard laat zien dat wereldwijde obligaties gehedged naar de euro in de periode 1988-2017 significant minder volatiliteit laten zien dan Europese obligaties.

Wereldwijd in obligaties beleggen geeft ook ongeveer 4x zoveel spreiding dan alleen Europees beleggen.

Een ander belangrijk aspect is dat er een vrij lage correlatie is tussen de opbrengst van staatsleningen tussen landen in de wereld in de afgelopen 50 jaar. Als op een plek de rente stijgt, kan het goed zo zijn dat die op een andere plek daalt. Daardoor krijg je bij wereldwijde spreiding van je staatsleningen een stabielere obligatieportefeuille.

Je loopt daarnaast tegenwoordig met uitsluitend Europese staatsleningen een politiek risico. Van de Europese staatsleningen in IEGA is ongeveer 22% Italiaans en 14% Spaans. In beide landen bestaan politieke risico’s die ik niet meer in een dergelijke omvang in mijn stabiele obligatiedeel van mijn beleggingsportefeuille vertegenwoordigd wil zien.

Door wereldwijd gespreid in staatsleningen gehedged naar de euro te gaan beleggen spreid je het risico.

Xtrackers II Global Government Bond UCITS ETF (DBZB)

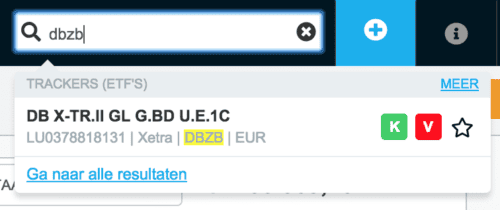

Sinds kort is er een wereldwijd gespreid obligatiefonds beschikbaar dat belegt in staatsleningen van minimaal investmentgrade kwaliteit, dat gehedged is naar de euro en dat fysiek de obligaties uit het fonds aanhoudt. Dat is het Xtrackers II Global Government Bond UCITS ETF (ticker: DBZB, ISIN code: LU0378818131).

Dit fonds is sinds kort overgestapt van synthetische replicatie op fysieke replicatie. Daarmee is het fonds gaan voldoen aan de 6 eisen die ik aan goed indexfonds stel.

Mijn nieuwe obligatiestrategie

Spreiding van risico’s is bij beleggen volgens de meeste experts en naar mijn persoonlijke overtuiging altijd nog het beste wat je kunt doen. Ik heb daarom besloten om IEAC en IEGA te verkopen en er DBZB voor in de plaats aan te schaffen.

Ik beleg in dit fonds via DEGIRO.

Je kunt via DEGIRO beleggen in dit fonds via de Duitse beurs Xetra. Het fonds zit sinds 15 april 2021 in de Kernselectie van DEGIRO. Daardoor kun je er zonder transactiekosten in handelen. Wel betaal je per jaar €2.50 aan DEGIRO aansluitingskosten voor de beurs Xetra.

Een voordeel van DBZB ten opzichte van IEAC en IEGA is dat het dividend herbelegt, waardoor je geen dividendkosten meer hebt voor dit fonds bij een DEGIRO Custody account.

Wanneer je het tickersymbool DBZB intypt in de zoekfunctie na inloggen, dan verschijnt het fonds als volgt:

Via de groene K kun je fonds vervolgens aanschaffen (zie eventueel Instructies voor het aanschaffen van een fonds via DEGIRO).

Beleggingstool

Ik heb het beleggingstool dat past bij mijn beleggingsstrategie hieronder aangepast naar de nieuwe situatie:

| Leeftijd | |

|

| |

| Totaal belegd vermogen | |

| VWRL | |

| DBZB | |

|

| |

| Te beleggen bedrag | |

|

| |

| Hoe inleg te verdelen | |

| VWRL | |

| DBZB | |

Beleg jij in obligaties? Zo ja, in welke?

Lezer Toine, hartelijk dank! Ik heb goed met je kunnen sparren over dit onderwerp in de voorbereiding op deze post.

Geef een reactie