Wat staan de koersen hoog. Moet ik nu wel beleggen? En dan alles ineens of in stapjes? Kan ik niet beter nu winst nemen en verkopen?

Die vragen krijg ik steeds vaker de laatste tijd. Ook lees ik steeds vaker berichten dat er binnenkort toch echt een crisis aan moet komen, zoals de recente onheilstijding van Geldnerd.

Verkopen! Verkopen!! Verkopen?

Nou lees ik Geldnerd graag, maar ik ben het wat dit betreft volledig eens met een van mijn andere favoriete bloggers, namelijk JL Collins. Zijn en mijn strategie zijn buy-and-hold met wat herbalanceren, onafhankelijk van wat de nieuwsberichten ook zijn. En consequent blijven inleggen zodra ik geld beschikbaar heb.

Lange termijn

Het is belangrijk je te realiseren dat je alleen moet gaan beleggen in aandelen als je dit voor de lange termijn doet. Iets van minimaal 10 jaar. De aandelenmarkt is dermate beweeglijk dat je bij beleggen voor de kortere termijn teveel last kunt hebben van een tijdelijke, flinke daling.

Op de langere termijn wordt de trend met name bepaald door de daadwerkelijke groei van de onderliggende bedrijven en minder door de korte termijn speculatie, welke met name de heftige koersschommelingen veroorzaakt.

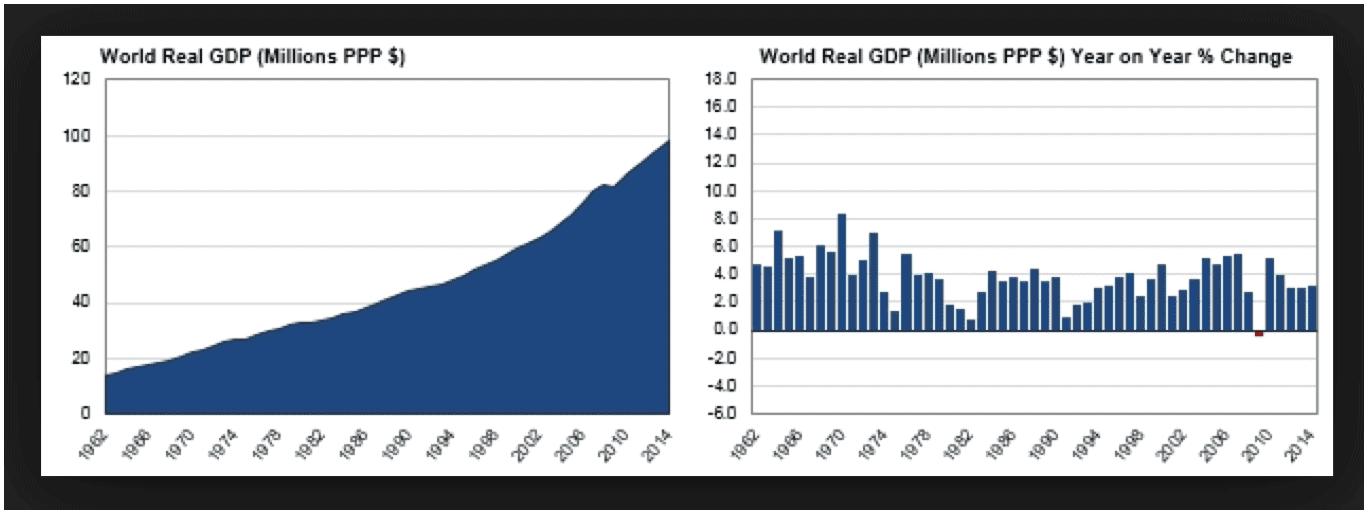

De groei van de wereldeconomie is een robuuste die al jarenlang een opgaande trend laat zien. De crisis van 2008 is niet meer dan een rimpeling in deze trend:

Ja maar, dan stap je toch tijdelijk uit?

Was het timen van de markt maar zo gemakkelijk, dan deed iedereen dat wel. Het proberen de markt te timen is zelfs de belangrijkste reden waarom veel mensen niet succesvol zijn als belegger.

Ik heb zelf door schade en schande geleerd tijdens de crisis van 2008 dat blijven zitten tijdens een crisis veel beter is dan tijdelijk uitstappen. Zoals Peter van der Slikke zo goed onderbouwt in zijn boek Ontmaskerd laat zien is market timing zeer riskant:

Het rendement van de wereldwijd meest bekende S&P 500 index is over de periode 1996-2010 bepaald door slechts 10 dagen, welke van tevoren niet te voorspellen zijn. Indien je de 10 dagen met de grootste koersstijgingen geen beleggingen in de S&P 500 zou hebben gehad, dan was je rendement niet het gemiddelde van 6.7% per jaar geweest maar slechts 1.88%. Indien je de 60 beste beursdagen niet belegd zou zijn geweest dan zou je zelfs een negatief rendement hebben gehad.

Die losse dagen van grote koersstijging en -daling zijn niet te voorspellen. Buy-and-hold in plaats van proberen in te stappen en uit te stappen op “het goede moment” is dus een no-brainer voor mij.

Maar de koersen kunnen toch niet blijven stijgen?

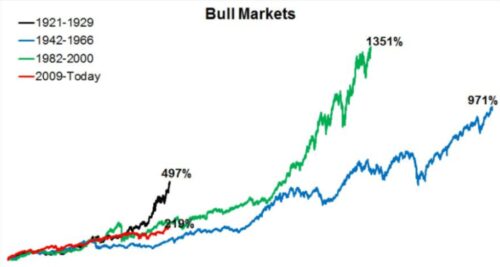

De dingen zijn nooit zo eenvoudig als ze lijken en de toekomst is nooit te voorspellen. Het kan best zo zijn dat we, ondanks de stijgende markt van de afgelopen jaren, nog een andere krachtige beursstijging tegoed hebben. Een dergelijke stijgende markt wordt ook wel een bull market genoemd. Niemand die het kan voorspellen. Historisch beschouwd is de stijging van de afgelopen jaren nog niet zo spectaculair:

Een goed plaatje om naar te kijken de volgende keer dat iemand je verzekert dat de markt moet gaan dalen. Dit wil overigens niet zeggen dat de markt moet blijven stijgen, maar wel dat de markt kan blijven stijgen.

Een grote som geld in één keer inleggen of gespreid in de tijd?

Om als (beginnend) belegger het risico op verlies door plotselinge koersdalingen te beperken kun je een eenmalige, grotere inleg bijvoorbeeld over een paar maanden gespreid beleggen. Op de lange termijn is het echter over het algemeen het meest rendabel om die inleg in één keer direct te doen.

Mijn favoriete indexfondshuis Vanguard heeft daar deze studie naar gedaan waar bovenstaande als resultaat uitkwam. In die studie worden de termen dollar-cost averaging (DCA) en lump-sum investment (LSI) gebruikt. DCA betekent dat je je som geld in gelijke porties gespreid in de tijd inlegt. LSI betekent dat je je som geld in één keer inlegt.

100% aandelen?

Het is wellicht verleidelijk om 100% in aandelen te zitten met je beleggingen in deze bull market. Waar het echter om gaat is dat je je hoofd koel genoeg kunt houden zodat je niet in paniek verkoopt zodra de markt flink gaat dalen. Vroeg of laat gebeurt dat dalen altijd. De kunst is om dan niet uit te stappen. Want dat is funest voor je rendement, omdat zowel op het juiste moment uitstappen als op het juiste moment instappen vrijwel onmogelijk is. Herstellen doet de markt overigens ook altijd. Daarom is die lange termijn horizon zo belangrijk.

Deels obligaties?

Ik heb tijdens de crisis van 2008 geleerd dat ik een significant deel van mijn beleggingen in obligaties moet hebben om de rust te kunnen bewaren tijdens een flinke beursdaling.

Zoals ik in mijn post over mijn beleggingsstrategie beschreven heb, heb ik mijn leeftijd als percentage obligaties in mijn portefeuille.

jlcollinsh houdt een vaste 75% aandelen / 25% obligaties aan. De verhouding van aandelen / obligaties wordt met name door je persoonlijke risicotolerantie bepaald. Dat wil zeggen, hoe goed kun jij plotselinge stevige koersdalingen doorstaan zonder uit de markt te stappen.

Zodra de verdeling aandelen-obligaties in mijn portefeuille meer dan 5% van mijn gewenste verdeling afwijkt herbalanceer ik het terug naar de gewenste verdeling.

Door de koersstijgingen van de aandelen van de afgelopen periode heb ik geherbalanceerd om het terug te brengen. Dit betekent dat ik een deel van de aandelenfondsen verkocht heb en meer van de obligatiefondsen gekocht heb. Als de aandelen blijven stijgen, doe ik dat nogmaals. Als ze dalen, zal ik een deel van de obligatiefondsen verkopen en meer van de dan goedkopere aandelenfondsen kopen.

Overledenen zijn de beste beleggers

Is buy and hold zonder market timing nou werkelijk zo’n beproefde strategie? Zoals jlcollinsh aanhaalde heeft Fidelity bekeken welke beleggingsrekeningen tijdens de periode 2003 – 2013, inclusief de crisis van 2008, het beste gepresteerd hadden. De resultaten:

- 1e plaats: De overledenen

- 2e plaats: De mensen die vergeten hadden dat ze een rekening hadden

Inderdaad, de overledenen presteerden als beste gevolgd door degenen die vergeten hadden dat ze een beleggingsrekening hadden!

Hoe ga jij met de hoge koersen om?

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

49 Reacties

Ik heb nu zo’n drie jaar belegd en begon met het idee om zo’n 70% in. ETF’s te stoppen en lekker te laten pruttelen. De overige 30% wilde ik wat meer mee ‘speculeren’. Dit was een bedrag dat ik kon verliezen. Eerst volgde ik netjes mijn plan: ging een aandeel 30% omhoog, dan verkocht ik het. Een deel stopte ik dan weer in de ETF’s, met een deel ging ik weer verder in de aandelen.

Maar omdat de aandelen zo goed gingen ben ik gestopt met doen wat ik me voorgenomen had. Nu is voor 1 aandeel 100% gestegen. En ik verwacht dat het nog wel wat fluctueert, maar vertrouw het aandeel wel voor de toekomst. Een ander aandeel, daarop verwacht ik 50-100% over de komende 12 maanden. Bij een ander 30% minimaal over de komende 2 jaar. Ik merk dat ik door dit soort succesjes mijn oude strategie van ‘houd ETF’s, pak winst op aandelen’ aan het loslaten ben. Hoe onverstandig is dat? Ik merk dat ik wat nerveus wordt van 70 of 100% groei en er dan niks mee doen, maar misschien is dat op lange termijn juist wel beter. Zijn er bronnen die hier over hebben geschreven of is hier iets over bekend?

Google eens op iets als stock picking vs ETF zou ik willen zeggen. Ondanks wat successen die je nu met stock picking op de korte termijn behaald hebt is dat op de langere termijn meestal een recept voor lagere opbrengsten dan met buy-and-hold in breed gespreide ETF’s.

Hallo FOB,

Ik heb uw Blog pas ‘ontdekt’ en ben dus nog niet helemaal uitgelezen; maar nu al vind ik het een schat aan informatie. Hartelijk dank.

Wat mij bij uw behandeling van Brokers opvalt is dat ik daar de Broker waar bij ik beleg, Easybroker, niet in terugvind.

Neemt u Easybroker bewust niet mee in uw aanbeveling? Ze zijn noch thans goedkoop ( mogelijk de voordeligste…)voor zover ik kan beoordelen.

Misschien zie ik iets belangrijks over het hoofd. Graag lees ik uw idee daarover.

Vriendelijke groet,

Jacqueline

Easybroker heb ik niet bewust niet behandeld in een blogpost. Easybroker is net als Lynx een reseller van Interactive brokers. Easybroker is duurder dan DEGIRO voor een ETF zoals VWRL, welke ik tot voor kort aanhield. En via Easybroker kun je de Northern Trust fondsen, welke ik tegenwoordig aanhoud, niet aanschaffen. Geen redenen dus voor mij om iets met Easybroker te gaan doen.

Update: Easybroker heb ik opgenomen in mijn vergelijking De beste ETF.

Obligaties zijn niet meer vanzelfsprekend minder risicovol dan aandelen.

De banken houden nog wel vast aan die verdeling, omdat ze eigenlijk niet goed weten hoe ze hiermee om moeten gaan: ga maar eens je klanten vertellen dat obligaties toch misschien wel net zo risicovol zijn als aandelen…

– Er is het gevaar van stijgende inflatie: als de inflatie heel hoog wordt (zeg maar meer dan 5%), dan stijgen de koersen van aandelen van veel bedrijven gewoon mee. Bij obligaties is dit niet het geval: als je obligatie 1000 euro waard is bij het begin, is hij dat op het einde nog steeds.

– Er is het gevaar van default: het bedrijf kan/wil jouw geld niet meer terugbetalen. Jammer maar helaas. Je hebt geen poot om op te staan.

– De rente is extreem laag, ook op obligaties. Oftewel: ze leveren niks op, tenzij je meer risico gaat lopen. En als je meer risico gaat lopen, kun je beter aandelen hebben, want die kennen minder de eerste twee genoemde gevaren. MITS je goed gespreid belegt natuurlijk.

Ikzelf heb 1250 (geen tikfout) posities, waaronder nog wel obligaties, omdat die nog stammen van jaren geleden. Die leveren nog wel 5-9% rente op, maar als ze aflopen en ik mijn geld (Hopelijk) terug krijg, koop ik er aandelen voor weer.

Beste Mr Fob,

Het lijkt erop dat de link naar de studie van Vanguard niet werkt. Heb je toevallig het artikel?

Ik wil het gebruiken voor een artikel wat ik aan het schrijven ben.

Alvast dank!

De link werkt weer

En wat nu? Iedereen die al jaren heeft belegd staat op verlies nu met die corona….. Velen hadden een hoger rendement gehad met normale (zeer) lage spaarrente…..

Beleggingsinstellingen berekenen hun kosten gewoon door naar de klant. Banken en brokers ook. Ook als er negatief rendement is….

Nu lijkt het een goed moment om in te stappen met koersverlagingen van wel 50% maar dat zegt niets…. De koers kan nog een keer door de helft….. etc…. Alleen staatsobligaties lijken veilig, maar daar heb je ook niets aan als de geldpersen blijven bijdrukken…..

Obligaties van bedrijven zijn niet minder risicovol dan aandelen, want er zullen vele bedrijven failliet gaan en dan zie je van je obligaties vrijwel niets terug…..

Conclusie: beleggen is net als poker. Met wat geluk verdien je er geld mee maar je kan er ook alles mee verliezen en schulden ervoor terug krijgen. Net als met poker verliezen de meeste mensen er geld mee….

Werken blijft de eenvoudigste manier om geld te verdienen. Als je geld over hebt kan je het gebruiken om dingen mee te doen die je belangrijk vindt en waar je plezier van hebt.

Goud, deze reactie van Peter. Zeker nu 3 jaar later. Peter vol in zijn emotie, aandelen is maar gokken en geluk. Diegene die gewoon is blijven zitten, of heeft bijgekocht in de dalen, hebben zoals altijd aan het langste eind getrokken.

Breed spreiden

Niet verkopen

Lange horizon

Niet naar omkijken

Hoop dat Peter geleerd heeft van zijn angsten

Dank voor reactie. Terecht wat je zegt over dividend, maar tja, als ik eind 2007 / begin 2008 was ingestapt had dat toch anders uitgepakt en 33% in tien jaar… om het niet te hebben over instappen in 2000/2001. Wat ik wil zeggen is dat timing, ook op langere termijn enorm veel kan uitmaken voor je rendement bij een buy and hold strategie!

Variantie is lastig te bevatten voor het menselijk brein, we houden ons liever vast aan het minder abstracte resultaat. Ook hier in de comments zie ik dat terugkomen. De perfecte strategie kun je alleen uitvoeren als je ook perfecte informatie hebt: je weet precies wat de beurs gaat doen. Als je geen glazen bol hebt lijkt het me toch heel duidelijk dat alles ineens inleggen en er niet meer naar omkijken de beste strategie is.

Ik heb zelf 10+ jaar professioneel online poker gespeeld, dat is een wereld waar omgaan met variantie één van de belangrijkste determinanten voor succes is. Het heeft veel gelijkenissen met de handel in aandelen, dat is dan ook meteen één van de weinige vakgebieden waar ze blij worden van die periode als pokerspeler op m’n CV. Ik kan ook beter dan de gemiddelde persoon met de swings omgaan, dus ik ga zelf kiezen om 100% in de aandelen te zitten en alles ineens in te leggen.

Bedankt voor alle adviezen Mr FOB!

Hi, net deze site ontdekt, erg boeiend. Maarrr, voor lange termijn in aandelen beleggen (meer dan 10 jaar) is NIET altijd verstandig, in tegenstelling wat door velen (ook hier) wordt beweerd. En zeker niet door in 1 keer te kopen. Eén blik op de AEX grafiek is voldoende: rond eind 2000 / begin 2001 vol in de index (toen ca. 700)? Of eind 2007 (AEX 550)? Het had me na resp.18 en 11 jaar geen cent opgeleverd! En of hetzelfde gebeurt bij aankoop eind 2018 weet niemand……toch?

Je vergeet het dividendrendement als je alleen naar de stand van de index kijkt. AEX inclusief herbeleggen dividendrendement en na aftrek van dividendbelasting heeft tussen 2007-2017 een netto rendement van 33% opgeleverd.

Statistisch gezien kun je het beste in één keer groot bedrag inleggen, zoals het Vanguard artikel laat zien. Dat wil natuurlijk zeggen dat dit niet altijd, maar wel het vaakst het beste uitpakt

Beste Mr Fob, ik begrijp dat de markt timen onbegonnen werk is . Toch heb ik een vraag. Nu dat de koers van VWRL redelijk hoog is, zou het een idee zij om in Xtrackers II Global Government Bond UCITS ETF (DBZB) te stappen? En bij een lagere koers de obligaties in te ruilen voor VWRL? Of geeft dit ook risico’s bij een stijgende rente waarbij obligatie kunnen dalen? Ik vraag dit omdat ik op het punt sta om een redelijk groot bedrag te willen beleggen €100.000

Dat kun je doen en moet ieder voor zichzelf afwegen, maar dat is in feite market timen.

Ik doe niet aan market timen maar beleg volgens de gewenste verdeling, ongeacht de beurskoersen.

Het artikel van BND vertelt in het Nederlands wat het artikel van Vanguard in het Engels zei: http://www.brandnewdayblog.nl/vraag-van-de-maand/een-aanzienlijk-vermogen-beleg-je-dat-in-een-keer-of-gespreid-vraagvandemaand/

Heel nuttig blog en artikel!. Ik ben nu 31 en ik heb aardig wat geld dat ik wil gaan beleggen om later eerder te kunnen stoppen met werken.

Uit het artikel begrijp ik dat het op de langere termijn (>10 jaar) meer rendement oplevert door een grote som in 1 keer in te leggen.

Maar als ik naar de koers van de S&P 500 kijk stond die in juli 2000 op 1517 punten en 13 jaar later in februari 2013 op 1569 punten. Als je dan in juli 2000 in een keer bent ingestapt heb je na 13 jaar nog geen enkel rendement? Het lijkt me dan minder risicovol om je inleg gespreid in te leggen over bijvoorbeeld 36 maanden. Hoe denk jij hierover?

Statistisch gezien is de kans het grootst dat je maximaal rendement hebt bij alles in een keer inleggen. Dat wil niet zeggen dat er geen inlegmomenten zijn geweest waarvoor dat niet gold. Zekerheid is er niet.

Ik heb net ook de MMM blog “uit” en was blij FOB te ontdekken. Is toch eenvoudiger dan alles voor Nederland zelf uit te zoeken. Wij zitten in de inventarisatie fase nu. Eerst alle uitgaven en inkomsten verzamelen en dan vet besparen in 2018. Kan niet wachten totdat ik genoeg F-you geld heb. Maar ga me alvast gedragen alsof 😉

In deze context verwijs ik graag naar een interessant artikel op een ander blog en dan vooral naar de reacties 1 en 6 (en 7) eronder van ene Scrutinizer

http://www.vrijspreker.nl/wp/2017/07/de-financiele-consultant/

Een kleine consolidatie en correctie in de US en dit was perfect om nog wat dividend betalers toe te voegen…Alle beleggingen lager dan inflatie zijn geen goede beleggingen. Voor mij horen obligaties in die categorie. Verkopen…verkopen…ik denk er niet aan !! Laat mijn dividend betalers maar elk maand een bedrag betalen dat ik dan kan gebruiken bij een correctie goedkoop extra dividend betalers aan te kopen…en mijn totale aankoop prijs nog te verlagen…

Emoties bij beleggen leiden altijd tot drama’s. Wie bij de 50% crash in 2008 was uitgestapt, en niet terug ingestapt, heeft behoorlijk wat return gemist. Wie zegt dat we niet de komende 5 jaar nog hoger kunnen gaan…ik moet de eerste persoon nog tegenkomen die alles kan voorspellen.

Helaas heb ik geen stalen zenuwen en ben ik blij met een lager risicoprofiel m.b.v. obligaties.

Mooi blog! Dit is ook precies hoe ik erin sta (probeer te staan). Over de hele linie zit er tot nu toe altijd een plus in, dus ik ga voor de lange termijn. Maar waar jij nu de koersen ziet stijgen, zie ik ineens al een drop in mijn (overigens ook deels Vanguard) portefeuille. Maar… ik blijf eraf, want inderdaad: de markt is niet te timen. Bovendien komt vaak vrij snel na de diepste drop ook de beste high weer. Dan pak je het verschil dus terug, én meer. Wel doe ik het nu vooral nog met kleine bedragen per keer erbij, steeds 100 euro ofzo. Zo spreid ik het voor mezelf ook een beetje.

Overigens zit ik wel bewust voornamelijk in indexfondsen. Als ik aandelen doe, dan wil ik straks wel eerst even kijken naar waar dan iig dividend wordt uitgekeerd.

Bedankt! Kan trouwens best dat ik die drop ook heb, heb al even niet gekeken..

Ik was dus vergeten dat ik een rekening had geopend en had belegd 5 jaar geleden. Laatst kwam ik het rekening nummer weer tegen: ingelogd en had meer dan een verdubbeling van mijn geld! Nu weer tijd om het weer 5 jaar te vergeten…

?

Net vandaag weer bijgekocht en dat blijf ik ook gewoon doen. Vorige week een groter bedrag wat vrij kwam ingelegd en vandaag gewoon het vaste maandbedrag. Ik wordt er niet echt zenuwachtig van. Ik stond wat in de min, maar dus heb ik vandaag weer wat voordeliger aangekocht, denk ik dan maar. Gewoon buy and hold en verder zie ik wel.

Zo sta ik er ook in. Dalende beurs = goedkoop aankopen

Elke week denk ik: verkoop dan toch. Gelukkig blijft ik gewoon zitten.

Al hebben we al lang niets bijgekocht. Dat heeft meer met de job situatie te maken dan wat anders. Klik Op de cash buffer optrekken

Ja, is verleidelijk om winst te pakken! Maar mooi dat je de verleiding kunt weerstaan.

Dank voor de link. En ook ik blijf gewoon zitten hoor!

Graag gedaan. En goed te lezen dat het bij jou bij denken blijft ?

Leuk om te lezen. En duidelijk! Ik ben benieuwd. Eeuwige groei bestaat niet naar mijn idee, maar het lijkt me dat je niet nerveus moet worden van tijdelijke op- of neergangen als je je bezig wilt houden met aandelen.

Eeuwige groei niet, maar wellicht wel groei gedurende ons korte verblijf op deze planeet?!

Ik mocht vandaag weer gratis kopen bij DeGiro en dat is 1 x Ishares core euro corp bond geworden. Dat is iets meer dan de 2 aandelen VTI maar compenseert nu al het koersverlies op de dollar van de VTI.

Mooi zo, lekker doorgaan!

Zitten een beetje in limbo. Hebben heel veel cash op het moment (ongeveer 20 maanden niks doen), voornamelijk vanwege de jacht op meer vastgoed. Maar kunnen we niks geschikts vinden, dan gaan we alsnog de beurs op. Echter, nu inleggen is niet zo handig, zal je zien dat de beurs net naar beneden gaat als je cash nodig hebt voor de koop van een pand, en dan heb je misschien niet meer genoeg! Geen ideaal scenario….weet ook niet wat de beste optie is.

Lastige keuze voor jullie als liefhebbers van vastgoed. Ik zou het wel weten ?

Mijn plan is om te gaan voor “buy and hold forever”, ofwel niet meer verkopen: maar mijn zenuwen worden al wel wat op de proef gesteld. Mijn vanguard AW index is bijna 10% gedaald sinds de meest recente piek en alle markten lijken in de laatste weken wel tegen een plafond te zitten. Ik koop voorlopig dan ook niet bij, maar heb wel extra bijgekocht in de laatste maanden.

Gewoon niet naar kijken tenzij je wat in te leggen hebt of wilt herbalanceren ?

Bedankt voor je goed onderbouwde blog! Ook fijn om eens een tegengeluid te horen na die onheilsblogs die ook ik gelezen heb. Zeker met jouw mooie grafiekjes erbij…!

Graag gedaan. Zag dat jij recent ook tegengeluid gaf. Doemdenken vind ik zonde van de tijd. Ups en downs zijn van alle tijden en eigenlijk helemaal niet interessant.

Fijn artikel, dank je wel! Bijzonder hoe groot de rol is van emoties bij het beleggen. Maar als ik je goed begrijp, heb je die obligaties dus vooral om je goed te blijven voelen? En als je een gemoedsrust van staal had, zou je dan alles in aandelen stoppen, omdat die uiteindelijk het hoogste rendement geven op de lange termijn? Of maakt dat het moment van uitstappen weer lastiger (als je je geld nodig hebt maar op dat moment je geld op de beurs bijna verdampt is)?

Graag gedaan! Met een gemoedsrust van staal zou ik alles in aandelen stoppen. Maar ja, zo’n gemoedsrust ben ik nog bij niemand tegen gekomen. Blijven zitten en herbalanceren tijdens een stevige downturn is gemakkelijker gezegd dan gedaan. Maar wel het recept voor succes.

Eens met je analyse, ook wij blijven zitten… En blijven inleggen. En wellicht dat we ook een stukje indexfondsen in onze portefeuille gaan aanbrengen voor de nodige spreiding. Onze portefeuille is op dit moment namelijk best gevoelig voor de dollarkoers…

Op de lange termijn maakt valutagevoeligheid meestal niet veel uit. Het gaat primair om de onderliggende waarde van de bedrijven. Zie ook deze post.

Voor mij komt je blog van vandaag precies op tijd. Ik hoor en lees vaker de laatste tijd dat er weer een recessie op komst zou zijn, en ik heb eigenlijk geen idee hoe daar naar te handelen op de beurs. Maar eigenlijk is het heel simpel dus.

Mag ik je via deze weg misschien bedanken voor je blog? Ik las sinds een paar maanden de blog van MMM, maar jouw blog is helemaal toegespitst op de Nederlandse situatie. Mijn vriend en ik heb hebben onze financiën flink op de schop genomen en inmiddels sparen we zo’n 50% van ons inkomen. Het is heel motiverend om te zien hoe snel je spaarbedrag oploopt wanneer je andere beslissingen neemt dan voorheen. Inmiddels hebben we ook onze eerste voorzichtige stappen op de beurs gezet, superleuk. Nogmaals bedankt, ik vind je echt heel inspirerend om te lezen en ik hoop dat je dit nog lang blijft doen!

Bedankt en graag gedaan! En lekker bezig jullie, met zo’n spaarquote! Waar wat andere beslissingen al niet toe kunnen leiden.