Update: zie DEGIRO review voor mijn meest recente kostenvergelijk.

DEGIRO profileert zich als broker met lage kosten. Hoe zijn de kosten van DEGIRO in vergelijk met andere brokers en banken?

Kosten bepalen voor een groot deel je uiteindelijke rendement bij beleggen.

De afgelopen 50 jaar is het gemiddeld rendement op de beurs rond de 8% per jaar. Stel nu dat je 1% kosten hebt. Dan maak je nog 7% rendement per jaar. 7% of 8% rendement lijkt niet veel verschil te maken. Maar op de langere termijn maakt het een gigantisch verschil door het rente op rente effect. Einstein noemde dit niet voor niets het 8e wereldwonder!

7% in plaats van 8% rendement scheelt na 10 jaar al 19% rendement. Na 20 jaar is dit 79%. Na 30 jaar mis je zelfs 245% aan rendement!

Bij beleggen in indexfondsen heb je te maken met de kosten van het fonds zelf en de kosten van de bank of broker waar je de fondsen aanhoudt. Goede indexfondsen hebben tegenwoordig extreem lage kosten, vaak onder de 0.1% per jaar. De kosten van de bank of broker zijn veel hoger dan die van de indexfondsen zelf wanneer je dezelfde indexfondsen kiest als ik.

Roept deze inleiding overigens vragen op? Als je wat meer wilt weten over wat beleggen in indexfondsen inhoudt, lees dan mijn post Beleggen voor beginners.

DEGIRO kosten – Vergelijk kosten DEGIRO, Binck, Lynx, ING, Rabobank en ABN AMRO

In deze blogpost:

Opzet vergelijk

De vergeleken indexfondsen

Een indexfonds wordt overigens ook wel een ETF of tracker genoemd.

Ik bekijk de goedkoopste, meest efficiënte, wereldwijd gespreide indexfondsbelegging die ik ken. Dat is een belegging in een tweetal aandelen indexfondsen in de verhouding 1:1. De fondsen zijn het Vanguard Total International Stock Index Fund (VXUS) en het Vanguard Total Stock Market Index Fund (VTI).

Met deze twee fondsen samen heb je wereldwijde spreiding in meer dan 9000 bedrijven tegen de bij mijn weten laagst mogelijke fondskosten van gemiddeld 0.08%.

In mijn post Indexfondsen kiezen, 6 punten om op letten ga ik hier in detail op in.

De vergeleken Nederlandse brokers

Ik vergelijk in deze post drie van de bekendste Nederlandse online brokers op kosten, namelijk DEGIRO, Binck en Lynx.

Ik beleg zelf bij DEGIRO.

De vergeleken Nederlandse banken

Banken hebben in Nederland doorgaans duidelijk hogere kosten voor beleggers dan brokers. Ik heb bij ING en bij ABN AMRO belegd maar ben daar gestopt vanwege de hoge kosten.

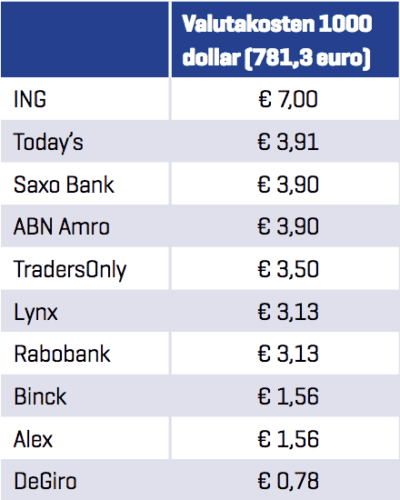

De Vereniging van effectenbezitters maakte in 2014 duidelijk dat met name banken valutakosten voor het wisselen van euro’s in dollars goed verstopten, zie dit artikel. Uit dit onderzoek toon ik hier een vergelijk van de valutakosten voor diverse banken en brokers zoals dat toen was:

Ik heb gekeken wat ING, Rabobank en ABN AMRO vandaag de dag aan kosten hanteren.

Buitenlandse brokers

Buitenlandse brokers laat ik buiten beschouwing. De buitenlandse broker Interactive Brokers, wiens platform door Lynx wordt gebruikt, kan zich overigens wel meten qua kosten met deze Nederlandse brokers.

DEGIRO kosten

DEGIRO heeft 2 typen accounts. Een standaard account en een Custody account. Bij die laatste mag DEGIRO geen effecten van je uitlenen, waaraan ze geld kunnen verdienen. In ruil daarvoor rekent DEGIRO iets hogere tarieven.

Dit zijn de kosten waarmee je bij DEGIRO te maken hebt:

Dividendkosten

Het basis account brengt geen dividendkosten met zich mee.

Het Custody account heeft ongeveer 8 euro + 0.06% dividendkosten per jaar. Bij het Custody account wordt bij een dividendbetaling 1 euro gerekend + 3% van het uitgekeerde dividend. VXUS en VTI keren elk 4 keer per jaar dividend uit, in totaal elk ongeveer 2% per jaar. De dividendkosten zijn dus 8 euro (2 fondsen * 4 dividenduitkeringen * 1 euro = 8 euro) + 0.06% (3% * 2% = 0.06%) per jaar.

Kosten euro-dollar omzetting

DEGIRO rekent 0.1% transactiekosten voor omzetten van euro’s in dollars.

Kosten opzetten handelsmogelijkheden

DEGIRO rekent €2.50 kosten per jaar per beurs waarop je handelt. Met VXUS en VTI kost dat dus €5,- per jaar.

Transactiekosten

VXUS en VTI vallen onder de “DEGIRO Tracker kernselectie” waardoor ze kosteloos 1x per maand aan- en verkocht kunnen worden. Zie de post Indexfondsen via DEGIRO voor een stap voor stap uitleg hoe je deze fondsen kunt aanschaffen.

Binck kosten

Update 2018: Binck Basic is vervangen door Binck Green, zie mijn post Binck tarieven wijziging

Binck heeft meerdere typen accounts waarmee je in indexfondsen kunt beleggen. Vanuit kosten oogpunt zijn Binck Basic en Binck Fundcoach het meest aantrekkelijk, wanneer je 1 keer per maand inlegt om je portefeuille op te bouwen. Binck hanteert de volgende tarieven voor deze typen accounts:

Servicefee

Binck hanteert voor Binck Basic en Binck Fundcoach een service fee van 0.15% per jaar.

Transactiekosten

Binck Basic hanteert een transactietarief van €5,- + 0.1% per transactie.

Indien je minimaal €20,- per maand inlegt, hanteert Binck Fundcoach geen transactiekosten. Anders heb je ook een transactietarief van €5,- + 0.1% per transactie.

Kosten euro-dollar omzetting

Binck rekent 0.2% transactiekosten voor omzetten van euro’s in dollars.

Lynx kosten

Lynx hanteert de volgende tarieven wanneer je daar in VXUS en VTI gaat beleggen:

Transactiekosten

Lynx rekent $0.01 per aandeel bij transacties tot 2000 aandelen met een minimum van $5,-. In de praktijk zullen deze transactiekosten daarom meestal $5,- bedragen bij transacties in VXUS of VTI.

Kosten euro-dollar omzetting

Lynx rekent $4,- transactiekosten voor omzetten van euro’s in dollars bij transacties lager dan $40.000,-.

ING kosten

Ik heb de beleggingsvorm Zelf op de Beurs bekeken bij ING omdat dit de goedkoopste is. ING hanteert de volgende tarieven voor deze beleggingsvorm:

Basisfee

ING rekent een basisfee van €16 per jaar.

Servicefee

ING hanteert een servicefee van 0.24% per jaar voor vermogens tot en met €75.000.

Voor vermogens tussen de €75.000 en €500.000 rekent ING 0.24% aan servicefee over de eerste €75.000 en 0.12% aan servicefee voor het deel van het vermogen dat boven de €75.000 valt.

Voor vermogens boven de €500.000 rekent ING 0.24% over €75.000, 0.12% over €425.000 en 0.06% over het vermogen tussen de €500.000 en de €2.500.000.

Kosten euro-dollar omzetting

ING rekent tegenwoordig 0.25% transactiekosten voor omzetten van euro’s in dollars, zie pagina 3 van hun tarievenblad.

Rabobank kosten

Ik bekijk de variant Direct Beleggen bij Rabobank. Rabobank hanteert bij deze manier van beleggen de volgende tarieven:

Servicefee

Rabobank rekent 0.20% kosten voor de basisdienstverlening per jaar. Dit met een minimum van €20 en een maximum van €120 per jaar.

Transactiekosten

Aangezien VTI en VXUS niet tot de beleggingsfondsen behoren die onder het girale systeem van de Rabobank vallen zijn de transactiekosten €10 + 0.15%.

Kosten euro-dollar omzetting

Rabobank rekent tegenwoordig 0.25% transactiekosten voor omzetten van euro’s in dollars.

ABN AMRO kosten

Ik bekijk de variant Zelf Beleggen bij ABN AMRO. ABN AMRO hanteert bij deze variant van beleggen de volgende tarieven:

Service fee

ABN AMRO rekent een servicefee van 0.18% per jaar.

Transactiekosten

Aangezien VTI en VXUS niet tot de beleggingsfondsen behoren die onder de ABN AMRO beleggersgiro vallen zijn de transactiekosten €9.50 + 0.15%. Als de transactie onder de €3667 blijft zijn de kosten daardoor minder dan €15. In dat geval worden toch €15 transactiekosten gerekend, omdat dat het minimum is. In mijn berekening hou ik deze €15 aan als transactiekosten omdat orders voor de meesten kleiner dan €3667 zullen zijn.

Kosten euro-dollar omzetting

ABN AMRO rekent tegenwoordig 64 “pips” transactiekosten voor het omzetten van euro’s in dollars. Dit betekent dat je bij een euro-dollar koers van €1 = $1.10 geen $1.10 voor je euro krijgt maar $1.10 – $0.0064 = $1.0936. Dat zijn dus ongeveer 0.6% aan kosten. 0.6% is het getal dat ik in mijn berekening aanhoud.

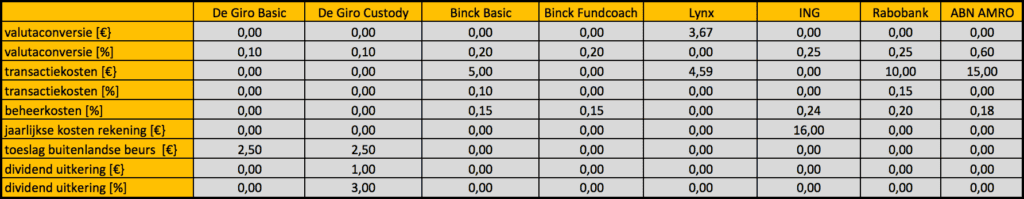

Tabel met kosten overzicht

In onderstaande tabel staan de tarieven van de brokers & de banken op een rijtje:

Opmerking: ING en Rabobank hebben een lagere servicefee dan vermeld bij vermogens boven de €75.000 resp. €60.000, zie de details bij de eerder beschreven kostenbeschrijving van de desbetreffende banken

Uiteindelijke opbrengst

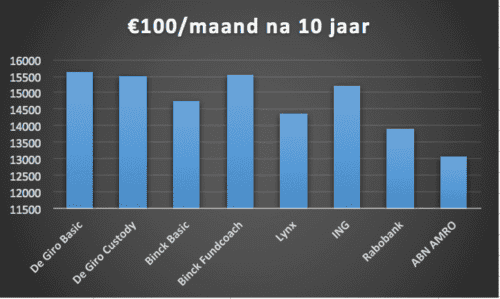

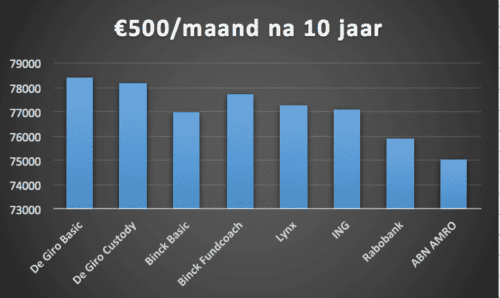

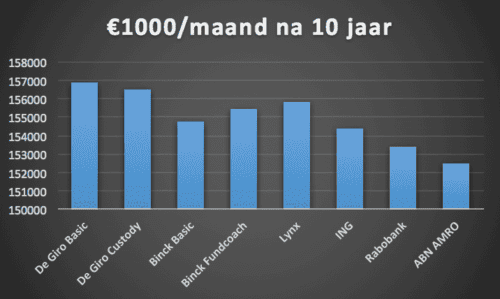

Het is lastig vergelijken wanneer je naar deze kostenposten kijkt. Daarom heb ik vergeleken wat de opbrengst is na 10 jaar voor een paar scenario’s. Ik ga hierbij uit van een koerswinst van 4% en een dividendrendement van 2% per jaar.

Op weg naar financiële onafhankelijkheid ga je op een gegeven moment met een flink vermogen te maken krijgen. Dat kan gerust meer dan €100.000 gaan bedragen. Een inleg van €1.000 per maand is ook niet onrealistisch voor mensen met een spaarquote van boven de 50%.

Dergelijke bedragen zul je daarom hieronder ook tegen komen, hoewel die voor veel mensen in eerste instantie wellicht erg hoog zullen klinken.

Scenario 1: maandelijks inleggen

Als je zonder startkapitaal begint en maandelijks inlegt zien de opbrengsten er na 10 jaar als volgt uit (zodra je vermogen bij ING boven de €75.000 uitkomt gaat de servicefee voor het deel van je vermogen boven de €75.000 omlaag, evenals voor vermogens boven de €60.000 bij de Rabobank, wat ik omwille van de eenvoud niet meegenomen heb in de onderste 2 figuren van onderstaande 3 figuren):

DEGIRO is in alle gevallen de goedkoopste, ABN AMRO is hekkensluiter.

Heb je ondertussen een startkapitaal opgebouwd en leg je nog steeds maandelijks in, dan komt Lynx steeds dichter in de buurt van DEGIRO. Maar zowel bij een startvermogen van €50.000 en een maandelijkse inleg van €500 als bij een startvermogen van €500.000 en een maandelijkse inleg van €1.000 levert DEGIRO je na 10 jaar meer op dan Lynx.

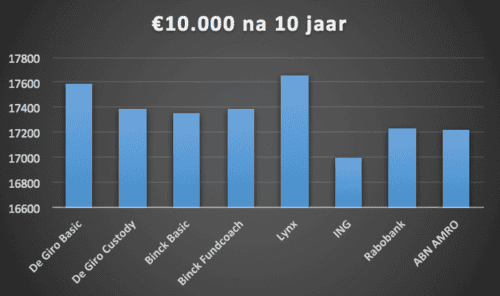

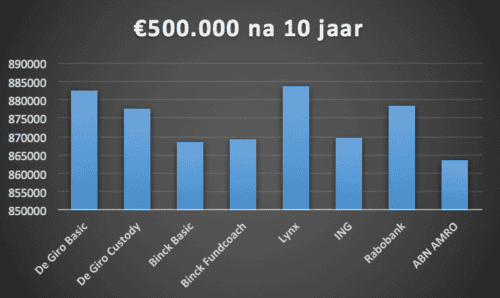

Scenario 2: Eenmalig inleggen

Hoe ziet het er nu uit als je niet maandelijks maar slechts eenmalig inlegt? Dat is het moment waarop Lynx net iets beter presteert dan DEGIRO, zowel bij een relatief klein belegd vermogen van €10.000 als bij een belegd vermogen van €500.000. Banken blijven hekkensluiter:

Een som geld van €500.000 in VXUS en VTI belegd bij ABN AMRO levert je dus ruim €19.000 minder op in 10 jaar tijd dan via Lynx. Na 20 jaar is dit verschil opgelopen tot ruim €61.000. Dat is ruim 12% minder rendement op je inleg.

Bij kleinere belegde vermogens zijn de verschillen tussen ING en Lynx het grootst. Bij een belegd vermogen van €10.000 is het verschil in rendement na 20 jaar meer dan 20% op je inleg.

Conclusies

- Wanneer je maandelijks inlegt is DEGIRO in alle vergeleken situaties de goedkoopste broker

- Als je eenmalig een bedrag inlegt is Lynx in alle vergeleken situaties de goedkoopste broker, op de hielen gevolgd door DEGIRO

- De banken verslaan in geen enkele van de vergeleken situaties de brokers DEGIRO en Lynx op kosten. De rendementen bij de banken blijven daardoor meestal flink achter op de rendementen bij deze brokers.

Hier kun je trouwens zien welke welkomstactie DEGIRO eventueel heeft lopen.

Ik bedank lezer Sam voor het mij toesturen van zijn beleggen excel file welke ik als start heb kunnen gebruiken bij het berekenen van de kosten!

Waar beleg jij? Hoe bevalt je dat?

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

142 Reacties

Mooi artikel! Ben benieuwd of DEGIRO nog zo’n goeie keuze is ten opzichte van andere brokers. Tegenwoordig veel nieuwe partijen erbij tegen zeer concurrerende prijzen.

Ondertussen heeft de Giro nieuwe tarieven aangekondigd: https://www.degiro.nl/tarieven/vergelijken

Beste Mr FOB,

Zou ik ook graag het Excel bestand willen ontvangen. Hartelijk dank!

Ik heb hem je toegestuurd, succes ermee!

Mooie vergelijking!

Is de vergelijking nog steeds acuteel?

Zie De beste ETF in 2021 voor het meest actuele vergelijk

Wellicht is dit in een andere post al gevraagd, maar is deze post van je nu achterhaald? Want je beleggingsstrategie is nu veranderd en nu beleg je zelf bij ABN Amro terwijl dit de bank met de hoogste kosten is?

Amerikaanse ETF’s, waar het vergelijk in deze post op gebaseerd is, zijn tegenwoordig alleen nog via opties te verkrijgen, zie hier. Ook zijn er na het verschijnen van deze post goede Nederlandse indexfondsen beschikbaar gekomen, waarbij het dividendlek gerepareerd is. Die biedt DEGIRO niet aan, maar bijvoorbeeld ABN AMRO wel. Ook zijn na het verschijnen van deze post de tarieven van ABN AMRO verlaagd. Al met al is beleggen in deze indexfondsen via ABN AMRO Zelf Beleggen Basis tegenwoordig een van de goedkoopste manieren om breed gespreid in goede indexfondsen te beleggen in Nederland. Zie Mijn nieuwe beleggingsstrategie.

Handige vergelijking! Ik heb zelf het idee dat een particuliere belegger niets te zoeken heeft bij een bank. Dit artikel bevestigt dit vermoeden!

Beste Mr FOB,

Dank voor de heldere blogs! Ik ben al jaren voornemens om te beginnen met beleggen maar nu pas echt aan het verdiepen. Zoals je waarschijnlijk al weet is het op dit moment niet mogelijk om een rekening te openen bij DeGiro en werken ze met een wachtlijst. Die is inmiddels al opgelopen tot boven de 21.000. Heb jij misschien nog andere brokers als alternatief? Wat vind je van Meesman en Brand New Day en als je ze vergelijkt qua kosten met DeGiro?

Alvast bedankt

Meesman en Brand New Day vind ik op zich prima partijen, maar zijn geen echte brokers. Je kunt er niet in allerlei effecten handelen zoals bij normale brokers, ze bieden alleen een zeer beperkte selectie indexfondsen aan. Dit zijn overigens, afgezet tegen mijn 6 criteria, wel goede fondsen. Ik hou via Brand New Day mijn pensioenbeleggingen aan, zie hier

Hoi Mr FOB,

aleereerst bedankt voor dit geweldige informatieve blog met heldere uitleg van al je uitzoekwerk…Super!

Ik wil gaan beginnen met indexbeleggen en aangezien ik in het buitenland woon heb ik wel toegang tot VTI en VXUS via buitenlandse brokers zoals SAXO en Interactive Brokers. Aangezien ik ook al een slapend DEGIRO Custody account heb zou ik eerst graag een kosten/rendement vergelijk willen maken tussen DEGIRO met 100% WVRL en de buitenlandse brokers met de befaamde mix van 50% VTI en 50% VXUS.

Zou je het Excel bestand met me willen delen?

Alvast bedankt!

Ik heb hem je toegestuurd, success ermee.

Beste Mr FOB,

Bedankt voor je altijd heldere en actuele blogs.

Aangezien ik in dezelfde situatie zit als alphatresor, zou ik ook graag het Excel bestand willen ontvangen. Hartelijk dank!

Ik heb hem jou ook toegestuurd, succes ermee!

Ik beleg bij ING en doe per dag gemiddeld 3 transacties van 15000,- wat kost dit bij de giro abnamro en ING ik beleg nu bij ING en ik heb het idee dat ze daar aan interne clearing doen. Ze zeggen dat dat niet zo is echter dat gevoel heb ik niet.

Dat hangt af van het type transacties dat je doet

Hi, dank voor al je voorwerk en het delen ervan.

Ik ben inmiddels ook over en ben gaan beleggen bij DeGiro. Vandaag een aankoop gedaan in het Xtrackers II Global Government Bond UCITS ETF (ticker: DBZB, ISIN code: LU0378818131). HIer moest ik ineens 4 euro transactiekosten voor betalen. Gezien jouw omschrijvingen had ik dit niet verwacht. IS er een wijziging in het kostenbeleid gekomen? Ik zag iets langskomen over kosten ivm Brexit, maar dit fonds heeft daar toch niets mee te maken? Of heb ik misschien toch een verkeerd fonds aangekocht? Kun jij duidelijkheid verschaffen? Alvast bedankt

DBZB valt niet in de kernselectie en is genoteerd aan een buitenlandse beurs. Daardoor heeft dit fonds via DEGIRO transactiekosten, welke al langere tijd ongewijzigd zijn.

Via Flatex kun je zonder transactiekosten handelen in DBZB, zie deze post

Ik ben net begonnen en zie ook dat ik 2 euro per transactie moet betalen voor bijvoorbeeld aandelen van Shell, ABN Amro, AMS, Ahold, etc etc etc. Dit lijkt toch wel een wijziging te zijn, toch?

In de post heb ik transactiekosten van ETF’s bekeken, niet van losse aandelen. ETF’s uit de Kernselectie kun je zonder transactiekosten in handelen, zie DEGIRO Kernselectie: aandachtspunten

Vraag; heb je ook naar de exit / afhandelkosten van de giro gekeken? Ik zag dat de kosten voor het afhandelen van je lijfrente 5% zijn?! Dat tikt nogal aan als je na 30 jaar een mooie pensioenportefeuille hebt.

DEGIRO hanteert geen exit fee bij verkoop anders dan eventuele transactiekosten voor fondsen buiten de kernselectie, welke procentueel gezien hetzelfde zijn als bij aankoop.

Hallo zijn de nummers in deze blog post nog geldig? dank

De meest actuele broker- en bankenvergelijking die ik gedaan heb kun je hier vinden.

Daarna heb ik de nieuwe broker Flatex een keer met DEGIRO vergeleken, zie hier

Bedankt voor alle goede adviezen en informatie. Ik denk dat ik het maar eens ga wagen want na vermogensrendement belasting wil ik liever geen verlies maken. Ik zou dan jouw algemene beginners beleggings advies volgen. Maar ik wil ook graag weinig tijd besteden aan het beleggen. Liefst 1x per jaar er naar kijken, eventueel herbalanceren en aankopen. Of is dat onverstandig? Welke broker raad je me aan bij deze strategie: is DEGIRO dan nog steeds een voordelige keuze?

Bedankt

Prima strategie en kan prima voordelig via DEGIRO. Als je de VWRL variant wilt gebruiken welke het dividend automatisch 4x per jaar voor je herbelegt, kun je VWCE nemen (genoteerd aan beurs Xetra). Deze heeft daarentegen wel eenmalige transactiekosten bij aanschaf (VWRL niet), maar dan heb je er daarna ook geen omkijken meer naar.

Sinds kort kun je als voordelig alternatief voor DEGIRO ook Flatex overwegen. Via Flatex is zowel VWRL als VWCE zonder transactiekosten te verkrijgen. Bij Flatex moet je wel even op deze 3 punten letten.

Dank voor de mooie en informatieve site!

Het viel me op dat de 3 figuren van scenario 1 niet (meer) zichtbaar zijn, in ieder geval niet op mn iPad en mobiel.

Hmm na het plaatsen van deze reactie en terugscrollen zie ik ze wel…

Nu we het toch over kosten hebben. Hoe interpreteren jullie “DEGIRO Aansluitingskosten (Exchange Connectivity Fees): €2,50 per kalenderjaar per beurs (max.0.25% van de jaarlijkse maximale accountwaarde per beurs)” ?

Stel maximaal EUR 400 op Duitse Beurs, EUR 400 op Franse Beurs en EUR 400 op NYSE.

Is dat dan 3* EUR 2,50 aan kosten of 3*0,25% van EUR 400; oftewel EUR 7,50 versus EUR 3,00

Ha Mr FOB, Ben ruim een jaar geleden begonnen met wat meer gestructureerd beleggen en sparen. Voor verschillende doeleinden (hypotheek, pensioen, kinderen). Heb daarbij erg gelet op kosten. Ik lees (in dit blog en elders) dat de kosten van DEGIRO laag zijn. Nu zat ik vandaag even te kijken naar een van mijn beleggingsrekeningen en viel mij op dat er afgelopen december (2018) en maart “corporate action kosten” zijn afgeschreven. En dat lijken best ‘hoge’ bedragen. Op de site van DEGIRO kan ik er niets over vinden. Wat zijn dit voor kosten? Hoe hoog ‘mogen’ die procentueel (over het totale vermogen?) zijn? Ik hoor het heel graag. Alvast bedankt.

DeGiro corporate action kosten kunnen bijvoorbeeld kosten voor het beleggen op een buitenlandse beurs zijn. Als je een Custody account hebt, dan kunnen dat bijvoorbeeld ook de kosten voor het verwerken van het dividend zijn.

Beste meneer Fob, allereerst ontzettend bedankt voor uw zeer informatieve blogs! Ik ben pas sinds kort ‘wakker’ qua FIRE, indexbeleggen, saving rates, etc.. en er gaat een hele wereld voor me open☺

Ik ben zo goed als zeker dat ik ga indexbeleggen bij DeGiro (Custody) maar ik heb nog twee vragen over indexbeleggen bij DeGiro.

Ze hebben t/m 23 januari een actie dat je €500,- transactietegoed krijgt. Nu kan ik niet goed inschatten of dit interessant is als je net als u in een beperkt aantal indexen belegt via buy&hold strategie. Kunt u daar iets over zeggen?

Mijn tweede vraag gaat over het feit dat DeGiro aan interne uitvoering doet (Geldgids, 7nov2017). Blijkbaar handelen zijn verkoop- en aankooporders ook intern af met hun eigen klanten of via hun zusteronderneming (HIQ) zonder dat de beurs eraan te pas komt. Mogelijk hanteren zij daardoor minder goede koersen voor hun klanten. Wettelijk hebben ze blijkbaar alleen een ‘inspanningsverplichting’ om voor de klant zo gunstig mogelijk te handelen, maar ze erkennen zelf dat er sprake kan zijn/is van belangentegenstelling bij interne uitvoering. Weet u of iemand anders actief op deze blog hiervan? En zo, ja, ondervindt u daar nadelen van denkt u? Is in uw ervaring DeGiro nog steeds de aantrekkelijkste gezien kosten, mogelijkheden e.d.?

Wat transactietegoed is mooi meegenomen als je ook net als ik DBZB wilt kopen.

Ik ben tevreden over DeGiro. Ik weet niet of je tegen ietwat hogere koersen aankoopt vanwege intern matchen en dergelijke. Maar aangezien dit eenmalige kosten zouden zijn heb je daar geen significante last van op de langere termijn.

Hartelijk dank voor uw snelle reactie! Ik heb inmiddels een DeGiro account aangemaakt! Spannend.. nu kan het feest beginnen:-). Nogmaals heel hartelijk dank voor uw uitgebreide blog en platform! groetjes Ciska

Hallo,

Bedankt voor de berekeningen.

Ik overweeg om over te stappen van DeGiro naar Fundcoach omwille van de mogelijkheid automatisch te beleggen, en wil graag weten wat het verschil in rendement is op lange termijn.

Bestaat de mogelijkheid om de bovenstaande berekening voor DeGiro en Binck Fundcoach te simuleren op een termijn van 30 jaar in plaats van 10 jaar?

Alvast bedankt

Ik kom er op dit moment niet aan toe om e.e.a. opnieuw te vergelijken voor de huidige brokertarieven en voor 30 jaar. Ik zet het onderwerp wel op mijn lijstje.