Een tijdje terug heb ik lezeres Ineke beloofd eens wat beter te kijken naar het Triodos Groenfonds. Ik ben wel verrast door de uitkomst en heb mijn bevindingen in deze post opgeschreven.

Triodos Groenfonds – de voors en tegens

Het Triodos Groenfonds is het oudste groenfonds in Nederland. Het doel van het fonds is om vermogen te beleggen in projecten die het behoud en de ontwikkeling van natuur en milieu bevorderen. Beleggingen worden hoofdzakelijk gedaan in de vorm van leningen. De belangrijkste sectoren waarin het fonds belegt zijn duurzame energie, biologische landbouw, natuur- en landschap, duurzaam bouwen en milieutechnologie.

Voor groene beleggingen geldt een belasting vrijstelling. Dat betekent dat je alleen vermogensbelasting hoeft te betalen als de waarde van deze beleggingen boven een bepaald bedrag uitkomt. Je betaalt dan belasting over het verschil tussen het bedrag van de vrijstelling en de waarde van je groene beleggingen.

Belastingvoordeel Triodos Groenfonds: tot €278

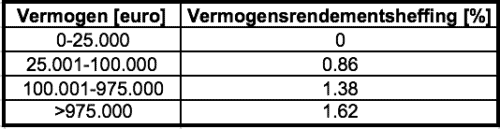

De vermogensbelasting over gewone beleggingen is per 2017 afhankelijk van de omvang van je vermogen. Samengevat ziet de vermogensbelasting in 2017 er als volgt uit:

Update 2019: hier kun je jouw verschuldigde vermogensbelasting berekenen voor de jaren na 2017

De vermogensbelasting vrijstelling voor groene beleggingen is voor 2017 een bedrag van €57.385. Die is dus ruim het dubbele van de vrijstelling voor normale beleggingen van €25.000.

Met fiscale partner komt de vrijstelling voor groene beleggingen uit op het dubbele, namelijk €114.770.

De vrijstelling kan overigens nooit hoger zijn dan de totale waarde van je groene beleggingen op 1 januari.

Indien je vermogen gelijk is aan of groter is dan de belasting vrijstelling van €57.385, betaal je €278 minder vermogensbelasting in 2017 door groen te beleggen. Als je niet groen belegt heb je namelijk niet de verhoogde vrijstelling en betaal je vermogensbelasting over vermogen boven de €25.000. Je betaalt dan 0.86% over €57.385 – €25.000, oftewel 0.86% over €32.385, oftewel €278 meer vermogensbelasting dan wanneer je groen belegt.

Extra heffingskorting Triodos Groenfonds: tot €403

Behalve op de bovengenoemde belasting vrijstelling heb je ook recht op extra heffingskorting bij groene beleggingen. Die heffingskorting is 0.7% van het bedrag van de vrijstelling waar je, eventueel samen met je fiscale partner, recht op hebt. Per persoon kan dat dus oplopen tot 0.7% van de verhoogde vrijstelling van €57.385, oftewel €403.

Het totale belastingvoordeel van het Triodos Groenfonds is dus maximaal €681 (€278 + €403).

Overige groene beleggingen

Bovenstaande belastingaspecten gelden ook voor andere goedgekeurde groene beleggingen.

Rendement Triodos Groenfonds

Ik beleg voornamelijk in aandelen en een wat kleiner deel in obligaties, zie mijn beleggingsstrategie. Ik vergelijk het rendement van het Triodos Groenfonds met dat van een wereldwijd gespreide aandelen indexfondsen belegging zoals ik die zelf heb. Daarnaast vergelijk ik het met een belegging in bedrijfsobligaties.

Als je net als ik een mix van aandelen en obligaties hebt kun je voor je eigen vergelijk de uitkomst van de aandelen- en de obligatievergelijking naar rato mee laten wegen in je eigen vergelijk.

Ik ga voor het vergelijk uit van een belegging van €57.385, zodat het Triodos Groenfonds het maximale belastingvoordeel oplevert.

Rendement groene belegging

Het Triodos Groenfonds heeft volgens de site van Triodos de afgelopen 5 jaar gemiddeld 1.4% rendement behaald per jaar exclusief belasting voordeel. Wel is dit inclusief de lopende fondskosten van 0.9%, maar exclusief de kosten voor beleggen via Triodos. De kosten voor beleggen bedragen via Triodos bedragen 0.48% per jaar. Het netto rendement exclusief belastingvoordeel bedroeg dus 1.4% – 0.48% = 0.9% per jaar.

Een inleg van €57.385 in het Triodos Groenfonds was dus in de afgelopen 5 jaar gegroeid tot €60.014.

Rendement niet-groene belegging: aandelen

Om een wereldwijde spreiding met mijn aandelen te realiseren beleg ik in een combinatie van het Vanguard Total Stock Market Indexfund (VTI) en het Vanguard Total International Stock Indexfund (VXUS). In de post Indexfondsen kiezen – 6 punten om op te letten leg ik uit waarom ik voor die fondsen gekozen heb.

Het gemiddeld jaarlijks rendement bij een portefeuille 50% VTI en 50% VXUS over de afgelopen 5 jaar is 14.8% per jaar geweest. Zie hier voor de berekening. Dit is inclusief lopende fondskosten en inclusief overige kosten zoals een servicefee, welke via DEGIRO namelijk 0% zijn.

Een inleg van €57.385 in de niet-groene wereldwijd gespreide belegging in VTI & VXUS, belegd via DEGIRO in een standaard account, was in de afgelopen 5 jaar gegroeid tot €114.421.

Rendement niet-groene belegging: obligaties

Als je het Triodos Groenfonds wilt vergelijken met obligaties, is het wel zo fair om het rendement van het Triodos Groenfonds met uitsluitend bedrijfsobligaties te vergelijken. Het Triodos Groenfonds belegt namelijk met name in bedrijfsobligaties.

Ik vergelijk dan de prestaties van de niet groene bedrijfsobligaties iShares Core Euro Corporate Bond UCITS ETF (IEAC, mijn voorkeur bedrijfsobligatiefonds) met die van het Triodos Groenfonds.

IEAC gaf 5.6% rendement per jaar de afgelopen 5 jaar. Een inleg van €57.385 in IEAC was in de afgelopen 5 jaar gegroeid tot €75.356.

Verschil in opbrengst

Naast het rendement heb je voor de groene belegging 5 jaar belastingvoordeel kunnen genieten. Ik ga er voor het gemak vanuit dat dat de afgelopen 5 jaar €681 per jaar was, conform het voordeel dat voor 2017 geldt. In werkelijkheid was dat wat lager.

5 keer €681 levert dus €3405 belastingvoordeel op. Ik tel dat voor het gemak als opbrengst op bij het aangegroeide Triodos Groenfonds vermogen. Na 5 jaar kom je dan op €60.014 + €3405 = €63.419.

Aandelen

Het verschil in opbrengst tussen de niet-groene aandelen belegging en het Triodos Groenfonds komt dus op €114.421 – €63.419 = €51.002.

Een inleg van €57.385 in het Triodos Groenfonds gaf dus na 5 jaar €51.002/€57.385 * 100% = 89% minder opbrengst dan de niet-groene wereldwijd gespreide belegging in VTI & VXUS via DEGIRO.

Dit is bij maximaal belastingvoordeel voor de groene belegging. Indien je initiële belegging kleiner is dan €57.385 wordt dit procentuele verschil nog groter.

Obligaties

Het verschil in opbrengst tussen de niet-groene obligatiebelegging IEAC en het Triodos Groenfonds komt op €75.356 – €63.419 = €11.937

Een inleg van €57.385 in het Triodos Groenfonds gaf dus na 5 jaar €11.937/€57.385 * 100% = 21% minder opbrengst dan IEAC.

Risico Triodos Groenfonds

Met het Triodos Groenfonds loop je het specifieke risico dat de koers daalt op het moment dat de overheid besluit belastingvoordelen voor groene beleggingen te verminderen of af te schaffen. Toen er bijvoorbeeld in het verleden sprake was van kabinetsplannen die groen beleggen minder aantrekkelijk maakten, duikelde de koers van €55 naar €47 in anderhalve maand. Dit risico loop je bij een belegging in VTI & VXUS niet.

Voor de rest lijkt het risico van het Triodos Groenfonds meer op dat van een obligatiebelegging dan dat van een aandelenbelegging, omdat het Groenfonds net als een obligatiebelegging voornamelijk in leningen belegt.

Kosten Triodos Groenfonds

Het Triodos Groenfonds kun je zowel via een beleggingsrekening bij de Triodos bank aanschaffen als via bijvoorbeeld DEGIRO, de broker via welke ik beleg.

Ik beleg via DEGIRO omdat dat de goedkoopste broker is die ik ken. Ik heb DEGIRO op kosten vergeleken met Binck, Lynx, ING, Rabobank en ABN AMRO in mijn post DEGIRO kosten.

Via Triodos zelf betaal je 0.48% service fee per jaar en 0.4% aankoopkosten. Via DEGIRO betaal je voor het Triodos Groenfonds 0.2% servicefee en betaal je €7.50 + 0.1% aankoopkosten.

Bij het aankopen en een jaar aanhouden van de belegging van €57.385 in het Triodos Groenfonds ben je dan via Triodos €325 meer kwijt dan via DEGIRO.

VTI, VXUS en IEAC kun je zonder transactiekosten en servicefee aankopen en aanhouden via DEGIRO.

Mijn insteek

Ik ben verrast door het enorme verschil in opbrengst tussen groen beleggen en niet groen beleggen van maar liefst minimaal 21-89% in 5 jaar, in het nadeel van groen beleggen. En dat is ondanks het belastingvoordeel van deze groene belegging. Dit is exclusief de hogere aanschafkosten van het Triodos Groenfonds ten opzichte van VTI, VXUS en IEAC.

Nou ben ik een groot voorstander van duurzaam en verantwoord met onze aardbol omgaan. Maar ik kies ervoor om daar niet via mijn beleggingen maar via mijn manier van leven aan bij te dragen. Bijvoorbeeld fietsen naar mijn werk en het hergebruiken van “afvalmaterialen” bij het zelf maken van tafels, lampen en dergelijke. Ook kopen wij zoveel mogelijk biologisch. Ik steun daarnaast doelen als Greenpeace en het Wereld Natuurfonds. Wij zijn ook van plan energieneutraal te gaan wonen in de toekomst.

Ik kan anderzijds heel goed begrijpen dat sommige mensen niet willen investeren in niet duurzame bedrijven, waar je deels in belegt wanneer je bijvoorbeeld in VTI & VXUS belegt. Uiteindelijk is en blijft dat een heel persoonlijke afweging die niet alleen om rendement gaat.

Wil je weten hoe mijn beleggingsstrategie eruit ziet?: Beleggingsstrategie op weg naar financiële onafhankelijkheid.

Beleg jij groen? Hoe ga jij hiermee om?

Geef een reactie