Onlangs heeft Brand New Day een nieuwe bankrekening en nieuwe beleggingsfondsen geïntroduceerd. Diverse lezers hebben me gevraagd wat ik van die nieuwe fondsen vind. Daar ga ik in deze post op in.

Als je overigens niet zelf je fondsen wilt kiezen en het heel simpel wilt houden, kun je sinds kort bij Brand New Day zonder meerkosten “Modelbeleggen“. Je kiest je gewenste risico en Brand New Day doet de rest. Je belegt dan wat mij betreft ook in prima fondsen en met een prima strategie.

Update 10 januari 2022: Brand New Day heeft de tarieven voor modelbeleggen bij een box 3 beleggingsrekening verlaagd. Dat maakt voor box 3 beleggen het modelbeleggen goedkoper dan vrij beleggen.

Mijn Brand New Day beleggingen

Via Brand New Day doe ik aan pensioenbeleggen. In mijn Brand New Day review leg ik uit waarom ik dat erg aantrekkelijk vind.

Ik belegde tot voor kort bij hen 80% in het BND Wereld Indexfonds Unhedged en 20% in het BND Euro Obligatie Indexfonds.

Bij Brand New Day kun je onbeperkt en kosteloos switchen tussen alle fondsen.

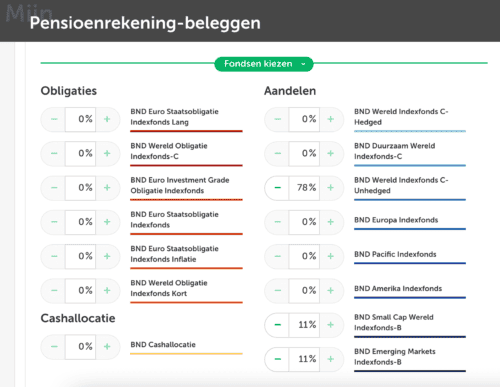

Voortaan beleg ik 78% in het Wereld Indexfonds Unhedged, 11% in het Emerging Markets Indexfonds en 11% in het Small Caps Indexfonds. Op dit moment beleg ik niet meer in een obligatiefonds.

Deze nieuwe verdeling heb ik eenmalig in moeten stellen in mijn BND dashboard. Verder heb ik hier geen omkijken naar.

Ik leg hieronder uit waarom ik deze wijzigingen aangebracht heb.

Nieuwe Brand New Day aandelenfondsen

Dividendlekkage

Groot voordeel van hun nieuwe aandelenfondsen vind ik dat tegenwoordig zowel hun Wereld Indexfonds, Emerging Market Indexfonds, Small Caps indexfonds als hun Duurzaam Wereld Indexfonds geen last hebben van dividendlekkage.

Dividend is een soort rente die je jaarlijks over je beleggingen krijgt. Dividendlekkage betekent dat je een deel van de dividendopbrengsten kwijtraakt aan belastingen.

Doordat Brand New Day de dividendlekkage voor je gerepareerd heeft, scheelt het volgens hen ongeveer 0.55% aan kosten per jaar. Dat lijkt misschien niet veel, maar ik vind het wel veel.

Als je bijvoorbeeld 30 jaar lang een pensioenpot van €10.000 laat renderen met het historisch beursrendement van ongeveer 7% per jaar, heb je €75.833. Als je 7% rendement – 0.55% dividendlekkage = 6.45% rendement per jaar maakt, heb je na 30 jaar €64.970. Dat scheelt €10.863 en dat vind ik veel.

Wereldwijde spreiding

Het Wereld Indexfonds belegt alleen in ontwikkelde markten en alleen in de wat grotere bedrijven. Als je ook in opkomende markten wilt beleggen, moet je ook in hun Emerging Markets Indexfonds beleggen. En als je ook in wat kleinere bedrijven wilt beleggen, moet je ook in hun Small Caps Indexfonds beleggen.

Tegenwoordig kan ik dus zonder dividendverlies breder spreiden dan voorheen, toen alleen hun Wereld Indexfondsen dividend-efficiënt waren.

Ik wil graag ook in ontwikkelde markten en in de kleinere bedrijven beleggen, omdat ik zo betere spreiding en daarmee risicoverlaging realiseer.

Om wereldwijde spreiding naar marktkapitalisatie te hebben moet je op het moment van schrijven in een verhouding van 78% Wereld, 11% Emerging Markets en 11% Small Caps beleggen.

Je belegt met bovenstaande fondsen via Brand New Day overigens niet 100% zuiver wereldwijd gespreid naar marktkapitalisatie. Maar dat is zo marginaal dat ik me daar totaal niet druk over maak.

Voor de liefhebbers: Het Wereldfonds volgt een FTSE index en de Emerging Markets en Small Caps fondsen volgen een MSCI index. Tussen die indices zit wat overlap, waardoor je een heel kleine overallocatie hebt van Polen en Zuid-Korea. Daarnaast sluiten het Emerging Markets en Small Caps fonds een aantal bedrijven uit op basis van ESG selectiecriteria. Dat geeft ook een kleine afwijking ten opzichte van wereldwijd gespreid beleggen naar marktkapitalisatie.

De verdeling van de marktkapitalisatie over regio’s is overigens niet constant in de tijd. De actuele verdeling kun je hier vinden. Kijk dan onder “Portfolios with relative weigths” naar de verdeling bij “3 funds” van de “MSCI indices”.

Hedgen

Bij het BND Wereld Indexfonds kun je kiezen uit een zogenaamd “Hedged” en “Unhedged” variant. Hedgen betekent dat het valutarisico wordt afgedekt. In deze post over het afdekken van valutarisico leg ik uitgebreider uit wat de voor- en nadelen zijn van hedgen.

Bij beleggen in aandelen heeft het afdekken van het valutarisico volgens mij niet zoveel zin. Daarom kies ik voor het Wereld Indexfonds Unhedged.

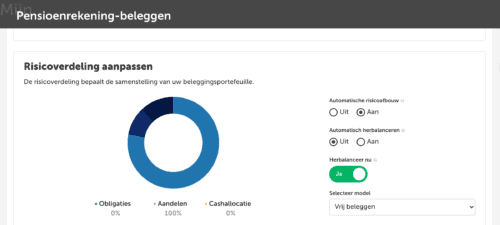

Automatische risicoafbouw

Brand New Day biedt de mogelijkheid om dichter bij je pensioendatum je risico op een slechte beleggingsopbrengst door een beurskrach automatisch af te laten bouwen. Dit noemden ze Lifecycle beleggen.

Onlangs heeft Brand New Day hun Lifecycle beleggen veranderd in zogenaamde Automatische risicoafbouw. Voortaan bouwen ze je beleggingsrisico in aanloop naar je pensioendatum in de loop van 15 jaar in plaats van in 10 jaar af. Aandelenbeleggingen worden hierbij geleidelijk omgezet in obligatiebeleggingen.

15 jaar vind ik een voldoende lange termijn om tot aan de afbouw voortaan volledig in aandelen belegd te zijn met mijn pensioenbeleggingen. Daarom heb ik nu gekozen om voorlopig geen obligatiefonds meer aan te houden. Ik heb dit vermogen voorlopig toch niet nodig en voel me daardoor op mijn gemak om het risico van beweeglijke aandelenkoersen tot 15 jaar voor opname te dragen.

Vanaf 15 jaar voor opname gaat Brand New Day voor mij nu automatisch mijn aandelen indexfondsen in stapjes van een aantal procenten per jaar omzetten in het BND Wereld Obligatie Indexfonds. Dit obligatiefonds is het obligatiefonds van mijn voorkeur, zoals ik hieronder toelicht.

Nieuwe Brand New Day obligatiefondsen

Voor het stabiele deel van mijn portefeuille beleg ik in obligaties. Die heb ik niet voor het rendement, maar uitsluitend voor de stabiliteit.

Bij beleggen in obligaties gaat mijn voorkeur uit naar wereldwijd gespreide staatsleningen, waarbij het valutarisico wel is afgedekt. In de post Beleggen in obligaties leg ik uit waarom.

Het BND Wereld Obligatie Indexfonds is wereldwijd gespreid, belegt zowel in staatsleningen en bedrijfsobligaties en het valutarisico is afgedekt. De bedrijfsobligaties hadden wat mij betreft niet in het fonds hoeven te zitten, maar voor de rest voldoet het aan mijn wensen. Het is daarmee het BND obligatiefonds dat het dichtst in de buurt komt van het type obligatiefonds van mijn voorkeur. Dit is vanaf nu dan ook het BND obligatiefonds van mijn keuze.

Overige instellingen

Ik heb zoals beschreven nu “Automatische risicoafbouw” aangezet.

“Automatisch herbalanceren” heb ik uitgezet. Ik heb nu mijn inleg verdeeld naar de marktkapitalisatie zoals die op het moment van schrijven is: 78/11/11 wereld/emerging markets/small caps. Vervolgens zou in 2021 dit bijvoorbeeld kunnen wijzigen in 80/12/8. Door op dat moment niet te herbalanceren naar de 78/11/11 verdeling die ik nu heb ingesteld volg ik die wijzigingen. Dat is precies wat ik wil, omdat ik ook in de toekomst belegd wil blijven naar marktkapitalisatie.

“Herbalanceer nu” heb ik op het moment van het wijzigen van mijn fondsen aangevinkt, omdat ik wil dat mijn nieuwe fondsverdeling nu doorgevoerd wordt.

“Vrij beleggen” heb ik ook gekozen, omdat ik zelf mijn fondsverdeling zoals hierboven beschreven wil kunnen kiezen.

De nieuwe instellingen heb ik vervolgens opgeslagen en daarna bevestigd dat ik de ingevoerde wijzigingen inderdaad wil doorvoeren. Nu heb ik er verder geen omkijken meer naar.

Wanneer je nog wel inlegt, maakt het overigens niet zoveel uit of je “Automatisch herbalanceren” aan- of uitzet. Je kunt dan het beste bijvoorbeeld eens per jaar hier checken wat de verdeling van je fondsen moet zijn en je fondsverdeling daarop aanpassen. Kijk dan zoals boven beschreven onder “Portfolios with relative weigths” naar de verdeling bij “3 funds” van de “MSCI indices”.

Dan vink je “Herbalanceer nu” aan en sla je je instellingen op. Op die manier volgt zowel je inleg als je bestaande portefeuille de actuele verdeling naar marktkapitalisatie.

Wat vind jij van de nieuwe fondsen van Brand New Day?

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

110 Reacties

Hi FOB,

Ben je voor deze verdeling even veel kosten kwijt als je zou modelbeleggen? Als ik het goed begrijp betaal je voor modelbeleggen ongeveer 0,57%. Hoeveel zou je betalen als je jouw strategie aanhoudt.

Groet,

Rubén

Ik doe ondertussen aan modelbeleggen.

“Dividend is een soort rente die je jaarlijks over je beleggingen krijgt.”

Eh dit klopt toch niet? Dividend is slechts beurswaarde die uitgekeerd wordt als cash, de koers daalt navenant mee. Als het rente was dan zou een dividendaandeel bij herbelegging meer rendement draaien, dat is niet het geval doordat dit koers gecorrigeerd wordt.

Feitelijk correct dat dividenduitkering als koersdaling zichtbaar wordt. Als je dividend echter ziet als rendement (rente) op je investering, welke via rechtstreekse uitkering of via koersstijging tijdens het jaar waarin het dividend opbouwt bij je terechtkomt, dan is het wel in de geest van hoe ik het bedoel.

Goede middag,

Ik ga een pensioen beleggen rekening openen bij BND, maar twijfel nog om voor modelbeleggen te gaan (offensief) of de verdeling te nemen die je in deze post aangeeft. Moet ik er daarna nog iets mee of kan ik dat gewoon laten staan?

Als ik kies voor modelbeleggen, investeren ze dan ook in indexfondsen, want dat is eigenlijk wat ik wil, de markt volgen…

Via beide routes beleg je in indexfondsen en volg je de markt.

Dag Mr Fob.

Ik beleg met een horizon van 20 jaar en volg de markt qua verdeling fondsen. (vrij beleggen) bij BND.

Als ik jaarlijks de fondsen handmatig herbalanceer krijg ik een overzicht van impact van kosten (over komende 2 jaar).

Nu vroeg ik mij af of het wel slim is ieder jaar handmatig te herbalanceren naar actuele market cap? Of dit op automatisch herbalanceren te zetten ivm kosten die BND rekent. Hoe zie jij dit?

Volgens mij rekent BND geen kosten bij switchen tussen fondsen, onafhankelijk van of je dit handmatig of automatisch doet. Dus waarschijnlijk is de kostenimpact die ze tonen ten gevolge van verschillende lopende kosten van de onderliggende fondsen.

Hi FOB!

Thank you for all the blog posts you make. It really helps to navigate NL landscape and understanding complex concepts in simple ways. I have one question regarding supplementary pension.

If I would like to retire at 50, is it possible to retire early and withdraw from pension pot if I save/invest in BND pension account?

If yes, could you please guide me to an article that explains how to achieve it? Thank you

Please check item 6 in this paragraph

Best Financieel blog,

Gelden de door jou voorgestelde verdelingen nog steeds? Ik kan me herinneren dat ik dat voorig jaar ingesteld had in mijn dashbord bij BND 78-11+-11. Nu heeft hij erzelf van gemaakt 45 wereld hedged, 32 wereld unhedged, 11 smal 12 emerging. Is gebeurt neemk in aan met dividend opnieuw investeren.

Zou jij nog steeds 78 unhedged 11 small en 11 emerging?

Hoor het graag.

Succes met je geweldige blog.

Groet Mark

Dit fluctueert wat en komt niet zo heel nauw, een paar procent afwijking zou ik me niet druk om maken. Maar hier kun je zien wat de actuele verdeling is.

Hoi FOB,

Fijne post! Nu ben ik benieuwd hoe ik zelf de verandering in marktkapitalisatie kan bijhouden. Wat is die op dit moment?

En waarom is het verstandig om daarop aan te passen?

Groet,

Willem

Via https://marketcaps.site/ kun je deze bijhouden. Wereldwijd gespreid beleggen geeft maximale spreiding en daarmee verlaging van risico. Daarmee kun je gemoedsrust krijgen, iets dat heel belangrijk is om succesvol te beleggen.

Dank weer voor deze uitgebreide en overzichtelijke post. Ik heb sinds een paar jaar ook beleggingsrekeningen voor mijn kinderen bij BND. Voor een periode van 18 jaar (daarna komt het beheer van de rekening in hun eigen handen) is 15 jaar risico-afbouw misschien wat veel. Het heeft slechts 3 jaar kunnen renderen (in niet al te beste jaren) met de aandelenfondsen en nu wordt er al overgegaan op een deel obligatiefondsen.

Hoe zou jij (of een andere reageerder) in deze situatie te werk gaan? Is natuurlijk een persoonlijke keuze en een risico inschatting. Ik neig ernaar om de risico-afbouw iets later in te laten gaan, aangezien obligaties nu ook niet veel opleveren.

Alvast bedankt voor de reactie.

Net wat je zegt, dat heeft alles met persoonlijke risicotolerantie (in combinatie met het moment waarop het geld echt nodig is, oftewel de beleggingshorizon) te maken. Dat kun je alleen zelf bepalen.

Beste Mr. FOB,

Ik mis een stukje bij je notitie van 10 januari 2022:

Update 10 januari 2022: Brand New Day heeft de . Dat maakt voor box 3 beleggen het modelbeleggen goedkoper dan vrij beleggen.

Wat heeft dan BND?

Alvast bedankt.

Bij mij is de volledige tekst wel zichtbaar: Brand New Day heeft de tarieven voor modelbeleggen bij een box 3 beleggingsrekening verlaagd. Dat maakt voor box 3 beleggen het modelbeleggen goedkoper dan vrij beleggen.

Zie hier de aankondiging van BND.

Hartelijk dank voor je reactie. Gek dat het bij mij niet zichtbaar is. Als ik het goed begrijp, dan is het qua administratiekosten voordeliger om bij “modelbeleggen” te blijven als je voor het pensioen belegd (jaarruimte). Maar hoe zit het met de keuze van de fonds? Bij een offensief profiel heeft BND automatisch gekozen voor deze fonds: Wereld Indexfonds c-hedged, Euro Staatsobligatie Indexfonds, Euro Investment Grade Obligatie Indexfonds, Staatsobligatie indexfonds Inflatie, Wereld Obligatie Indexfonds-C, Wereld Indexfonds C-unhedged, Small-Cap Wereld Indexfonds – B, Emerging Markets Indexfodns-B. Is dit voordeliger om zoveel fonds te kopen in plaats van misschien 3 fonds bij “vrij beleggen”, zoals jij het doet? Ik vind de risicoverdeling ook beperkt bij modelbelggen. Je kun alleen kiezen tussen offensief (met 30 % obligaties en 70% aandelen) of zeer offensief (100% obligaties).

De verdeling bij offensief modelbeleggen vind ik persoonlijk prima en geeft ondanks het hogere aantal fondsen dan dat ik aanhoud lagere kosten dan vrij beleggen. Een klein puntje zou voor mij zijn dat ik geen behoefte heb een de gehedgede variant van het wereldfonds, maar dat vind ik niet erg belangrijk.

Je kunt kiezen uit 5 verschillende risicoprofielen bij modelbeleggen, zie hier.

Dank voor je reactie! Ik heb de 5 keuzes gezien bij modelbeleggen. Wat ik daar niet fijn aan vind is hoe de verdeling gedaan is bij defensief ten opzicht van de offensief. Bij zeer defensief is de verdeling 10%/90% (obligaties/aandelen). Dit geldt echter niet voor zeer offensief (90% aandelen en 10% obligaties). De enige optie voor zeer offensief is 100% obligaties. Als je een stapje lager wilt (naar gewoon offensief) is de verdeling meteen 70/30. 30% aan obligaties lijkt me erg veel in de huidige markt en dat zou ik dan liever niet hebben. Zou het dan niet voordeliger zijn om naar vrij beleggen over te gaan om geen obligaties in het portefeuille te hebben (of hooguit 10%)? Of is het dan beter over te schakelen naar zeer offensief bij modelbeleggen? Alvast bedankt!

Als de verdeling van modelbeleggen niet bij je past zul je vrij beleggen moeten kiezen

Hoi Mister FOB,

Elders onderbouw je je voorkeur voor de unhedged variant van het ontwikkelde markten aandelenfonds van BND. Dat hedgen van de wisselkoers kost namelijk geld, zo stel je en dat acht je (voor de langere termijn) niet nodig omdat de onderliggende bedrijven wereldwijd zakendoen. Dat volg ik. Daarom heb ik tot op heden ook voor vrij beleggen gekozen voor m’n box 3 beleggingen bij BND. Nu maakt BND het modelbeleggen 0,1%-punt goedkoper (elk jaar). Keerzijde is dat je dan voor een aanzienlijk deel de hedged variant aanhoudt (voor ergens in de 40% zo uit m’n hoofd). Hoe pakt die balans uit denk je? M.a.w.: is het aannemelijk dat dat hedgen meer dan 0,1%-punt per jaar (van je hele portefeuille) kost?

Ik heb het niet uitgezocht, maar als Gerben gelijk heeft, dan is modelbeleggen hiermee onder streep de goedkoopste optie geworden.

Heb het eens bij BND nagevraagd. Ben wel benieuwd, ben zelf nu ook naar modelbeleggen gewisseld voor de pensioenrekening. Zal even hier in een reactie zetten als er wat uit komt.

Voor de gewone pensioenrekening zijn de kosten van modelbeleggen en vrij beleggen gelijk gebleven.

ZZP pensioenrekeningen afgesloten na 2020 zijn standaard modelbeleggen.

Voor de ZZP-pensioenrekening oude stijl (geopend tussen 2015 en 2020, waarbij je vrij kon beleggen) zijn de kosten voor modelbeleggen wel gunstiger geworden dan voor vrij beleggen.

Begrijp dat hedgen bij BND momenteel geen aanvullende kosten met zich meebrengt bij BND.

Ik ben wel benieuwd hoe je nu tegen bovenstaande blog aankijkt, staat er een ‘update’ op de planning?

Volgens mij is de blogpost nog steeds accuraat (met als enige kanttekening dat het World fonds tegenwoordig ook ESG uitsluitingen kent). Ik heb dan ook geen update gepland.

Hallo Mr FOB, wat is het behaalde rendement met de 3x fondsen? Dit om te vergelijken met model beleggen. Dit jaar (2022) start ik met een bedrijfsbelegging bij BND. Alvast bedankt en Mvg, Edwin

Die kun je hier vinden.

Hi Mr FOB,

Als ik kijk naar de verdeling van je portefeuille lijkt dit erg op het model ‘zeer offensief’ van BND. Is het dan niet goedkoper om in dit model te stappen? De lopende kosten zijn dan 0,17%, terwijl als je zelf die fondsen selecteert je net wat hoger uitkomt. Of mis ik een verborgen ksotenfactor en komt die 0,17% bovenop de kosten voor de BND fondsen? Dat leid ik niet af van de informatie op de BND website.

De kosten bij modelbeleggen zijn hetzelfde als bij vrij beleggen. Ook bij modelbeleggen heb je te maken met de 0.44% servicekosten naast de fondskosten. Als je bij vrij beleggen precies dezelfde fondsen zou kiezen als die in een modelportefeuille zitten, dan kom je op exact dezelfde kosten uit.

Hi Mr FOB,

Ik heb het nog een keer nagerekend en je hebt gelijk, ik had het scheef gekeken en het duurzame wereldfonds meegerekend, dan kom je wat hoger uit. Vaak worden er voor een fonds dat doorbelegt in fondsen voor het doorbeleggende fonds aparte/extra kosten gerekend. Nu heeft BND het over ‘portefeuilles’, maar daar zouden ze ook kosten voor kunnen rekenen. Het lijkt erop dat ze dat niet doen, dat is dan erg vriendelijk van ze.

Uitgangspunt is natuurlijk dat een pensioen-beleggingsrekening niet is om te “daytraden”, maar dat wilt niet zeggen dat je het nooit mag wijzigen ;-)… Ik maak, net als jij, gebruik van de unhedged wereld variant. Inmiddels is de EUR/USD koers op een dergelijk hoog punt dat ik twijfel of het nu niet verstandig is om naar de hedged variant te wisselen.

Indien de dollar verder stijgt dan loop je iets aan extra winst ten opzichte van unhedged mis, maar gelet op het 5-jarig hoogtepunt is de kans op een verzwakking van de dollar ook aanwezig, wat je veilig stelt door te wisselen naar de hedged variant. Dat levert dan een aantal procent meer rendement op.

Hoe denk jij hierover?

Het aandelen-deel van de portefeuille is voor de lange termijn. Dan zijn valutaschommelingen van de valuta waarin het bovenliggende fonds genoteerd staat niet relevant. Zie ook Aandelen kopen in dollars?

Hallo Mr. Fob,

ik heb een vraag over de herbalancering; voorheen had je de verdeling van de fondsen op 78/11/11 staan. Is dit ongewijzigd?

Alvast bedankt.

Het is nu 79/11/10 (World/Small/Emerging), dus dat maakt hoegenaamd niets uit.