Samenvatting wijzigingen vermogensrendementsheffing 2017

- Het heffingsvrije vermogen is 25.000 euro in 2017. Over de eerste 25.000 euro van je vermogen hoef je geen vermogensrendementsheffing te betalen

- De hoogte van de vermogensrendementsheffing wordt vanaf 2017 jaarlijks vastgesteld op basis van de rentestand van de afgelopen 5 jaar en het beleggingsrendement van de afgelopen 15 jaar

- De meeste Nederlanders gaan in 2017 minder vermogensrendementsheffing betalen dan in 2016. De minderheid, met een vermogen groter dan ongeveer 245.000 euro, gaat meer betalen dan in 2016

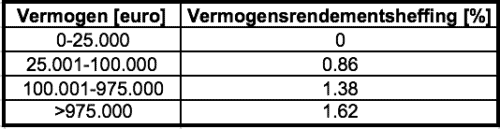

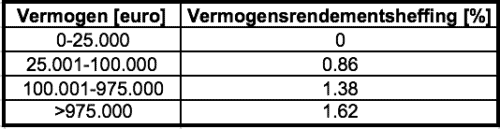

- De vermogensrendementsheffing werkt met 3 schijven voor vermogens boven de 25.000 euro. De tarieven voor de vermogensrendementsheffing zijn in 2017:

Update: hier kun je jouw verschuldigde vermogensbelasting berekenen voor jaren na 2017

Vermogensrendementsheffing 2017

Hoeveel vermogensrendementsheffing betaal je in 2017?

Tot 2017 werd gewerkt met een fictief rendement op je vermogen van 4%. Daarover werd 30% vermogensrendementsheffing geheven. Dat resulteerde dus in een belastingdruk op je vermogen van 1.2%.

Vanaf 2017 wordt er gewerkt met 3 schijven voor het berekenen van het fictief rendement. Over het berekende fictieve rendement betaal je nog steeds 30% vermogensrendementsheffing.

De fiscus gaat ervan uit dat je meer rendement op je vermogen behaalt naarmate je meer vermogen hebt. Ook gaan ze ervan uit dat je bij een hoger vermogen meer belegt dan spaart. Bij iedere volgende schijf gebruiken ze daarom een hoger percentage om het rendement over je vermogen te berekenen.

Schijf 1

Vermogen tot 100.000 euro valt in schijf 1. In 2017 is de eerste 25.000 euro van deze 100.000 euro overigens vrijgesteld van vermogensrendementsheffing. Dit is het zogenaamde heffingsvrije vermogen.

De fiscus rekent in deze schijf over 67% van je vermogen met een rendement van 1.63%. Over de overige 33% berekenen ze een rendement van 5.39%. Dit geeft dus een vermogensbelasting van 30% over (67% * 1.63%) + (33% * 5.39%) = 0.86% in de eerste schijf.

Schijf 2

Het vermogen tussen de 100.000 en 975.000 euro valt in schijf 2. In schijf 2 berekenen ze over 21% van je vermogen een rendement van 1.63%. Over 79% van je vermogen berekenen ze een rendement van 5.39%. Dit geeft dus een vermogensbelasting van 30% over (21% * 1.63%) + (79% * 5.39%) = 1.38% in de tweede schijf.

Schijf 3

Vermogen boven de 975.000 euro valt in schijf 3. Valt een deel van je vermogen in schijf 3? Dan berekenen ze over dat volledige deel een rendement van 5.39%. Dit geeft dus een vermogensbelasting van 30% over 5.39% = 1.62% in de derde schijf.

Vermogensrendementsheffing 2017

De vermogensrendementsheffing is in 2017 dus als volgt:

Variabel rendement

Wat heel goed is om je te beseffen, is dat het rendement waarmee de fiscus rekent elk jaar kan wijzigen. De nieuwe regels zijn namelijk zo dat de percentages ieder jaar opnieuw berekend zullen gaan worden.

De vermogensrendementsheffing wordt voortaan jaarlijks aangepast Delen op XHet percentage van 1.63% is berekend door het gemiddelde te nemen van het landelijke rendement op spaargeld over de afgelopen 5 jaar.

Het percentage van 5.39% is berekend door het gemiddelde landelijke langetermijnrendement te nemen op aandelen, obligaties en onroerende zaken over 15 jaar.

Rendement op spaargeld

Het rendement op spaargeld is door de huidige stimuleringsmaatregelen van de Europese centrale bank al een aantal jaren extreem laag. Triodos bank is onlangs zelfs gezakt naar 0% spaarrente.

Zodra de stimuleringsmaatregelen van de Europese centrale bank ten einde komen zal de rente gaan stijgen. Dit zal gebeuren zodra de inflatie rond de 2% zit en de economie in de Eurozone aangetrokken is. En de economie in een aantal Europese landen is hard aan het aantrekken op dit moment. In de VS is de rente door de FED al een paar stapjes opgehoogd de afgelopen tijd omdat ook daar de economie flink aangetrokken is sinds de crisis.

Voorbeeld effect rentestijging

Wat gebeurt er als de rente op spaargeld waarmee de fiscus rekent stijgt van de huidige 1.63% naar bijvoorbeeld 5%? Dan stijgt de vermogensrendementsheffing in schijf 1 van 0.86% naar 1.54%. Dan is die dus hoger dan in 2016, toen die 1.2% was.

Dat lijkt misschien allemaal niet zoveel. Maar als 100.000 euro 30 jaar lang rendeert met historisch beursrendement van 7%, dan heb je bij een heffing van 0.86% een opbrengst van 598.000 euro en bij een heffing van 1.54% een opbrengst van 484.000 euro. Een verschil in opbrengst van 114.000 euro…

Rendement op beleggingen

Ik ken de verdeelsleutel aandelen-obligaties-onroerend goed waarmee de belastingdienst werkt om de 5.39% te berekenen niet. Daarom weet ik niet of dit percentage historisch gezien laag, gemiddeld of hoog is. Ik vind het dan ook lastiger om te voorspellen hoe dit deel van het fictieve rendement zich zal ontwikkelen. Wel weet ik dat het rendement op obligaties nu relatief laag is door de lage rentestand.

Als het fictieve beleggingsrendement van 5.39% waar de fiscus nu mee werkt omhoog gaat, dan stijgt de totale vermogensrendementsheffing dus nog verder.

Hoe bepaal je de omvang van je vermogen?

Vermogen volgens de ficus is de waarde van je bezittingen minus je schulden. Bij bezittingen moet je denken aan bijvoorbeeld spaargeld, aandelen of een tweede woning. Zie hier op de site van de belastingdienst voor de details.

In de meeste gevallen telt het vermogen van een fiscale partner of kinderen mee met je vermogen. Zie hier op de site van de belastingdienst voor de details.

Wanneer je je schulden aftrekt van je bezittingen moet je op je schulden een drempel in mindering brengen. In 2017 bedraagt deze 3000 euro per persoon.

Van de fiscus krijg je een vrijstelling van 522 euro per persoon aan contant geld, chipkaarten en dergelijke die je niet mee hoeft te tellen bij je vermogen.

Vermogensrendementsheffing tijdens financiële onafhankelijkheid

Algemene heffingskorting 2017

Algemene heffingskorting betekent dat je het eerste deel van je verschuldigde belasting niet hoeft te betalen. Als je inkomen uit werk hebt wordt deze korting in mindering gebracht op de inkomstenbelasting die je moet betalen. In 2017 is dit 2250 euro per persoon. Als je financieel onafhankelijk bent en geen inkomen uit werk hebt, heb je nog steeds recht op algemene heffingskorting. Als je dus leeft van je vermogen en vermogensrendementsheffing verschuldigd bent, hoef je de eerste 2250 euro daarvan niet te betalen.

Geen vermogensrendementsheffing

Deze 2250 euro vermogensrendementsheffing ben je kwijt bij een vermogen van net iets boven de 200.000 euro. Leuk weetje: als je geen inkomen uit werk hebt en leeft van uitsluitend (inkomen uit) je vermogen, dan hoef je tot een vermogen van ruim 200.000 euro geen vermogensrendementsheffing te betalen. De algemene heffingskorting is dan namelijk gelijk aan de verschuldigde vermogensrendementsheffing.

Dit is met name relevant als je een dergelijk vermogen gebruikt om een aantal jaren tot aan je pensioen te overbruggen. Dan teer je op dit vermogen in.

Als je niet slechts een paar jaren tot een pensioenuitkering wilt overbruggen maar veel langer van je vermogen wilt leven, dan kun je beter niet interen. Er is veel onderzoek gedaan, met name in de VS, hoeveel je dan veilig aan je vermogen kunt onttrekken. Er wordt dan vaak gewerkt met een zogenaamde safe withdrawal rate.

Vermogensrendementsheffing voorkomen: 6 tips

Er is een aantal manieren om vermogensrendementsheffing te voorkomen of te verminderen:

Groenbeleggingen

Over groenbeleggingen en spaartegoeden met groencertificaat hoef je geen vermogensrendementsheffing te betalen tot een tegoed van €57.385. Je komt daarnaast in aanmerking voor een heffingskorting van 0.7%. Dat wil zeggen dat je elk jaar 0.7% van de waarde van je groenbelegging mag aftrekken van je belastbaar inkomen in box 1.

- Een overzicht van de fondsen en beleggingen met belastingvoordeel kun je op de site van de belastingdienst vinden.

- ABN Amro, ING en Rabobank zijn de enige banken die fiscaal ondersteund groen sparen mogen aanbieden. Op het moment van schrijven hebben ING en Rabobank een inschrijvingsstop en biedt ABN Amro het niet aan. Vaak is het aanbod van korte duur omdat het beperkt is en de belangstelling met de huidige lage spaarrentes groot is. 0.7% heffingskorting + 0.87% of meer niet af te dragen vermogensbelasting is samen 1.6%. Dit is veel hoger dan de spaarrente die je kunt krijgen op een gewone spaarrekening in deze dagen.

Zoek je los van groenbeleggingen tips om te leren beleggen tegen lage kosten in indexfondsen? Zie dan Beleggen voor beginners.

Nadeel groenbeleggingen

Een nadeel van groenbeleggingen is dat ze meestal beduidend hogere kosten buiten de belasting om met zich mee brengen. Ook zijn de rendementen vaak beduidend lager dan van beleggingen die zich niet specifiek op duurzaamheid en milieu richten. Ik heb dit voor het Triodos Groenfonds op een rijtje gezet. Wanneer rendement niet op de eerste plaats staat, is dit natuurlijk wel een mooie manier om fiscaal gesteund duurzaam te beleggen.

Pensioensparen en pensioenbeleggen

Over vermogen dat je zelf spaart of belegt voor een aanvullend pensioen hoef je geen vermogensrendementsheffing te betalen. Dit wordt pensioensparen en pensioenbeleggen genoemd.

Pensioenbeleggen doe ik zelf ook. Ik vind pensioenbeleggen heel aantrekkelijk. Je mag inleggen van bruto inkomen en wordt pas belast tijdens de opnamefase. Meestal tegen een veel lager inkomstenbelastingtarief omdat je dan met pensioen bent.

Dit levert mij bijna 3 keer meer opbrengst op dan wanneer ik gewoon zou beleggen zonder hulp van de fiscus. Een flinke veiligheidsmarge voor als ik te oud en versleten ben om nog wat bij te gaan verdienen indien dat nodig mocht zijn.

Zie mijn post Brand New Day pensioen ervaringen voor details over hoe pensioenbeleggen werkt en waarom dat zoveel meer oplevert.

Ik kreeg naar aanleiding van deze post een uitgebreide reactie via de mail van lezeres JJNL. Zij had nog enkele goede aanvullende tips om vermogensbelasting te voorkomen. Deze wilde ik jullie niet onthouden:

Spaargeld BV

Je richt een rechtspersoon op en brengt daar je vermogen onder, waardoor het in box 2 belast wordt en niet in box 3.

Dat is echter pas de moeite waard vanaf een flink vermogen, waarop een laag rendement wordt behaald, omdat je ook extra kosten maakt (oprichten en in stand houden BV).

Is je vermogen belegd, dan is vermogensrendementsheffing betalen juist vaak gunstiger. Als je al een BV hebt, omdat je een eigen bedrijf hebt of zzp-er bent, is dit eerder interessant. Zie onder meer hier: https://www.businessinsider.nl/spaargeld-bv-box-2-belasting-631986/ en hier: https://spaargeldbv.nl/FAQ-spaargeld_bv.html.

Dit is echter nou net wel een constructie die al in beeld is bij de fiscus, en waarvan ik verwacht dat die in de toekomst wel eens afgeschaft zou kunnen worden. Erica Verdegaal is het met mij eens, zie hier: https://fd.nl/werk-en-geld/1128366/pas-op-voor-box-2

Aflossen op je hypotheek

Een tweede mogelijkheid is je geld in je eigen huis stoppen. Zolang je er zelf blijft wonen, betaal je over die vermogensopbouw geen vermogensrendementsheffing. Vervolgens kun je als je financieel onafhankelijk bent je huis verhuren, en ga je dan wel vermogensrendementsheffing betalen (en geen inkomstenbelasting – tenzij je er zo veel werk aan hebt dat het op een baan gaat lijken, maar dat is met 1 verhuurd huis niet snel zo).

Dat vind ik fiscaal eigenlijk een heel goede deal, je bouwt dan belastingvrij vermogen op en betaalt er nadat je je huis aan het werk zet nooit meer dan de vermogensrendementsheffing over. Waarbij voor dat laatste ook nog de verhuurde waarde telt, en die is een stuk lager dan de verkoopwaarde in lege staat.

Ik overweeg zelf om deze tactiek toe te passen, en voor een vaste bodem in mijn inkomen na financiële onafhankelijkheid uit te gaan van het verhuren van wat daarvoor dan mijn eigen woning was. Vervolgens kun je dan natuurlijk in je nieuwe eigen woning wederom belastingvrij vermogen parkeren, je zou deze truc meerdere keren kunnen herhalen en zo steeds vermogensrendementsheffing kunnen blijven vermijden.

Met een basiscashflow uit een verhuurd huis voor je AOW-datum plus AOW en pensioen daarna kun je voor de rest van je vermogen van een veel hogere safe withdrawal rate uit gaan, en heb je een fors minder groot vermogen nodig om nooit meer te hoeven werken, als je het mij vraagt.

Belastingontwijking

En dan is er natuurlijk altijd nog de weg van de belastingontwijking, via allerlei legale maar wel relatief ingewikkelde constructies. Dat is pas de moeite waard vanaf een fors vermogen (ik zou zeggen: minimaal een ton), omdat je hier belastingadviseurs / notarissen voor nodig hebt en eigenlijk altijd meerdere rechtspersonen moet oprichten en in stand houden.

Zie onder meer hier voor een voorbeeld met een constructie via de Antillen of Cyprus: https://belastingontwijking.nl/. Er zijn in Nederland behoorlijk wat fiscalisten die zich hierin specialiseren.

Wanneer je vermogen serieuze vormen begint aan te nemen kan het dus de moeite lonen daar eens wat advies in te kopen. In vermogend Nederland is dit volgens mij standaard praktijk, zie onder meer hier voor hoe de Oranjes dat aanpakken: https://www.ftm.nl/artikelen/oranje-versus-de-blauwe-envelop

Verhuizen naar België

Financielfreedomsloth gaf als tip te verhuizen naar België. Daar heeft JJNL haar eigen, interessante kijk op:

Je kan inderdaad verhuizen naar België om geen vermogensbelasting te hoeven betalen, als je je vermogen meeneemt. Vandaar dat zoveel rijke Nederlanders net over de grens in Brasschaat wonen.

Aow opbouw stopt

Let dan echter wel op je AOW opbouw. Die houdt op wanneer je naar het buitenland verhuist en niet in Nederland blijft werken. Wie wel in Nederland blijft werken, kan zich in NL bijverzekeren, wie dat niet doet, loopt AOW mis. Zie hier: https://www.rijksoverheid.nl/onderwerpen/uitkering-meenemen-naar-buitenland/vraag-en-antwoord/bouw-ik-aow-op-als-ik-in-het-buitenland-ga-wonen-of-werken.

En wat je mis loopt door in het buitenland te gaan wonen is in potentie geen misselijk bedrag, je zit nu als alleenstaande bij 100% AOW rond de 1000 euro (er boven of eronder afhankelijk van heffingskorting).

2% gemiste AOW opbouw per jaar

Per jaar dat je in het buitenland woont en niet opbouwt, lever je hier 2 procent van in. Ik weet dat velen van jullie er vanuit gaan dat onze generatie wel geen recht op AOW meer zal hebben, maar ik vind dat juist een veel te pessimistische aanname. Door de flexibilisering van de arbeidsmarkt bouwt een snel groeiende groep Nederlanders weinig of geen pensioen op naast de AOW, dat maakt het ook in de toekomst politiek volkomen onhaalbaar hem af te schaffen.

Wat dan eerder gaat gebeuren is dat de AOW daadwerkelijk verder wordt aangepast aan de levensverwachting. Wat nu al wet is, maar die aanpassingen moet je dus steeds bij besluit doorvoeren als regering. Je kan je eigen beoogde AOW leeftijd hier uitrekenen: https://www.wijzeringeldzaken.nl/rekenhulpen/rekenhulp-aow-leeftijd/. Of dat de AOW niet langer mee zal stijgen met inflatie en loonontwikkeling.

Al met al is dit een leuke bodem in je inkomen, die ervoor zorgt dat je in jouw voorbeeld vanaf je AOW leeftijd nog maar 500 euro netto per maand extra nodig hebt om je inkomen op peil te houden. Daar komt opgebouwd pensioen nog bovenop.

AOW en pensioen zorgen voor hogere safe withdrawal rate

Amerikanen doen dat laatste wel, en hun Social Security is een stuk wankeler dan onze AOW. Vandaar dat ik er geen moeite heb om gewoon de Amerikaanse 4% als safe withdrawal rate toe te passen. Of zelfs een hoger percentage. Een hogere safe withdrawal rate wordt bovendien heel snel financieel zekerder naarmate je financiële onafhankelijkheidsdatum dichter bij je AOW en pensioendatum ligt.

Overigens helpt naar het buitenland verhuizen wel degelijk voor de veiligheidsmarge. Tijdens de periode waarin je AOW opbouwt is het naar mijn mening alleen de moeite waard wanneer je daadwerkelijk fiscaal naar een belastingparadijs verhuist, waar je zoveel belasting bespaart dat het je gemis aan AOW opbouw compenseert. Ik noem maar wat: Guernsey of Delaware.

Langdurig reizen

Maar langdurig op reis gaan door Zuidoost Azië brengt je AOW-opbouw niet in gevaar. Dit drukt wel de kosten; zo kun je best een paar jaar van minder dan 1500 euro leven. Is vooral in de eerste jaren van financiële onafhankelijkheid handig. Want de zekerheid dat je vermogen het volhoudt groeit enorm als je erin slaagt de eerste 5 tot 10 jaar beneden je stand te leven.

Zo doet onder meer Go Curry Cracker het, zie onder meer hier: https://www.gocurrycracker.com/can-retire-today/ . Na je AOW-leeftijd maakt het niet meer uit waar je fiscaal woont. Je kunt je AOW in bijna elk land ter wereld laten uitbetalen.

Wat vind jij van de nieuwe vermogensbelasting? Weet jij ook nog manieren om minder vermogensbelasting te betalen? Dan voeg ik die ook toe!

Wil je weten hoe je beleggingskosten kunt drukken? Zie de post met het vergelijk van de kosten van beleggen tussen DEGIRO, Binck, Lynx, ING, Rabobank en ABN AMRO

Update: hier kun je jouw verschuldigde vermogensbelasting berekenen voor jaren na 2017

Geef een reactie