Update: Wijs & van Oostveen neemt per 5 juni 2023 het beheer van de InDelta Indexfondsen over. De dienstverlening wordt voortgezet onder de naam W&O Beleggingsfondsen. Ik ben niet nagegaan of deze nieuwe fondsen afwijken van de fondsen die beschreven staan in deze review.

Sinds eind 2020 kun je via InDelta passief beleggen in InDelta indexfondsen.

In deze review vergelijk ik hun aanbod met mijn beleggingen in Northern Trust indexfondsen via ABN AMRO Zelf Beleggen Basis.

InDelta indexbeleggen review – inleiding

Het bedrijf achter InDelta heet Fundshare. Dat is in handen van de oprichters van online broker DEGIRO. Deze oprichters hebben DEGIRO in 2020 verkocht aan Flatex. Onlangs hebben ze Robein Vermogensopbouw gekocht en de naam gewijzigd in InDelta. Ze willen volgens het FD met deze stap de markt voor vermogensbeheer opschudden met een online prijsvechter.

InDelta biedt een aantal indexfondsen onder eigen label aan. Je kunt hier via een rekening bij hen rechtstreeks zelf in beleggen. Ook bieden ze de mogelijkheid om in een modelportefeuille te beleggen. Die is uit InDelta indexfondsen samengesteld.

InDelta heeft 3 modelportefeuilles. De offensieve modelportefeuille is hun portefeuille met alleen aandelen, de andere portefeuilles hebben ook obligaties. Deze offensieve portefeuille vergelijk ik daarom in deze review met beleggen in 100% aandelen via Northern Trust indexfondsen, waar ik zelf in beleg via ABN AMRO ZBB.

In de post ABN AMRO beleggen tool & tips staat uitleg en een tooltje waarmee je kunt bepalen hoe je je inleg moet verdelen over een drietal Northern Trust indexfondsen om wereldwijd gespreid te beleggen.

Voor de volledigheid: om spreiding over fondsaanbieders te realiseren beleg ik naast de Northern Trust indexfondsen nog in een iShares ETF (IWDA). Deze laat ik voor deze post buiten beschouwing. Zie Mijn nieuwe beleggingsstrategie als je hier wel meer over wilt weten.

Overzicht vergelijk

In onderstaande tabel vind je een vergelijk op een paar belangrijke punten tussen InDelta en Northern Trust, wat ik in de paragrafen onder de tabel toelicht. In de tabel gebruik ik de afkorting NT om Northern Trust aan te duiden en ZBB om Zelf Beleggen Basis aan te duiden.

| Lopende kosten per jaar | Spreiding | |

| InDelta offensief | 0.57% | Gelijk-gewogen over typisch 280-350 bedrijven |

| NT via ABN AMRO ZBB | ≤0.42%* | Gewogen naar marktkapitalisatie over 6.100 bedrijven |

* Voor vermogens tot €100.000 bedragen de totale beleggingskosten in Northern Trust fondsen via ABN AMRO Zelf Beleggen Basis 0.42%, ervan uitgaande dat je een ABN AMRO betaalrekening hebt. Voor vermogen tussen de €100.000 en €400.000 is dit 0.34% en voor vermogen vanaf €400.000 is dit 0.28%.

Kosten

Kosten bepalen voor een groot deel je uiteindelijke rendement bij beleggen. 0.1% kosten per jaar bij beleggen geeft niet 3% maar 21% minder rendement t.o.v. je inleg na 30 jaar. Zie hier voor de uitleg hoe dit werkt.

De totale lopende fondskosten van beleggen in een indexfonds bestaan uit:

- de zogenaamde Total Expense Ratio (TER)

- de in het fonds besloten transactiekosten

- de niet terug te vorderen dividendbelasting (ook wel dividendlekkage genoemd)

- de terugkerende broker- of bankkosten

- eventuele inkomsten afkomstig van het uitlenen van effecten door het fonds gaan af van de lopende fondskosten

Kosten InDelta

De lopende kosten komen volgens hun website op 0.57% per jaar. Ze bestaan uit 0.50% fondskosten en 0.07% overige kosten. Daaronder vallen kosten om het beleggingsbeleid (zoals de jaarlijkse herweging) uit te voeren en om dividendlekkage te voorkomen.

Ik merk op dat vrijwel alle fondsen uit de InDelta offensieve modelportefeuille volgens de factsheets (versie november 2020) significant hogere transactiekosten dan 0.07% hadden over de jaren 2019 en 2020:

| Transactiekosten volgens factsheets | |||||

| 2019 | 2020 geschat | Weging in portefeuille | 2019 gewogen | 2020 geschat gewogen | |

| InDelta Noord-Amerika Indexfonds | 0,24% | 0,15% | 37,5% | 0,09% | 0,06% |

| InDelta Europa Indexfonds | 0,29% | 0,15% | 25% | 0,07% | 0,04% |

| InDelta Nederland Indexfonds | 0,10% | 0,05% | 5% | 0,01% | 0,00% |

| InDelta Azië Pacific Indexfonds | 0,22% | 0,15% | 15% | 0,03% | 0,02% |

| InDelta BRIC Indexfonds | 0,52% | 0,15% | 8% | 0,04% | 0,01% |

| InDelta Private Equity Indexfonds | 0,04% | 0,05% | 5% | 0,00% | 0,00% |

| InDelta Vastgoed Indexfonds | 0,35% | 0,15% | 5% | 0,02% | 0,01% |

| Totaal transactiekosten: | 0,26% | 0,14% | |||

Per 1 oktober 2020 zijn de fondsen overigens overgenomen van Robein Vermogensopbouw. Vanaf die datum zouden de transactiekosten verlaagd moeten zijn omdat InDelta de orders sindsdien zelf uitvoert (i.p.v. DEGIRO). Omdat het zwaartepunt van de transactiekosten altijd tijdens de jaarlijkse herweging in november is, zou dat effect later in 2021 zichtbaar moeten zijn.

Er worden geen verdere kosten in rekening gebracht en er wordt niets verdiend met het uitlenen van effecten.

Kosten Northern Trust via ABN AMRO

De kosten voor beleggen Northern Trust fondsen via ABN AMRO komen in totaal op 0.42% per jaar of lager, afhankelijk van de omvang van het vermogen en ervan uitgaande dat je een ABN AMRO betaalrekening hebt. Hieronder vallen 0.22% aan fondskosten (zie De beste ETF voor details) en 0.20% aan bankkosten.

De bankkosten bedragen 0.20% voor vermogens tot €100.000, 0.12% voor vermogen tussen de €100.000 en €400.000 en 0.06% voor vermogen vanaf €400.000.

Indien je nog geen betaalrekening hebt komen er €2.95 per maand aan kosten voor de verplichte ABN AMRO betaalrekening bij.

Transactiekosten

Eenmalige transactiekosten bij aan- of verkoop hebben nauwelijks impact op het lange termijn resultaat. Deze zijn echter zowel bij InDelta als bij Northern Trust via ABN AMRO nul euro, dus dat is gemakkelijk vergelijken.

Spreiding

Hoe beter je beleggingen gespreid zijn, des te minder risico je loopt dat je geraakt wordt door slechte prestaties van bepaalde bedrijven, sectoren, landen, enzovoorts.

Spreiding: aantal bedrijven

InDelta stelt op hun website op de pagina over hun modelportefeuilles “Met één druk op de knop heeft u direct een breed (en wereldwijd) gespreide portefeuille”.

De InDelta offensieve modelportefeuille is als volgt samengesteld:

| InDelta Noord-Amerika Indexfonds | 37,5% |

| InDelta Europa Indexfonds | 25% |

| InDelta Nederland Indexfonds | 5% |

| InDelta Azië Pacific Indexfonds | 15% |

| InDelta BRIC Indexfonds | 7,5% |

| InDelta Private Equity Indexfonds | 5% |

| InDelta Vastgoed Indexfonds | 5% |

InDelta indexfondsen bevatten elk typisch tussen de 40 en 50 bedrijven. In totaal beleg je via de InDelta offensieve portefeuille dus typisch in 280-350 bedrijven (7 indexfondsen * 40-50 bedrijven = 280-350 bedrijven).

Via de combinatie van de Northern Trust indexfondsen beleg je op het moment van schrijven in totaal in ongeveer 6.100 bedrijven.

Je spreidt via de Northern Trust indexfondsen dus over ongeveer 20 keer zoveel bedrijven dan via de InDelta offensieve modelportefeuille.

Het is goed om je te beseffen dat maar een heel klein percentage van alle aandelen in de wereld ervoor zorgt dat aandelen als categorie beter presteren dan obligaties. Wereldwijd beschouwd is het maar ongeveer 1% van de aandelen (Gerben, dank dat je me hierop wees). Als je die aandelen mist in je portefeuille door uitsluitingen, ben je het hogere rendement van aandelen ten opzichte van obligaties kwijt. Daarom ben ik persoonlijk altijd wat huiverig voor uitsluitingen. Zie hier voor een recent paper over dit onderwerp.

Spreiding: InDelta indexen vs MSCI ACWI indexen

InDelta indexfondsen volgen door InDelta zelf samengestelde indexen. Deze hebben uitsluitingen op basis van ESG criteria (duurzaamheid-selectiecriteria).

Een van de grootste index-samenstellers ter wereld is MSCI. De Northern Trust indexfondsen volgen indexen van MSCI, aangepast naar ESG criteria van Northern Trust. De jaarprestaties van de Northern Trust fondsen lijken tot binnen een paar tienden van een procent op die van de MSCI indexen zonder ESG uitsluitingen. Zie De beste ETF voor wat meer detail.

De MSCI ACWI index is samengesteld uit bedrijven van 23 ontwikkelde en 27 opkomende landen in de wereld en wordt daarmee over het algemeen beschouwd als een wereldwijd gespreide aandelenindex.

De samenstelling van de InDelta offensieve modelportefeuille wijkt significant af van de samenstelling van de wereldwijd gespreide aandelenindex MSCI ACWI. Dat komt bijvoorbeeld door het lagere aantal bedrijven en de andere selectiecriteria die gebruikt worden bij het samenstellen van de InDelta indexen.

Spreiding: gelijk-gewogen vs marktkapitalisatie-gewogen index

Bij het samenstellen van een indexfonds kan er voor gekozen worden om de index zogenaamd gelijk-gewogen of gewogen naar marktkapitalisatie samen te stellen. InDelta indexfondsen zijn gelijk-gewogen, Northern Trust indexfondsen zijn marktkapitalisatie-gewogen.

Binnen een gelijk-gewogen index krijgt elk bedrijf waar de index uit is samengesteld een evengrote procentuele weging. Bij een marktkapitalisatie-gewogen index krijgt het bedrijf met de hoogste beurswaarde (marktkapitalisatie) de grootste procentuele weging.

InDelta stelt op hun site dat een gelijk-gewogen index een optimale spreiding geeft en betere rendementskansen biedt dan een markt-gewogen index. Ze verwijzen daarbij naar dit onderzoek van MSCI uit 2010, dat de periode van 1998-2010 beslaat en alleen kijkt naar de ontwikkelde markten (MSCI World).

Dit vergelijk van MSCI beslaat de ruim twee keer langere periode van 1994-2020 en neemt de opkomende markten ook mee naast de ontwikkelde markten (MSCI ACWI). Sommige delen van de bekeken periode presteerde de gelijk-gewogen index beter, andere delen de marktkapitalisatie-gewogen index. Over de gehele periode van 25 jaar beschouwd gaf de marktkapitalisatie-gewogen index gemiddeld 0.3% meer rendement per jaar dan de gelijk-gewogen index. Op risico/rendement parameters als beta, tracking error, turnover, standard deviation en sharpe ratio presteerde de marktkapitalisatie-gewogen index ook het beste.

Nou wil ik hiermee niet zeggen dat een markt-gewogen index altijd beter zal presteren dan een gelijk-gewogen index. Maar wel dat ik niet zou durven beweren dat een gelijk-gewogen index betere rendementskansen biedt dan een markt-gewogen index.

Een markt-gewogen index en een gelijk-gewogen index presteren simpelweg verschillend. Niemand kan voorspellen of een gelijk-gewogen of een marktkapitalisatie-gewogen index het best zal presteren de komende jaren.

Rendement

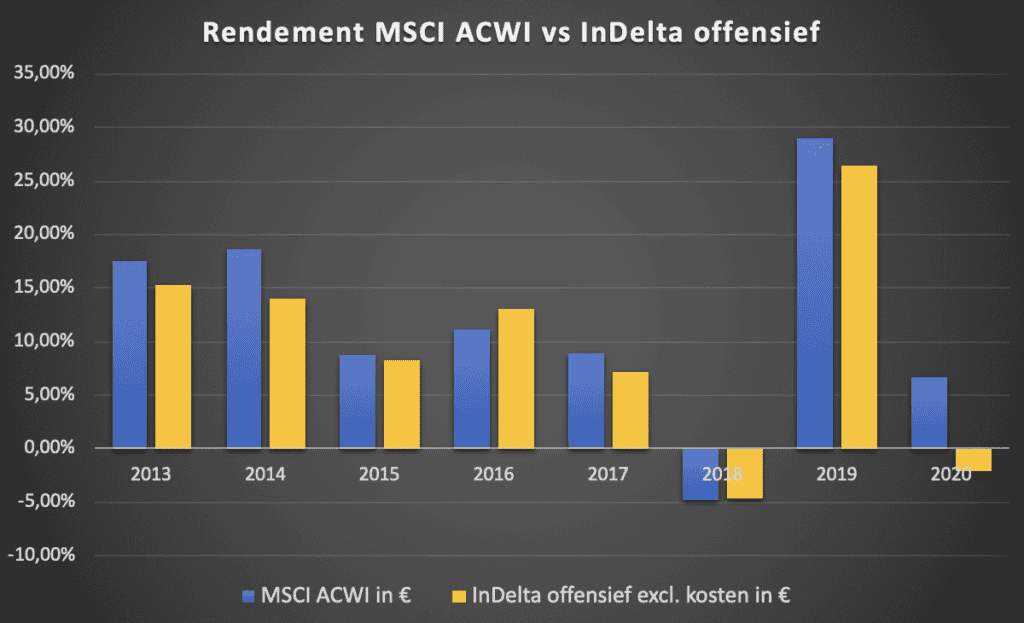

Het rendement van de InDelta offensieve modelportefeuille wijkt regelmatig meerdere procenten per jaar af van het rendement van de wereldwijd gespreide aandelenindex MSCI ACWI. Om dat te laten zien heb ik in onderstaande grafiek de rendementen vergeleken van de InDelta offensief modelportefeuille in € met de MSCI ACWI in €.

Hierbij heb ik de in de InDelta factsheets (versie november 2020) vermelde netto rendementen verhoogd met 0.57%. Dat heb ik gedaan omdat netto rendementen normaliter na aftrek van kosten zijn en MSCI ACWI indexresultaten zonder aftrek van kosten zijn. Ik heb 0.57% als jaarlijkse kosten aangehouden bij InDelta.

Zoals je kunt zien kan het verschil in prestaties tussen de InDelta offensieve modelportefeuille en de wereldwijd gespreide MSCI ACWI meerdere procenten per jaar zijn.

Het verschil in prestaties komt door het verschil in samenstelling. Bijvoorbeeld technologiebedrijven hebben de afgelopen jaren relatief goed gepresteerd. InDelta heeft die ongeveer 10% in portefeuille, MSCI ACWI ongeveer 23%. Zo’n verschil draagt bij aan het achterblijven van het rendement van InDelta bij MSCI ACWI in de afgelopen jaren.

De gevonden verschillen garanderen niets voor de toekomst.

Gebruiksgemak

Via zowel InDelta als ABN AMRO kun je geautomatiseerd inleggen. Je hebt er wat dat betreft dus geen omkijken naar als je wilt.

InDelta indexbeleggen review – conclusies

- Je kunt via InDelta eenvoudig, laagdrempelig en geautomatiseerd indexbeleggen.

- De kosten van indexbeleggen via InDelta zijn in het vergelijk minimaal 0.15% hoger per jaar dan die van indexbeleggen in Northern Trust indexfondsen via ABN AMRO ZBB, ervan uitgaande dat je al een betaalrekening hebt bij ABN AMRO.

- Je belegt via de InDelta modelportefeuille offensief in ongeveer 20x minder bedrijven dan via wereldwijd gespreid beleggen in de Northern Trust indexfondsen uit het vergelijk.

- De performance van de InDelta modelportefeuille offensief wijkt regelmatig meerdere procenten per jaar af van die van de Northern Trust indexfondsen uit het vergelijk.

Als je wilt gaan beleggen bij InDelta, besef je dan dat beleggen risico’s met zich meebrengt. Lees eerst het prospectus het essentiële informatiedocument op indelta.nl.

Heb jij ervaring met beleggen in indexfondsen via InDelta? Zo ja, hoe is die ervaring?

Geef een reactie