Onlangs heb ik mijn jaarlijkse uurtje financieel najaarsonderhoud gepleegd. Dat “uurtje” duurde deze keer ook 1 uur en heeft me deze keer een besparing van €3.922 opgeleverd. Daarna heb ik een tafeltje voor vrienden afgemaakt.

Ik heb op drie punten financieel onderhoud gepleegd, waarvan er twee me een kwartier kostten en eentje een half uur.

Geen overstap van energieleverancier

Wij hebben nog een vast tarief tot eind februari 2023. Overstappen naar een partij met variabel tarief is momenteel onaantrekkelijk voor ons. Dit jaar geen overstap dus voor ons. Dit kostte me geen tijd en leverde me niets op.

Ik vind het wel heel leuk om te zien via mindergas.nl (dus gecorrigeerd voor weersinvloeden) dat we sinds we het daar bijhouden 46% aan gas besparen ten opzichte van vorig jaar. De besparingsmaatregelen die we genomen hebben lijken zich flink uit te betalen.

Overstappen van zorgverzekeraar

Zoals ik in mijn blogpost over de zorgverzekering 2023 uitgelegd heb overwoog ik voor 2023 de combinatiepolis Nationale Nederlanden via Postcode Zorgcollectief. Ik ben inderdaad op deze zorgverzekering overgestapt.

Dat scheelt me bij jaarbetaling ruim €77 ten opzichte van de vergelijkbare zorgverzekering die ik nu heb. Daarnaast kreeg ik een extra korting van €25 omdat ik de overstap via Cashbackxl uitgevoerd heb.

Een totale besparing van €102. Dit overstappen kostte me 15 minuten.

De relatief nieuwe app Woolsocks zou je hiervoor trouwens ook kunnen gebruiken. Deze heeft nog meer gebruiksgemak dan Cashbackxl. Door je bankrekening te koppelen krijg je automatisch cashback op al je aankopen die daarvoor in aanmerking komen. En dat zijn er veel. Woolsocks geeft vergelijkbare korting op zorgverzekeringen als Cashbackxl. Nou ben ik zelf niet zo van bankrekeningen koppelen, maar als gemak het voor jou wint van niet willen delen van je transactiegegevens, dan is dit mogelijk via hen.

€3.820 bespaard door in te leggen op pensioenrekening

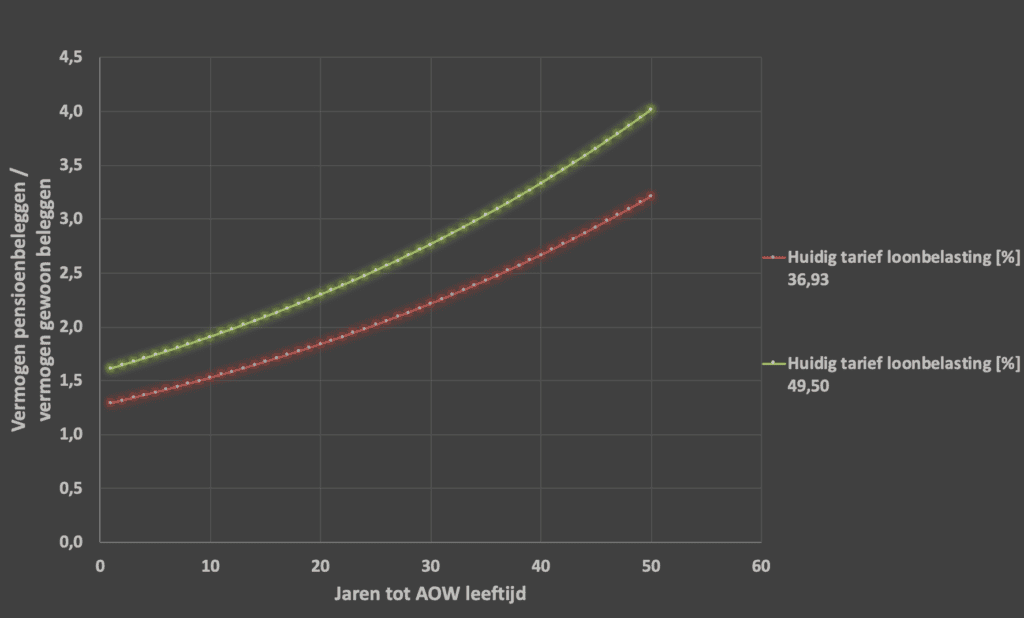

Zoals ik in mijn uitleg over pensioenbeleggen heb laten zien levert pensioenbeleggen voor 80% van de Nederlanders 3 keer meer opbrengst op dan gewoon beleggen.

Ik doe aan pensioenbeleggen via Brand New Day, maar leg niet meer in sinds ik gestopt ben met werken. Maar mijn vrouw legt nog wel in.

Ik heb met dit tooltje voor haar berekend dat ze dit jaar €2.317 aan jaarruimte had. Dat heeft ze ingelegd op haar pensioenrekening.

Op basis van haar leeftijd, inkomstenbelastingtarief, een historisch gemiddeld beleggingsrendement van 7% per jaar en een vermogensbelasting van maar liefst 1,97% per jaar (vermogensbelasting 2023) heeft ze op pensioenleeftijd met deze inleg via gewoon beleggen €7.164.

Over pensioenbeleggingen betaalt ze geen vermogensbelasting. Ook mag ze vanuit bruto inkomen inleggen en bij pensioen tegen laag inkomstenbelastingtarief uit laten keren, omdat haar pensioenuitkering daar laag genoeg voor zal zijn. Dat scheelt haar grofweg 20-30% aan inkomstenbelasting.

Via pensioenbeleggen komt ze aan €10.984.

Deze besparing is dus €10.984 – €7.164 = €3.820. Dit kostte me ook een kwartier.

Verzekeringen gecheckt

Tijdens mijn financiële onderhoud heb ik ook onze aansprakelijkheidsverzekering, inboedelverzekering, opstalverzekering en reisverzekering gecheckt.

Ik kwam voor onze situatie geen gunstigere partij tegen. Hier dus geen overstap en extra besparing.

Dit uitzoeken en overstappen kostte me een half uur.

Totale besparing:

In totaal heb ik dus in een uur €102 + €3.820 = €3.922 voor mezelf en mijn vrouw samen bespaard.

Nog een spaartip ter afsluiting: 1,25% rente op vrij opneembare spaarrekening.

Tafeltje afgemaakt

Met deze snelle besparing was het wederom extra fijn klussen. Zie hier het tafeltje dat ik daarna voor vrienden afgemaakt heb (esdoorn + notenhout voor de liefhebbers):

Hoe staat het met jouw financiële najaarsonderhoud?

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

10 Reacties

Wij hebben 4 winddelen via windcentrale.nl. Dat levert ons ruim 400 euro per jaar op 🙂

Beste,

Naar aanleiding van

https://www.rtlnieuws.nl/economie/life/artikel/5356388/overstappen-energieleverancier-kan-geld-schelen

Ben ik gaan kijken op gaslicht.com of het echt zou schelen, maar ik zie alleen maar 1 vaste tarief contract dat een halfjaar duurt en de rest is variabel en wijzigt maandelijks of per half jaar van tarief.

Even wachten? nu onder een variabel contract bij Vattenfall, die nu het duurst is, maar de goedkopere van nu waren eerst de duurste.

Heb dat aanbod voor de verzekeringen van Deck bekeken maar de besparing was voor mij minimaal zelfs als ik € 500 Eigen risico kies, dit terwijl mijn huidige verzekeringen betere voorwaarden hanteren. Ik ben nu verzekerd voor de woning en WA bij ZLM en de inboedel bij nedacso de auto bij unive .

Dus voodat je alles op een hoop gooit bij Dhr. Deck eerst even goed vergelijken!

Beste FOB

Ik heb 2 beleggingsrekening bij DEGIRO. 1 x pensioensparen en 1x een gewone beleggingsrekening. Ik kan hier hetzelfde rendement op halen. Wat is handiger, dit jaar en de volgende jaren gebruik maken van mijn jaarlijkse ruimte voor pensioeninleg of sparen op de normale beleggingsrekening?

Veel nadruk ligt op het belastingvoordeel volgens mij het enige voordeel. Minder hoor je over de nadelen van het pensioenbeleggen. Je kan het niet gebruiken voor pre-pensioen of voor andere omstandigheden. Pas als ik 68 ben moet ik het verplicht gebruiken voor pensioen aankoop bij een verzekeraar, in mijn ogen de grote winnaar van deze regeling.

Op vergelijkingssites kan je zien welke uitkering ik kan krijgen voor mijn kapitaal en dat valt flink tegen. Voor 100.000 euro kan je een uitkering kopen van 500 euro per mnd. Je moet minimaal 84 jaar en 8 maanden worden om alleen maar je eigen ingelegde geld terug te krijgen van deze maatschappij. Ook mis je dan het rendement wat je anders wel zou kunnen behalen.

Als Nederlander wil je natuurlijk gebruik maken van elk mogelijk fiscaal voordeel maar ik vraag me echt af welke keuze voor mij en voor veel anderen de beste is. Voor de verzekeringsmaatschappij weet ik het wel.

Ik ben nu 53 jaar en mijn inleg voor een pensioen beleggingsrekening kan ik aftrekken met het hoogste inkomenspercentage.

Wat is jouw visie hierop.

Ik heb me nog niet goed verdiept in de uitkeringsfase omdat het voor ons nog ongeveer 20 jaar duurt voor we er mee te maken krijgen. Wie weet welk aanbod er tegen die tijd is. Wellicht meer en beter dan nu, omdat veel zzp’ers alleen op deze manier pensioen opbouwen en dat dus een steeds grotere groep wordt.

Ik zou overigens niet snel naar een verzekeraar stappen hiervoor. Ook een pensioenbank als BND biedt een uitkering aan, zie hier, heb je die al eens meegenomen in je vergelijk? Al je inleg wordt uiteindelijk gewoon uitgekeerd, inclusief rente. En daar betaal je alleen afsluitkosten van €45 als je het zelf regelt (en anders adviseurskosten) en verder niets. Als je overlijdt tijdens uitkeren gaan de uitkeringen gewoon over op je erfgenamen. Dat is bij een verzekeraar normaliter niet het geval, dan ben je het gewoon kwijt.

Ik denk dat Hans zich zelf zeer terechte vragen stelt, met name laat fiscale voordelen niet uitsluitend je leidraad zijn. Als ik het goed heb moet je aan het begin van de uitkeringsfase een lijfrente afsluiten. De uitkering is dan zeer afhankelijk van de heersende rentestand (lekker als die 0% is zoals de afgelopen paar jaar). Voor een overzicht van de actuele rendementen op lijfrentes kun je kijken op 123lijfrente.nl. Daar zie je dat die belabberd zijn in vergelijking met het gehanteerde rendement op beleggingen in de opbouwfase hierboven. De Geldgids van de Consumentenbond laat in z’n laatste uitgave rendementen voor bankspaarlijfrentes zien van 0.45% (!!!) voor een looptijd van 5 jaar tot 1.90% voor een looptijd van 25 jaar (beide exclusief advies- en distributiekosten). Tel uit je winst met pensioensparen en (verplichte) lijfrente.

De 84.8 jaar die Hans noemt komt ook niet uit de lucht vallen … dat zal ongeveer de levensverwachting van een man van 53 jaar zijn op dit moment.

De meesten zullen een bedrag hebben opgebouwd dat ze binnen 5 jaar kunnen laten uitkeren. Dan mis je niet heel veel rendement als je uitgekeerd geld direct weer belegt. En als je op een pensioenrekening opgebouwd kapitaal, dat je via een lijfrente-uitkering laat uitkeren, beschouwt als het stabiele deel van je portefeuille (dat je normaalgesproken typisch in een depositoladder of obligaties aanhoudt), dan loop je ten opzichte van zo’n depositoladder helemaal weinig opbrengst mis.

Zoals ik Hans ook al schreef, BND biedt een uitkering aan, zie hier. Al je inleg wordt daar uiteindelijk gewoon uitgekeerd, inclusief rente. En daar betaal je alleen afsluitkosten van €45 als je het zelf regelt (en anders adviseurskosten) en verder niets.

Als je overlijdt tijdens uitkeren gaan de uitkeringen gewoon over op je erfgenamen. Dat is bij een verzekeraar normaliter niet het geval, dan ben je het gewoon kwijt.

Al met al in combinatie met de fiscale voordelen een goede deal als je het mij vraagt.

Dank voor je mooie overzicht. Altijd weer leuk (en leerzaam) om te lezen.

Waar ik echter wat moeite mee heb is de zin “Ook mag ze vanuit bruto inkomen inleggen en bij pensioen tegen laag inkomstenbelastingtarief uit laten keren.” en dan met name ’tegen laag inkomstenbelastingtarief laten uitkeren’. Dit wekt de indruk dat aan jou de keuze is maar volgens mij is het jaarinkomen leidend. Als dat hoog genoeg is betaal je gewoon de hoge belasting tarief (49.5%).

Bovendien betaal je tijdens de periode van pensioenuitkeringen ook ieder jaar het tarief uit box 1 (inkomstenbelasting 20%-49.5%) over het rendement wat je in de tussentijd hebt gemaakt. Als je niets hebt afgetrokken betaal je het box 3 tarief (1.97% in jouw blog).

Tot slot zit je bij pensioensparen vast in het een zeer strak fiscaal regime waardoor je wel heel erg beperkt wordt in je doen en laten, zowel in de opbouwfase als wanneer je je pensioenvermogen laat uitbetalen. There is no such thing as a free lunch …

Bedankt voor je reactie. Ik heb toegevoegd dat zij inkomstenbelasting zal besparen omdat haar jaarinkomen daar laag genoeg voor zal zijn.

Goede toevoeging Erik en mooi dat je dit hebt toegevoegd Mr FOB! Het stukje van lage belastingdruk geldt ook niet voor mij (en ik denk voor veel mensen niet), omdat het marginale tarief gewoon het hoge tarief is. Zeker als je het totale bedrag in 5 jaar wil laten uitbetalen (zoals in het bericht hierboven gesuggereerd). Maar dan is juist de lagere vermogensbelasting weer relevant.

Heel mooi tafeltje geworden!