Onlangs heeft Brand New Day een nieuwe bankrekening en nieuwe beleggingsfondsen geïntroduceerd. Diverse lezers hebben me gevraagd wat ik van die nieuwe fondsen vind. Daar ga ik in deze post op in.

Als je overigens niet zelf je fondsen wilt kiezen en het heel simpel wilt houden, kun je sinds kort bij Brand New Day zonder meerkosten “Modelbeleggen“. Je kiest je gewenste risico en Brand New Day doet de rest. Je belegt dan wat mij betreft ook in prima fondsen en met een prima strategie.

Update 10 januari 2022: Brand New Day heeft de tarieven voor modelbeleggen bij een box 3 beleggingsrekening verlaagd. Dat maakt voor box 3 beleggen het modelbeleggen goedkoper dan vrij beleggen.

Mijn Brand New Day beleggingen

Via Brand New Day doe ik aan pensioenbeleggen. In mijn Brand New Day review leg ik uit waarom ik dat erg aantrekkelijk vind.

Ik belegde tot voor kort bij hen 80% in het BND Wereld Indexfonds Unhedged en 20% in het BND Euro Obligatie Indexfonds.

Bij Brand New Day kun je onbeperkt en kosteloos switchen tussen alle fondsen.

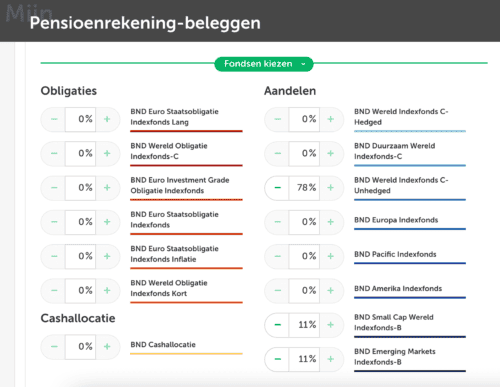

Voortaan beleg ik 78% in het Wereld Indexfonds Unhedged, 11% in het Emerging Markets Indexfonds en 11% in het Small Caps Indexfonds. Op dit moment beleg ik niet meer in een obligatiefonds.

Deze nieuwe verdeling heb ik eenmalig in moeten stellen in mijn BND dashboard. Verder heb ik hier geen omkijken naar.

Ik leg hieronder uit waarom ik deze wijzigingen aangebracht heb.

Nieuwe Brand New Day aandelenfondsen

Dividendlekkage

Groot voordeel van hun nieuwe aandelenfondsen vind ik dat tegenwoordig zowel hun Wereld Indexfonds, Emerging Market Indexfonds, Small Caps indexfonds als hun Duurzaam Wereld Indexfonds geen last hebben van dividendlekkage.

Dividend is een soort rente die je jaarlijks over je beleggingen krijgt. Dividendlekkage betekent dat je een deel van de dividendopbrengsten kwijtraakt aan belastingen.

Doordat Brand New Day de dividendlekkage voor je gerepareerd heeft, scheelt het volgens hen ongeveer 0.5% aan kosten per jaar. Dat lijkt misschien niet veel, maar ik vind het wel veel.

Als je bijvoorbeeld 30 jaar lang een pensioenpot van €10.000 laat renderen met het historisch beursrendement van ongeveer 7% per jaar, heb je €75.833. Als je 7% rendement – 0.5% dividendlekkage = 6.5% rendement per jaar maakt, heb je na 30 jaar €66.144. Dat scheelt €9.689 en dat vind ik veel.

Wereldwijde spreiding

Het Wereld Indexfonds belegt alleen in ontwikkelde markten en alleen in de wat grotere bedrijven. Als je ook in opkomende markten wilt beleggen, moet je ook in hun Emerging Markets Indexfonds beleggen. En als je ook in wat kleinere bedrijven wilt beleggen, moet je ook in hun Small Caps Indexfonds beleggen.

Tegenwoordig kan ik dus zonder dividendverlies breder spreiden dan voorheen, toen alleen hun Wereld Indexfondsen dividend-efficiënt waren.

Ik wil graag ook in ontwikkelde markten en in de kleinere bedrijven beleggen, omdat ik zo betere spreiding en daarmee risicoverlaging realiseer.

Om wereldwijde spreiding naar marktkapitalisatie te hebben moet je op het moment van schrijven in een verhouding van 78% Wereld, 11% Emerging Markets en 11% Small Caps beleggen.

Je belegt met bovenstaande fondsen via Brand New Day overigens niet 100% zuiver wereldwijd gespreid naar marktkapitalisatie. Maar dat is zo marginaal dat ik me daar totaal niet druk over maak.

Voor de liefhebbers: Het Wereldfonds volgt een FTSE index en de Emerging Markets en Small Caps fondsen volgen een MSCI index. Tussen die indices zit wat overlap, waardoor je een heel kleine overallocatie hebt van Polen en Zuid-Korea. Daarnaast sluiten het Emerging Markets en Small Caps fonds een aantal bedrijven uit op basis van ESG selectiecriteria. Dat geeft ook een kleine afwijking ten opzichte van wereldwijd gespreid beleggen naar marktkapitalisatie.

De verdeling van de marktkapitalisatie over regio’s is overigens niet constant in de tijd. De actuele verdeling kun je hier vinden. Kijk dan onder “Portfolios with relative weigths” naar de verdeling bij “3 funds” van de “MSCI indices”.

Hedgen

Bij het BND Wereld Indexfonds kun je kiezen uit een zogenaamd “Hedged” en “Unhedged” variant. Hedgen betekent dat het valutarisico wordt afgedekt. In deze post over het afdekken van valutarisico leg ik uitgebreider uit wat de voor- en nadelen zijn van hedgen.

Bij beleggen in aandelen heeft het afdekken van het valutarisico volgens mij niet zoveel zin. Daarom kies ik voor het Wereld Indexfonds Unhedged.

Automatische risicoafbouw

Brand New Day biedt de mogelijkheid om dichter bij je pensioendatum je risico op een slechte beleggingsopbrengst door een beurskrach automatisch af te laten bouwen. Dit noemden ze Lifecycle beleggen.

Onlangs heeft Brand New Day hun Lifecycle beleggen veranderd in zogenaamde Automatische risicoafbouw. Voortaan bouwen ze je beleggingsrisico in aanloop naar je pensioendatum in de loop van 15 jaar in plaats van in 10 jaar af. Aandelenbeleggingen worden hierbij geleidelijk omgezet in obligatiebeleggingen.

15 jaar vind ik een voldoende lange termijn om tot aan de afbouw voortaan volledig in aandelen belegd te zijn met mijn pensioenbeleggingen. Daarom heb ik nu gekozen om voorlopig geen obligatiefonds meer aan te houden. Ik heb dit vermogen voorlopig toch niet nodig en voel me daardoor op mijn gemak om het risico van beweeglijke aandelenkoersen tot 15 jaar voor opname te dragen.

Vanaf 15 jaar voor opname gaat Brand New Day voor mij nu automatisch mijn aandelen indexfondsen in stapjes van een aantal procenten per jaar omzetten in het BND Wereld Obligatie Indexfonds. Dit obligatiefonds is het obligatiefonds van mijn voorkeur, zoals ik hieronder toelicht.

Nieuwe Brand New Day obligatiefondsen

Voor het stabiele deel van mijn portefeuille beleg ik in obligaties. Die heb ik niet voor het rendement, maar uitsluitend voor de stabiliteit.

Bij beleggen in obligaties gaat mijn voorkeur uit naar wereldwijd gespreide staatsleningen, waarbij het valutarisico wel is afgedekt. In de post Beleggen in obligaties leg ik uit waarom.

Het BND Wereld Obligatie Indexfonds is wereldwijd gespreid, belegt zowel in staatsleningen en bedrijfsobligaties en het valutarisico is afgedekt. De bedrijfsobligaties hadden wat mij betreft niet in het fonds hoeven te zitten, maar voor de rest voldoet het aan mijn wensen. Het is daarmee het BND obligatiefonds dat het dichtst in de buurt komt van het type obligatiefonds van mijn voorkeur. Dit is vanaf nu dan ook het BND obligatiefonds van mijn keuze.

Overige instellingen

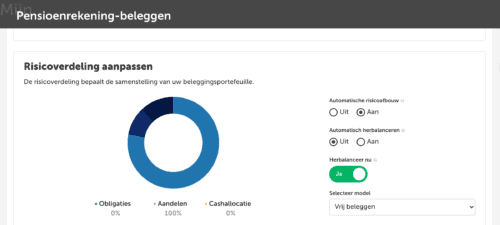

Ik heb zoals beschreven nu “Automatische risicoafbouw” aangezet.

“Automatisch herbalanceren” heb ik uitgezet. Ik heb nu mijn inleg verdeeld naar de marktkapitalisatie zoals die op het moment van schrijven is: 78/11/11 wereld/emerging markets/small caps. Vervolgens zou in 2021 dit bijvoorbeeld kunnen wijzigen in 80/12/8. Door op dat moment niet te herbalanceren naar de 78/11/11 verdeling die ik nu heb ingesteld volg ik die wijzigingen. Dat is precies wat ik wil, omdat ik ook in de toekomst belegd wil blijven naar marktkapitalisatie.

“Herbalanceer nu” heb ik op het moment van het wijzigen van mijn fondsen aangevinkt, omdat ik wil dat mijn nieuwe fondsverdeling nu doorgevoerd wordt.

“Vrij beleggen” heb ik ook gekozen, omdat ik zelf mijn fondsverdeling zoals hierboven beschreven wil kunnen kiezen.

De nieuwe instellingen heb ik vervolgens opgeslagen en daarna bevestigd dat ik de ingevoerde wijzigingen inderdaad wil doorvoeren. Nu heb ik er verder geen omkijken meer naar.

Wanneer je nog wel inlegt, maakt het overigens niet zoveel uit of je “Automatisch herbalanceren” aan- of uitzet. Je kunt dan het beste bijvoorbeeld eens per jaar hier checken wat de verdeling van je fondsen moet zijn en je fondsverdeling daarop aanpassen. Kijk dan zoals boven beschreven onder “Portfolios with relative weigths” naar de verdeling bij “3 funds” van de “MSCI indices”.

Dan vink je “Herbalanceer nu” aan en sla je je instellingen op. Op die manier volgt zowel je inleg als je bestaande portefeuille de actuele verdeling naar marktkapitalisatie.

Wat vind jij van de nieuwe fondsen van Brand New Day?

Geef een reactie