Ik ga in deze post in op de “safe withdrawal rate (afgekort SWR)”, oftewel veilige opname. Dat zegt iets over hoeveel geld je veilig aan je vermogen kan onttrekken per jaar gedurende je financiële onafhankelijkheid zonder blut te raken.

De leeftijd waarop je financieel onafhankelijk kunt worden kun je bepalen aan de hand van deze post.

In Hoeveel geld heb je nodig om te stoppen met werken? beschrijf ik hoeveel geld je daarvoor nodig hebt in Nederland.

Safe withdrawal rate, oftewel veilige opname-snelheid

De safe withdrawal rate is de hoeveelheid geld, uitgedrukt als percentage van de initiële investering, die per jaar kan worden onttrokken aan een investering gedurende 30 jaar, waarbij de kans dat je ooit zonder geld komt te zitten ergens gedurende deze 30 jaar kleiner is dan 5%. De hoeveelheid geld die onttrokken kan worden is inclusief inflatiecorrectie.

Deze term wordt gebruikt vaak gebruikt in relatie tot financiële onafhankelijkheid. De term zou je naar het Nederlands kunnen vertalen met veilige opname-snelheid. Het zegt hoeveel geld je per jaar met een gerust hart kunt onttrekken aan je vermogen tijdens financiële onafhankelijkheid.

In Amerika is veel onderzoek gedaan naar de safe withdrawal rate. Zie bijvoorbeeld de beroemde Trinity study hierover. Als vuistregel kom je vaak een safe withdrawal rate van 4% tegen.

Veilige opname in Nederland

In Nederland kun je volgens mij het beste een veilige opname van 3.5% hanteren. Lijkt niet veel lager, maar heeft wel invloed op hoe snel je financieel onafhankelijk bent. Ik zal hieronder uitleggen hoe ik aan 3.5% kom.

Historie veilige opname VS

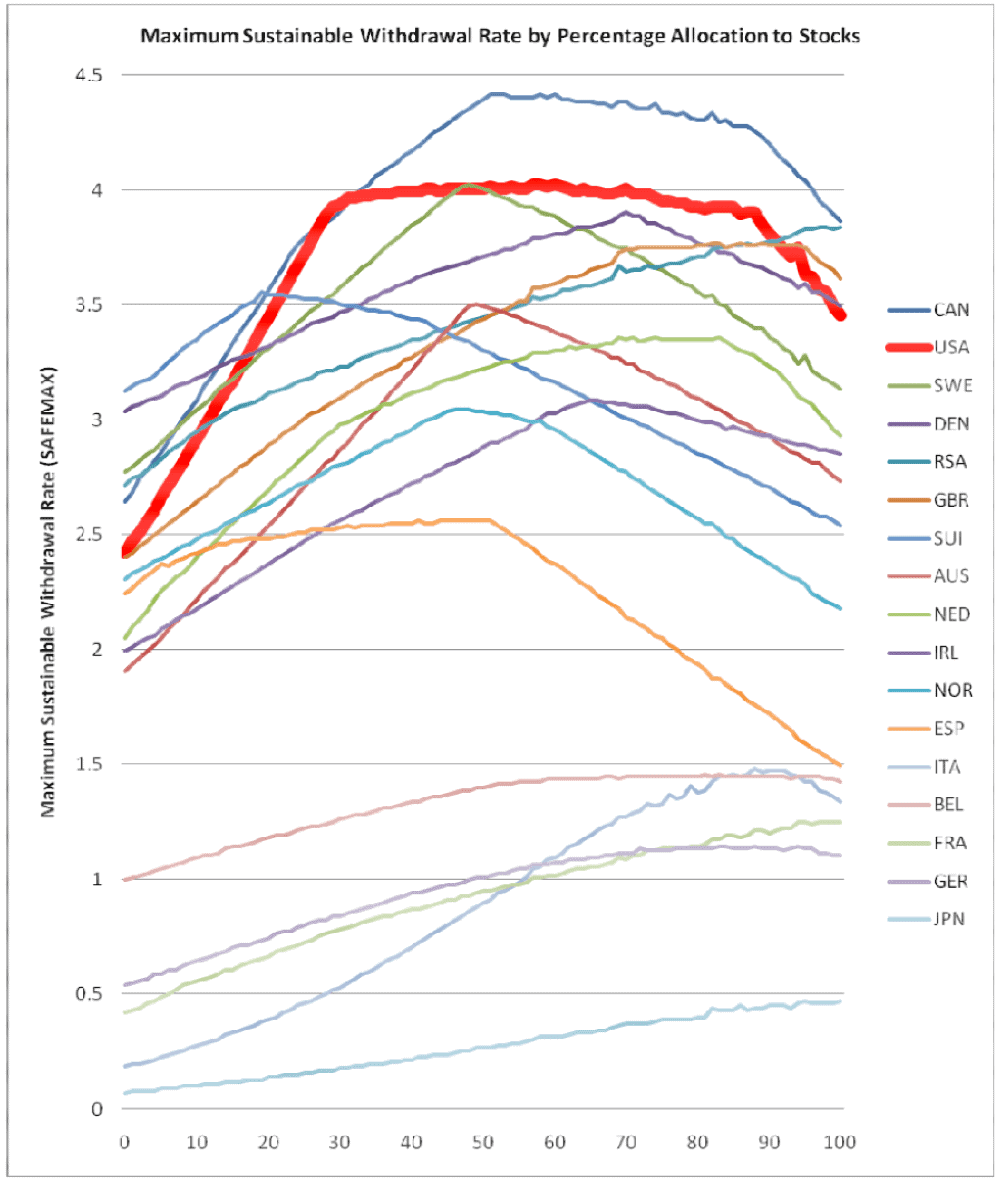

De 4% voor Amerika is gebaseerd op historisch rendement op Amerikaanse aandelen en obligaties. Het maakt enorm veel uit in welk land je belegt. Voor de Nederlandse situatie is ook onderzoek gedaan naar de veilige opname. Daar kwam op basis van historische rendementen voor Nederlandse aandelen en obligaties een veilige opname van 3.3% uit bij een verdeling aandelen/obligaties in de investering van 75/25:

Wat is nu verstandig voor een Nederlander om te gebruiken als getal?

Het bruto “nationaal” product van de wereld als geheel

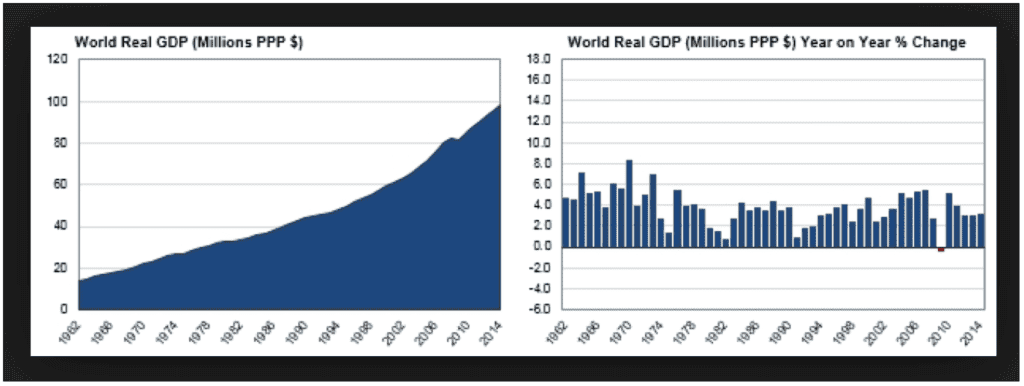

Om je beleggingsrisico te minimaliseren is het cruciaal om wereldwijd gespreid te beleggen. Dit is tegenwoordig heel gemakkelijk met indexfondsen, zie mijn beleggingsstrategie. De vooruitzichten voor de ontwikkeling van de wereldeconomie als geheel zijn volgens mij en vele anderen op de langere termijn onverminderd gunstig. Zie hieronder bijvoorbeeld hoe weinig invloed crises zoals die van 2008 invloed hebben op de ontwikkeling van het World Real GDP (het bruto “nationaal” product van de wereld als geheel):

De periode waarin de safe withdrawal rate in de VS bepaald is

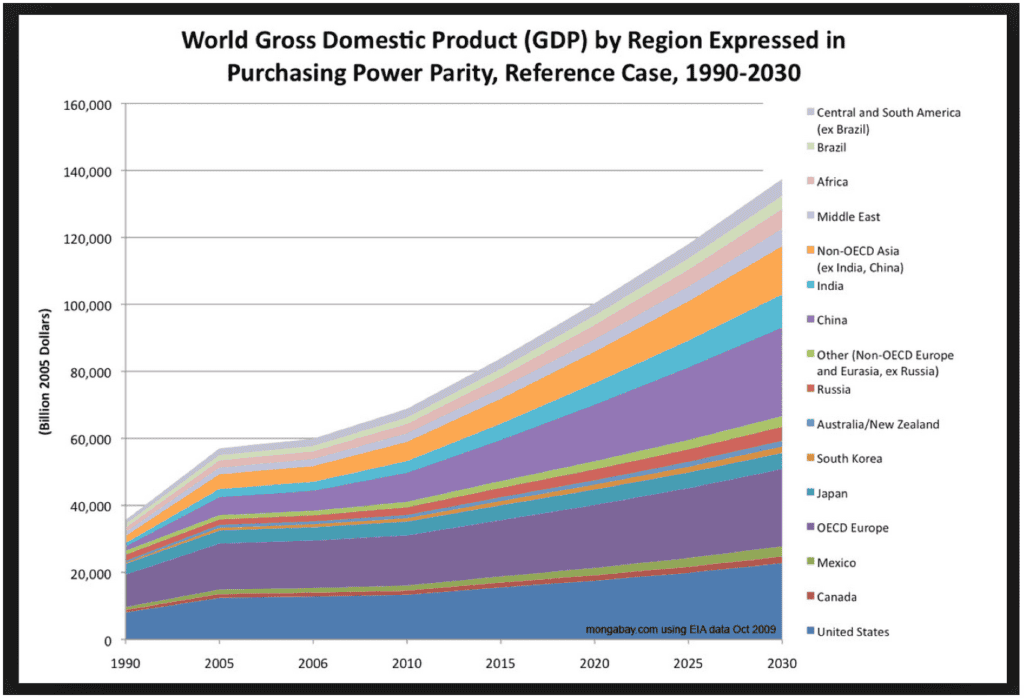

Nu is het zo dat de 4% voor Amerika bepaald is in een periode waarin het aandeel van de Amerikaanse economie in de wereldeconomie van 22% naar 50% is gestegen. Dit was dus een enorme groeiperiode. Tegenwoordig groeit de Amerikaanse economie nog steeds behoorlijk. Maar de opkomende reuzen als China en India hebben het stokje van echt grote groeiers overgenomen:

De safe withdrawal rate in Nederland bij wereldwijd beleggen

Om je risico te beperken kun je het beste wereldwijd gespreid beleggen. Je kunt beter niet uitsluitend in de opkomende markten of uitsluitend in de VS beleggen.

Mogelijk dat het rendement in de opkomende markten een 4% veilige opname waarmaakt. Maar om alleen in die regio te beleggen brengt ook een mijns inziens onaanvaardbaar risico met zich mee. Die regio zou door bijvoorbeeld politieke instabiliteit het zo maar niet waar kunnen maken.

Wereldwijd spreiden is daarom noodzaak. Daardoor is de 4% niet meer reëel, die gold voor de Amerikaanse enorme groeiperiode. Op basis van bovenstaande grafieken is een getal tussen de 3% en 4% reëler. Daarom hanteer ik een getal van 3.5%.

De safe withdrawal rate en inflatie

De 3.5% veilige opname van het vermogen bij aanvang mag je jaarlijks ophogen met het inflatiepercentage. Dus bij 2% inflatie per jaar mag je het volgend jaar 3.5% * 1.02 = 3.57% opnemen van je startvermogen dat je hebt aan het begin van je eerste jaar. Het jaar erna 3.57% * 1.02 = 3.64%, enzovoorts.

De 3.5% wordt alleen berekend over het vermogen dat je hebt aan het begin van het eerste jaar: opnamebedragen in volgende jaren worden berekend door inflatie toe te voegen aan het opnamebedrag van het voorgaande jaar, en niet door inflatie toe te voegen aan 3.5% van het beschikbare vermogen in latere jaren.

Geef een reactie