Nu mijn vrouw haar baan in loondienst opgezegd heeft en als zelfstandige verdergaat, heb ik voor haar uitgezocht hoe pensioen opbouwen voor zzp’ers werkt. Daar ga ik in deze post op in.

In deze blogpost:

Zelf pensioen opbouwen

De AOW-leeftijd is de leeftijd waarop je AOW van de overheid gaat ontvangen. Je kunt je verwachte AOW-leeftijd hier berekenen met een tooltje dat de Sociale Verzekeringsbank mij beschikbaar heeft gesteld:

Als je naast AOW als zelfstandige ook pensioen wilt ontvangen, zul je dat zelf op moeten bouwen. Voor de meeste zzp’ers is dit een vrijwillige keuze, maar bijvoorbeeld schilders, stukadoors, huisartsen, fysiotherapeuten, medisch specialisten, verloskundigen, dierenartsen, apothekers en havenloodsen moeten zich verplicht aanmelden bij een pensioenfonds.

Vrijwillig zelf pensioen opbouwen als zzp’er kun je fiscaal vriendelijk of zonder fiscale voordelen doen. De fiscaal vriendelijke route levert meestal significant meer pensioenvermogen op dan wanneer je je pensioen zonder fiscale voordelen als privé-vermogen opbouwt.

Als zzp’er kun je op een paar manieren fiscaal vriendelijk pensioen opbouwen. Je kunt het pensioenvermogen als zogenaamde oudedagsreserve beschikbaar houden binnen de onderneming en je kunt het afstorten (oftewel inleggen) in een lijfrente.

In onderstaande tabel noem ik alvast een paar verschillen tussen de oudedagsreserve en een lijfrente. Onder de tabel ga ik in op die punten.

| Oudedagsreserve | Lijfrente | |

| Jaarlijkse inleg | 9,44% van je winst uit onderneming in lopend jaar, met een maximum van €9.218 (2020) | Maximaal 13,3% over je winst van vorig jaar, minus €12.472 (de AOW-franchise), met een maximum van €12.968 (2020) |

| Maximale totale opbouw | Oudedagsreserve mag niet groter zijn dan ondernemingsvermogen | Geen maximum |

| Rendement belast met inkomstenbelasting | Ja, tijdens opbouwfase | Ja, tijdens uitkeringsfase |

| Uitkering | Je kunt oudedagsreserve altijd weer van je balans afboeken | Vanaf pensioenleeftijd mogelijk, met boete ook eerder mogelijk |

| Pensioenvermogen opeisbaar door schuldeisers bij faillissement | Ja | Nee |

| Pensioenvermogen telt mee voor bijstandstoets | Ja | Nee (onder voorwaarden) |

Pensioen opbouwen via de oudedagsreserve

Vereisten om oudedagsreserve te mogen reserveren

Om een oudedagsreserve te mogen opbouwen moet je ondernemer voor de inkomstenbelasting zijn en mag je niet vanuit een B.V. ondernemen. Daarnaast moet je als ondernemer voldoen aan het urencriterium. Je moet ten minste 1.225 uren besteden aan werkzaamheden voor je onderneming per kalenderjaar. Ook mag je aan het begin van elk kalenderjaar waarover je oudedagsreserve wilt opbouwen nog niet de AOW-gerechtigde leeftijd hebben bereikt.

Hoogte oudedagsreserve

De oudedagsreserve is een reservering voor je pensioen, welke op de balans van je onderneming staat. De oudedagsreserve reserveer je elk jaar als percentage van je winst over het lopende jaar. Dit reserveren wordt ook wel doteren genoemd. De hoogte van de oudedagsreserve is 9,44% van je winst uit onderneming, met in 2020 een maximum van €9.218.

Je kunt in een bepaald jaar alleen kiezen om of de gehele oudedagsreserve voor dat jaar te reserveren of om niets te reserveren. Alleen een deel van de oudedagsreserve reserveren in een bepaald jaar mag niet.

Het bedrag dat je als oudedagsreserve op je balans hebt staan kun je in principe blijven gebruiken om mee te ondernemen. Je kunt ook een gedeelte of de gehele oudedagsreserve afstorten (inleggen) in een lijfrente.

De oudedagsreserve mag nooit hoger worden dan je totale ondernemingsvermogen.

Oudedagsreserve en inkomstenbelasting

Als je jouw oudedagsreserve niet hebt afgestort als lijfrente, kan het als vermogen binnen de onderneming rendement opleveren. Dit rendement telt op bij je ondernemingswinst en wordt uiteindelijk als zodanig belast. Je hoeft geen vermogensbelasting te betalen over het bedrag dat als oudedagsreserve op je balans staat.

Zodra je de onderneming staakt (of met pensioen gaat), valt je opgebouwde oudedagsreserve in één keer vrij. Als je de opgebouwde oudedagsreserve niet hebt afgestort in een lijfrente, moet je in één keer de inkomstenbelasting betalen over je gehele oudedagsreserve. Je betaalt dan inkomstenbelasting over het totale bedrag dat je in de loop van de tijd ingelegd hebt in de oudedagsreserve. Je betaalt op dat moment niet nogmaals inkomstenbelasting over het rendement dat je gemaakt hebt met de oudedagsreserve.

Wanneer je jouw oudedagsreserve wel hebt afgestort als lijfrente, kun je je lijfrente laten uitkeren in periodieken vanaf pensioenleeftijd. Over die uitkeringen betaal je inkomstenbelasting. Daardoor hoef je niet de gehele belastingclaim in één keer te betalen en vallen de uitkeringen meestal in een lagere belastingschijf dan bij uitkering in één keer.

Het niet jaarlijks tussendoor afstorten van je opgebouwde oudedagsreserve in een lijfrente brengt het risico met zich mee dat je bij het staken van je onderneming een belastingclaim krijgt die je niet kunt voldoen, indien je op dat moment onvoldoende vermogen beschikbaar hebt binnen je onderneming.

Pensioen opbouwen via lijfrente

Wat is een lijfrente?

Een lijfrente is een reservering voor pensioen welke daadwerkelijk opzij gezet wordt. Lijfrente moet worden ingelegd (afgestort) bij een bank, beleggingsinstelling of verzekeraar. Je kunt ermee sparen (pensioensparen), beleggen (pensioenbeleggen) of er een verzekering mee afsluiten.

Wat is jaarruimte en en wat is reserveringsruimte?

Er geldt een maximum voor het bedrag dat je fiscaal vriendelijk als lijfrente opzij mag zetten. Dit heet ook wel je fiscale ruimte. Deze bestaat uit je jaarruimte en je reserveringsruimte. Je jaarruimte voor dit jaar wordt bepaald door wat je vorig jaar hebt verdiend. Naast de jaarruimte heb je de mogelijkheid de zogenaamde reserveringsruimte te benutten. Je reserveringsruimte bestaat uit je niet-gebruikte jaarruimtes van de afgelopen zeven jaar. Die mag je alsnog ‘inhalen’ door deze naast je jaarruimte te storten.

De jaarruimte is 13,3% over de winst die je het voorgaande jaar met je onderneming behaald hebt. Bij de berekening van je jaarruimte moet je €12.472 (de AOW-franchise) van die winst aftrekken. De jaarruimte is in 2020 gemaximeerd op €12.968.

Je hoeft in een bepaald jaar niet de gehele jaarruimte te benutten. Slechts een deel inleggen mag.

Opbrengst lijfrente

Je bouwt via een lijfrente pensioenvermogen op vanuit bruto inkomen. Je hoeft ook geen vermogensbelasting te betalen over dat pensioenvermogen.

Over het pensioenvermogen en het rendement dat je maakt op het pensioenvermogen hoef je pas inkomstenbelasting te betalen tijdens je pensioen. En voor ongeveer 80% van de Nederlanders is die inkomstenbelasting tijdens pensionering aanzienlijk lager dan tijdens hun werkzame leven.

Door deze fiscale voordelen genereer je vaak 2 tot 3 keer zoveel totale opbrengst via pensioenbeleggen dan via gewoon beleggen in dezelfde fondsen.

Oudedagsreserve en lijfrente bij faillissement

Pensioenvermogen ingelegd in een lijfrente is, in tegenstelling tot pensioenvermogen gereserveerd via de oudedagsreserve, veiliggesteld bij faillissement. Ook kun je er gebruik van maken bij onverhoopte arbeidsongeschiktheid en telt het niet mee voor de bijstandstoets, mocht je onverhoopt aanspraak op bijstand moeten maken.

Maximaal fiscaal voordeel behalen; voorbeeld 2020

Als je in 2020 maximaal fiscaal gunstig geld apart wilt zetten om pensioen op te bouwen als zzp’er, is het dan gunstiger om via de oudedagsreserve geld af te storten in een lijfrente of via jaarruimte geld in te leggen in een lijfrente?

Belangrijk is om te beseffen dat de oudedagsreserve en de jaarruimte gebaseerd zijn op de winst over verschillende jaren. De oudedagsreserve van 2020 is gebaseerd op je winst over 2020. Je jaarruimte van 2020 is gebaseerd op je winst over 2019.

Een ander belangrijk verschil is dat de oudedagsreserve en jaarruimte over 2020 verschillend zijn, ook als je winst over 2019 en 2020 gelijk waren. Dat komt doordat ze verschillend berekend worden ten opzichte van de behaalde winst, zoals in bovenstaande paragrafen uitgelegd.

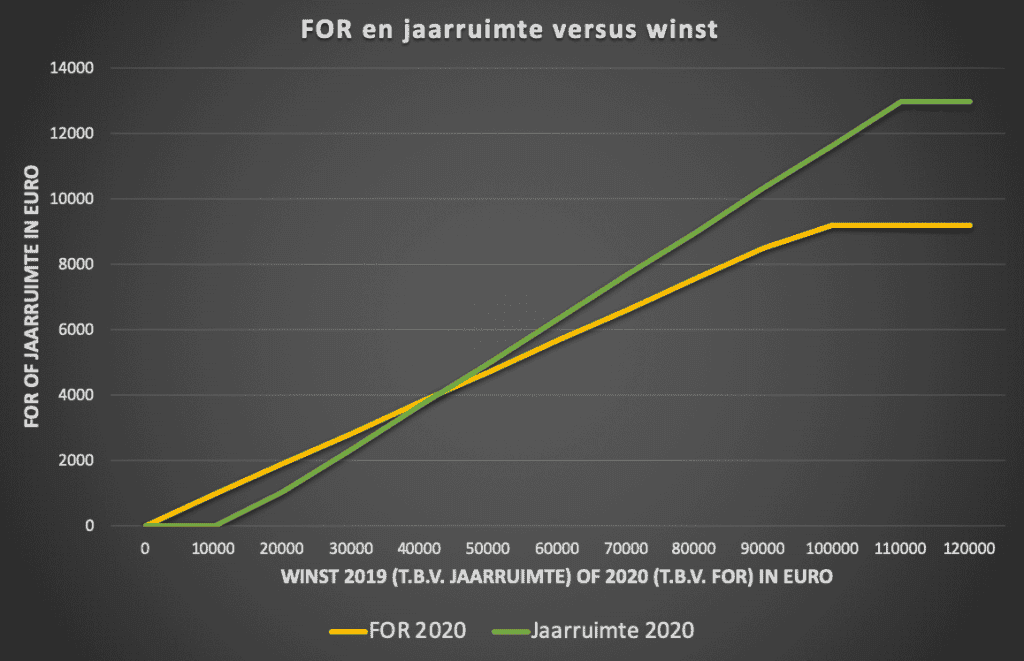

Hieronder heb ik in een grafiek weergegeven wat de oudedagsreserve (ik gebruik daar nog de oude afkorting FOR, oftewel Fiscale OudedagsReserve) in 2020 en de jaarruimte in 2020 zijn op basis van de winst over 2020 (FOR) en de winst over 2019 (jaarruimte).

Wat is nou gunstiger? Dat hangt af van de hoogte van je winst in 2019 en 2020.

Voorbeeld 1: Als je winst in 2019 en 2020 gelijk was, geldt dat tot een winst van ongeveer €43.000 je fiscaal gunstig meer pensioen kan reserveren via de oudedagsreserve 2020 dan via je jaarruimte 2020. Boven de €43.000 winst is het andersom.

Voorbeeld 2: Als je in 2019 €30.000 winst had en in 2020 €10.000 winst, dan is het benutten van jaarruimte 2020 veel gunstiger dan oudedagsreserve 2020. Je jaarruimte 2020 bedraagt 13,3% * (€30.000 – €12.472) = €2.331. Je oudedagsreserve 2020 bedraagt 9,44% * €10.000 = €944.

Hieronder kun je eenvoudig zien wat voor jou gunstiger is in 2020, ervan uitgaande dat je naast inkomen uit je onderneming geen andere inkomstenbronnen hebt.

Oudedagsreserve en jaarruimte 2020 berekenen

Wil jij weten of en hoeveel oudedagsreserve of jaarruimte jij in 2020 hebt? Vul je winst over 2019 en 2020 in hele euro’s in en druk op de button “Bereken oudedagsreserve en jaarruimte 2020”:

Als je jaarruimte hoger is dan je oudedagsreserve, kun je zowel oudedagsreserve reserveren als jaarruimte benutten. Wanneer je zowel oudedagsreserve wilt reserveren als jaarruimte benutten, dan moet je de gereserveerde oudedagsreserve van je jaarruimte aftrekken om te bepalen hoeveel jaarruimte je nog mag benutten.

Lijfrente: verzekering, pensioensparen of pensioenbeleggen?

Een belangrijk verschil tussen een lijfrenteverzekering enerzijds en pensioensparen of pensioenbeleggen anderzijds is dat bij overlijden je nabestaanden normaliter bij een lijfrenteverzekering niets krijgen en bij sparen of beleggen wel de opgebouwde waarde erven.

Een ander belangrijk verschil is dat lijfrenteverzekeringen in principe uitkeren zolang als je leeft en dat pensioenspaar- of beleggingsproducten gedurende een vaste periode van bijvoorbeeld 5 of 20 jaar uitkeren.

Een lijfrenteverzekering afsluiten brengt vaak relatief hoge kosten met zich mee. In het verleden zijn er veel woekerpolissen als lijfrenteverzekering verkocht. Als je een verzekering wilt, moet je erg goed op de voorwaarden en al dan niet verborgen kosten letten.

Pensioensparen

Bij pensioensparen leg je je geld in op een geblokkeerde pensioenspaarrekening. Pensioensparen is relatief risicoarm, maar levert op de lange termijn vrijwel altijd een lager rendement op dan pensioenbeleggen. Bij pensioensparen krijg je momenteel typisch een variabele rente van rond de 0.4%.

Pensioenbeleggen

Wij hebben gekozen voor pensioenbeleggen als manier om lijfrente op te bouwen, omdat dat op de langere termijn vrijwel altijd verreweg het meeste rendement oplevert. In deze post leg ik de voor- en nadelen van pensioenbeleggen uit en leg ik uit waarom wij voor Brand New Day als aanbieder gekozen hebben.

Mijn vrouw gaat als zzp’er jaarlijks maximaal inleggen op haar pensioenrekening bij Brand New Day. Afhankelijk van welke route de meeste inleg mogelijk maakt zal ze de oudedagsreserve-route gebruiken, welke ze dan direct afstort, of de jaarruimte-route.

Toen ik in loondienst was heb ik jaarlijks ingelegd in pensioenbeleggen via Brand New Day. Nu ik gestopt ben met werken leg ik niet meer in.

Hier vind je een overzicht in welke fondsen je via Brand New Day kunt beleggen.

In de post Nieuwe Brand New Day fondsen beschrijf ik welke Brand New Day fondsen ik aanhoud.

DEGIRO Pensioenbeleggen heb ik ook uitgebreid bekeken. Zie hier voor mijn DEGIRO pensioenbeleggen review.

Ben jij zzp’er en bouw jij zelf pensioen op? Hoe bevalt je dat?

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

Schrijf een reactie