Wat is de leeftijd waarop je financieel onafhankelijk kunt zijn?

Als je zonder geld begint en 50% van je inkomen niet uitgeeft, dan ben je binnen 20 jaar volledig financieel onafhankelijk. Als je 70% niet uitgeeft ben je er al binnen 10 jaar!

In deze blogpost:

- 1 Wat is de leeftijd waarop je financieel onafhankelijk kunt zijn?

- 2 Spaarquote

- 3 Einstein’s 8e wereldwonder

- 4 Invloed Nederlandse belasting

- 5 Veilige opname snelheid

- 6 Grafiek: Hoe snel ben ik financieel onafhankelijk in Nederland?

- 7 Tabel: Hoe snel ben ik financieel onafhankelijk in Nederland?

- 8 Nederland in vergelijking met de VS

- 9 Uitgaven verlagen of inkomen verhogen?

Spaarquote

Om te bepalen hoe snel je financieel onafhankelijk bent is er maar één ding dat er toe doet. Namelijk de verhouding tussen hoeveel geld je verdient en hoeveel geld je nodig hebt om van te leven. De verhouding tussen die twee is je zogenaamde spaarquote.

Voorbeeld: als je inkomen 25.000 euro netto per jaar is en je geeft per jaar 12.500 euro uit, dan is je spaarquote 12.500/25.000 * 100% = 50%.

Als je een spaarquote hebt van 0% ben je nooit financieel onafhankelijk. Als je een spaarquote hebt van 100% ben je nu al financieel onafhankelijk.

Einstein’s 8e wereldwonder

Zodra je geld overhoudt van je inkomen en dat gaat investeren, gaat dat geld voor je werken door rendement te genereren. Dat rendement gaat vervolgens ook weer rendement genereren, het zogenaamde rente op rente effect. Dat gaat in de loop van de tijd heel hard. Einstein noemde dit het 8e wereldwonder.

Rendement halen is heel simpel. Je belegt wat je maandelijks overhoudt in deze 4 indexfondsen en je kijkt er niet meer naar om.

Zo haal ik gemiddeld 6-7% rendement per jaar. Ik beleg in die indexfondsen via DEGIRO, omdat dat de goedkoopste broker is die ik ken. En kosten zijn dodelijk voor je rendement.

Zodra je genoeg inkomen uit vermogensrendement hebt om je levensonderhoud van te betalen, ben je financieel onafhankelijk.

Invloed Nederlandse belasting

Afhankelijk van hoeveel je nu per maand uitgeeft heb je een bepaald vermogen nodig om financieel onafhankelijk te zijn. In de post Hoeveel geld heb je nodig om te stoppen met werken? laat ik zien welke bedragen je nodig hebt bij een bepaald uitgavenpatroon. De omvang van je vermogen bepaalt hoeveel belasting je betaalt.

Vermogensrendementsheffing

In Nederland heb je te maken met vermogensrendementsheffing. In de post Vermogensrendementsheffing ga ik hier uitgebreid op in.

Heffingsvrij vermogen

Over een deel van je vermogen hoef je geen belasting te betalen. Dit heet het heffingsvrije vermogen. In 2017 is dit 25.000 euro per persoon.

Algemene heffingskorting

Nu heb je in Nederland ook te maken met algemene heffingskorting. Dat betekent dat je het eerste deel van je verschuldigde belasting niet hoeft te betalen. In 2016 is dit 2242 euro per persoon. Per persoon hoef je de eerste 2242 euro vermogensrendementsheffing over je vermogen niet te betalen als je leeft van uitsluitend je vermogen.

Veilige opname snelheid

Er is nog een paar dingen om rekening mee te houden om te bepalen op welke leeftijd je financieel onafhankelijk bent. Eén daarvan is de “safe withdrawal rate”, oftewel veilige opname snelheid. Simpel gezegd is het het percentage dat je jaarlijks veilig aan je vermogen kunt onttrekken zonder blut te raken. Lees Wat is safe withdrawal rate voor de precieze definitie en uitleg.

Ik hanteer een veilige opname snelheid van 3.5%, zie de post Safe withdrawal rate Nederland voor de uitleg hoe ik daartoe kom.

De laatste twee zaken om mee te nemen in de berekening van de leeftijd waarop je kunt stoppen met werken zijn het rendement op je vermogen en de inflatie. Ik hanteer het historische beursrendement van de afgelopen decennia van 7% en een inflatiepercentage van 2%.

Ik heb voor mijn berekening het tooltje van Eric Johnson van Networthify gebruikt, welke ik aangepast heb om rekening te houden met de vermogensrendementsheffing en algemene heffingskorting.

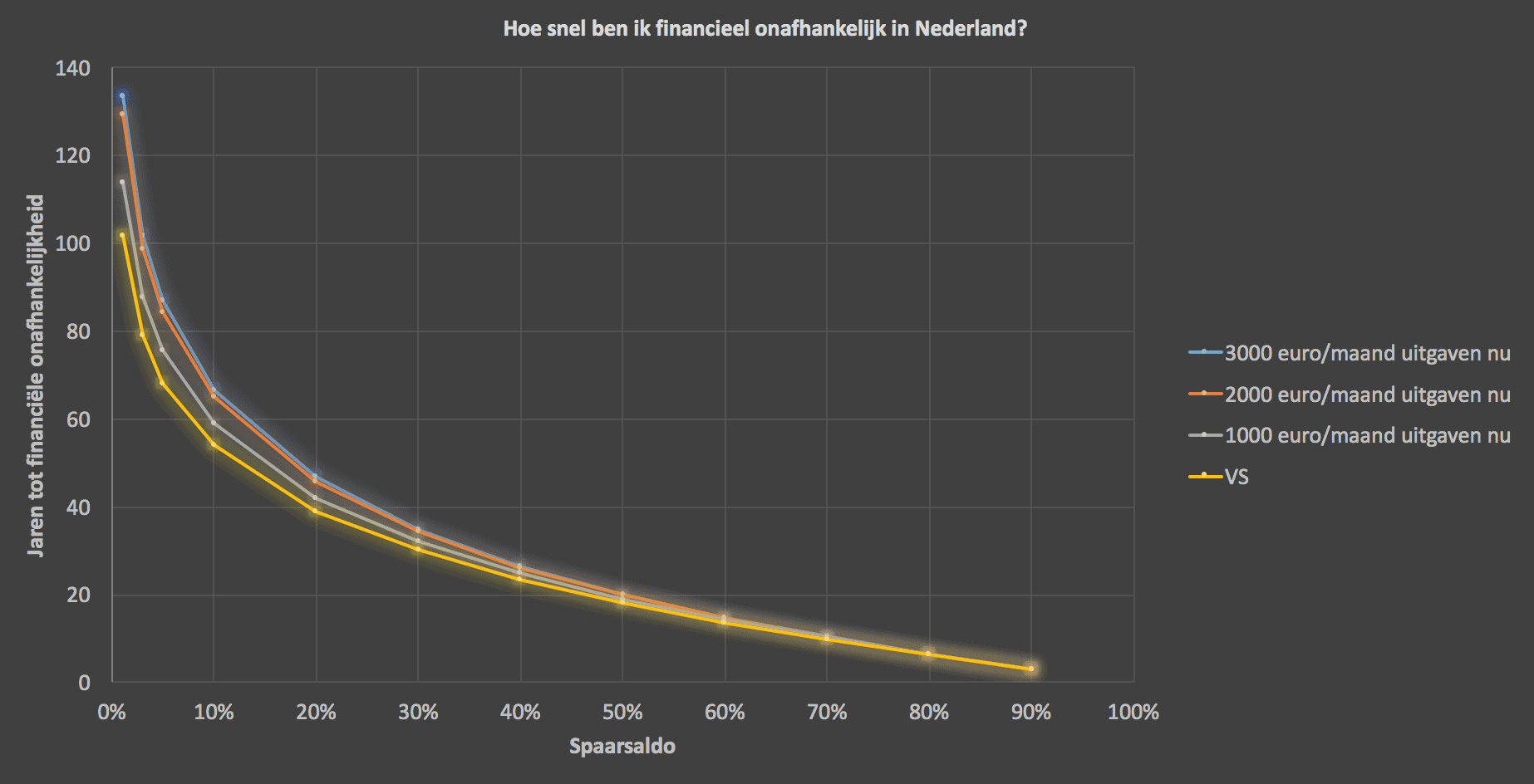

Grafiek: Hoe snel ben ik financieel onafhankelijk in Nederland?

De aannames op een rijtje:

- Je start met 0 euro vermogen en betaalt dus nog geen vermogensrendementsheffing

- Je hebt een rendement op je vermogen van 7%

- Je hebt een inflatie van 2%

- Je hebt een vermogensrendementsheffing zoals die geldt per 2017

- Je hebt een algemene heffingskorting van 2242 euro, dit is dus per persoon

- Je hanteert een veilige opname van 3.5%

- Je wilt leven van uitsluitend de opbrengsten van je vermogen, zodat je de rest van je leven financieel onafhankelijk blijft. Ook als je nog 70 jaar leeft vanaf het moment dat je financieel onafhankelijk bent

- De uitgaven die je hebt zijn tijdens je financiële onafhankelijkheid hetzelfde als tijdens de periode waarin je je vermogen opbouwt

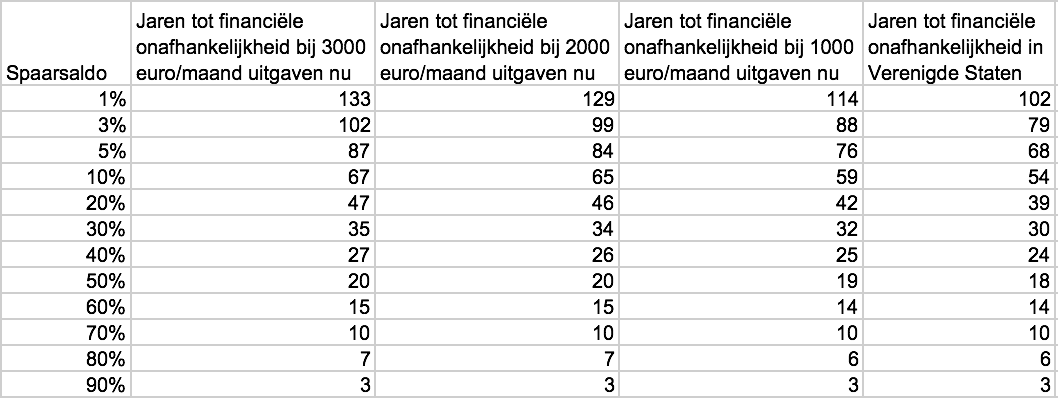

Tabel: Hoe snel ben ik financieel onafhankelijk in Nederland?

Bij een spaarquote van 50% doe je er in Nederland dus 19-20 jaar over voor je financieel onafhankelijk bent. Je spaarquote opkrikken helpt enorm, met een spaarquote van bijvoorbeeld 70% in plaats van 50% ben je bijna 2x zo snel financieel onafhankelijk, namelijk al in 10 jaar.

Hier het vergelijk met de VS in getallen:

Nederland in vergelijking met de VS

Ik heb de Nederlandse situatie ook vergeleken met die in de VS. Zoals je in de grafiek kunt zien maakt het het voor hogere spaarquotes niets uit of je in Nederland of in de VS woont!

Voor lagere spaarquotes wordt het verschil tussen de VS en Nederland groter, naarmate je meer uitgaven per maand hebt. Dit komt doordat de vermogensrendementsheffing progressief is naarmate je vermogen hoger is en doordat voor kleinere vermogens de algemene heffingskorting relatief meer helpt om de vermogensrendementsheffing te drukken.

Uitgaven verlagen of inkomen verhogen?

Het belangrijkste is te beseffen dat je uitgaven verlagen een veel sterker effect heeft dan het verhogen van je inkomsten. Dat komt doordat elke permanente verlaging van je uitgaven een dubbel effect heeft:

- het verhoogt je spaarquote

- het verlaagt permanent de hoeveelheid geld die je nodig hebt om van rond te komen gedurende de rest van je leven

Als je wilt weten hoeveel eerder je kunt stoppen met werken als je rekening houdt met pensioen en AOW, lees dan Pensioenleeftijd berekenen en verlagen.

Op welke leeftijd verwacht jij financieel onafhankelijk te zijn? Of hoe lang verwacht jij er nog over te doen?

Tips hoe je eerder kunt stoppen met werken?: Eerder stoppen met werken – 11 tips

Wil jij, net als ruim 14.000 anderen, een e-mail ontvangen zodra er een nieuwe post verschijnt en het FOB huishoudboekje 2024 kado?

De informatie op deze site is mijn persoonlijke mening, geen beleggingsadvies en je blijft zelf verantwoordelijk bij opvolgen ervan. Let op: beleggen gaat gepaard met risico's, je kunt je inleg (deels) verliezen. Blauw onderstreepte links met kunnen mij een vergoeding opleveren voor het doorverwijzen. Dit kost jou niets. Reacties kunnen worden gemodereerd of verwijderd.

28 Reacties

Weet u of hypotheekrente nog aftrekbaar is wanneer het inkomen uit werk en woning nagenoeg 0 is? Kan het maar niet vinden op internet.

Ik wil (ga) ook stoppen met werken, en die aftrek scheelt me toch zo’n 10000 per jaar. Zou mooi zijn als ik die kan behouden.

Hypotheekrente trek je af van je inkomen. Dus als je geen inkomen hebt, kun je het bij mijn weten ook niet aftrekken.

Iets dat sommigen wel eens vergeten: als je box 3 vermogen hebt en vermogensbelasting verschuldigd bent, heb je ook inkomen.

Thanks. Ik dacht dat hypotheekrenteaftrek altijd alleen in box 1 gebeurt. Box 3 heb ik nadat ik ben gestopt natuurlijk nog wel. Zou mooi zijn. Zal er wat verder in duiken!

Bedankt voor de site, erg inspirerend!

Even wat beter naar gekeken, maar aftrekken zonder box 1 inkomen kan inderdaad niet. Maar je kunt wel de hypotheekschuld naar box 3 verschuiven zodat je vermogen lager wordt, zodat je op die manier minder belasting betaalt.

Ik heb even een vraag over de spaarquote: reken je daarbij de reserveringen mee of juist niet? In mijn ogen zijn dit uitgestelde uitgaven dus ik reken ze niet mee. Zeker die op de korte termijn niet. Ik ben benieuwd hoe jij en andere mensen hier over denken.

Ik reken een uitgave op het moment dat ik hem doe. Reserveringen reken ik nog niet als uitgave.

Op de website van de belastingdienst staat het volgende: Afbouw uitbetaling algemene heffingskorting

Hebt u geen of een laag inkomen? En hebt u meer dan 6 maanden een fiscale partner die voldoende belasting is verschuldigd? Dan betalen wij de algemene heffingskorting aan u uit.

In 2023 vervalt de uitbetaling van de algemene heffingskorting aan de minstverdienende partner, als deze geboren is na 1962. Wij bouwen daarom de regeling sinds 2009 af. Als u of uw fiscale partner niet of weinig verdient, hangt het af van uw leeftijd of u met deze afbouw te maken krijgt.

Jij vermeldt dat er 2x aftrek geldt. Is dit nog zo, of is dit achterhaald en gaat bovenstaande op?

De aftrek geldt nog gewoon. Als je leeft van je vermogen en vermogensbelasting (inkomstenbelasting op rendement uit vermogen) betaalt, mag je de algemene heffingskorting daarvan aftrekken.

Waar jij aan refereert is geen aftrek, maar uitbetaling wanneer je geen of weinig inkomstenbelasting betaalt en een fiscale partner hebt die wel voldoende belasting betaalt. Die wordt afgebouwd.

Hallo Mr Fob. Ik zit nog eens te kijken naar de algemene heffingskorting bij de belastingdienst. Begrijp ik het goed dat als je tot € 20.384 mag verdienen en dan nog steeds recht hebt op de volledige algemene heffingskorting van € 2.477?

Dus in een slecht beursjaar zou je voor nood nog behoorlijk wat bij kunnen verdienen om nooit te hoeven verkopen en met een beetje geluk zelfs nog bij kunnen kopen.

Dus met de combi dividend en een beetje inkomen zou je zelfs in slechte beursjaren dus behoorlijk save zitten? Er van uitgaande dat je altijd wel wat kan bijverdienen met een tijdelijk baantje.

Ja, tot een inkomen uit werk en woning van €20.384 heb je recht op de volledige algemene heffingskorting van €2.477 (cijfers 2019). Bij een inkomen van €20.384 betaal je 36.65% inkomstenbelasting minus de algemene heffingskorting.

Een beetje inkomen helpt enorm om niet te hoeven interen in slechte beursjaren.

als je een startvermogen hebt van 50k, dan zit je op 119827 na 15 jaar, dit is als je alleen die 6% gebruikt. wat moet ik nog meer meenemen hierin? bijv. dividend (of zit dat al in die 6% want dan is dit niet zo spectaculair)?

Ik ben nieuw, lees met plezier en belangstelling dat er een prachtige onderbouwing is voor wat ik al langer aan het doen ben.

Toch kan ik de spaarquote niet snappen.

er staat: Voorbeeld: als je inkomen 25.000 euro netto per jaar is en je geeft per jaar 12.500 euro uit, dan is je spaarquote 12.500/25.000 * 100% = 50%.

Die formule geeft aan dat als ik 12.500 uitgeef en 50.000 verdien dat mijn spaarquote 25% is.

Hoe hoger de spaarquote, hoe sneller financieel onafhankelijk, maar met mijn sommetje spaar ik meer, maar duurt het langer voordat ik financieel onafhankelijk ben. Wat zie ik over het hoofd ? Of moet spaarquote hier uitgavenquote zijn ?

Als je bij een netto inkomen van €50.000 een bedrag van €12.500 uitgeeft spaar je €37.500. Dan is je spaarquote 37.500/50.000 *100% = 75%

Zou je misschien ook een keer een stukje over hoe om te gaan met een studieschuld in dit soort berekeningen kunnen schrijven? Ik heb zelf best een aanzienlijke studieschuld omdat ik alles zelf heb moeten betalen. Daardoor gaat 12% van mijn inkomen de komende 13 jaar nog naar die schuld.. Ik spaar ook voor een buffer (16%) en beleg een deel van mijn inkomen in indexfondsen (10%). Op het moment dat mijn schuld weg is kan ik fors meer gaan beleggen.. Alleen dit duurt nog wel een aantal jaar. Hoe kom ik erachter wat de beste strategie is en hoe dat qua jaren dan verloopt. Momenteel los ik niet meer af dan nodig is omdat de rente lager is dan de rente die ik kan halen op mijn beleggingen. Maar soms ben ik geneigd om hard te sparen en in termijnen die hele schuld weg te knallen zodat ik kan focussen op beleggen. What to do..

Om het uit te kunnen rekenen zou je de rente op je schuld en je beleggingsrendement moeten meenemen in de sommetjes. Maar daar zit denk ik niet de moeilijkheid. Ik denk dat het vooral een gevoelskeuze is die je moet maken. En dat is het meest lastige aan dit soort dingen. Dat is meteen heel persoonlijk. Wat voelt beter: schuld kwijt en dan beleggen of kans op meer rendement door nu te beleggen met het risico dat het resultaat op de beleggingen tegenvalt en de schuld dus lastiger af te lossen is… Ik snap je dilemma!

Wat een leuke en interessante blog! Ik las in één van je berichten dat je percentage te sparen vermogen (t.o.v. hetgeen er binnenkomt) verhoogd kan worden door of meer te verdienen of minder uit te geven. Goed om te beseffen dat meer verdienen altijd bruto is en dat iedere besparing (oversluiten verzekeringen, oversluiten telefonie, verzekeringen onder de loep houden, etc.) direct netto voordeel oplevert. Voor een besparing per maand van 50 euro, zou je 100 euro bruto meer moeten verdienen.

Ga zo door!

Hallo, vooreerst dank voor alle info. Boeiend en met kennis gebracht.

Ik heb een bedenking over het achtste wereldwonder van Einstein. Volgens mij kan dat ook omgekeerd werken. Stel dat je financieel onafhankelijk werd in 2006 en je maakt de beurscrash van 2008 mee met een gemiddeld kapitaal verlies van 30/35%. Uiteindelijk herstelde de beurs vrij snel ( was niet het geval met de beurscrash van 1929) maar in 2008 en 2009 heb je toch geld nodig om van leven en daarvoor haal je kapitaal af op een zeer ongunstig moment. Einstein gaat hier omgekeerd werken. Beter dus om altijd cash te hebben voor bv 3 jaar verder te kunnen zonder dat je aan je belegingen moet komen.

Verder nog een algemene opmerking. Mijn vader was financieel onafhangkelijk op zijn 45 ste met 3 relatief jonge kinderen ( net tieners) Leek op het eerst zicht prachtig ( hij had toen, 38 jaar geleden een budget van omgerekend 2630 €/ mnd wat zeer ruim was) . Toch is hij niet veel gelukkiger geworden. Hij was een sociaal man die hard gewerkt had en kreeg plots een zee van tijd die hij zo goed mogelijk probeerde op te vullen maar zo eenvoudig was dat niet vermits al zijn vrienden nog aan het werk waren en dus veel minder vrije tijd hadden. Verder vertelde hij mij dat hij redelijk wat meer geld uitgaf dan in de periode die hij werkte ( meer reizen, gaan eten, hobbies betalen enz.) voor hem was dat gelukkig geen groot probleem gezien zijn buffer maar men kan er best rekening mee houden. Wat ook opviel is dat hij na een tijdje alles trager deed en later opstond, hij had toch een zee van tijd. Het ging in die mate dat hij wat verkommerde. Hij miste ook echte doelen in zijn leven (werken was altijd een belangrijk deel van zijn leven geweest). Om een lang verhaal kort te maken, op zijn 49 is hij terug gaan werken ( terug eigen zaak opgestart) en dat heeft hij tot zijn 72 ste blijven doen ( rustig aan op het einde). Hij is 1 jaar geleden overleden op zijn 82 en sindsdien zijn mijn broer/zus en ik ruim financieel onafhankelijk maar we blijven lekker verder werken, weliswaar met regelmatige vakanties. Bij deze onze ervaring met financiele onafhangkelijkheid.

De safe withdrawal rate houdt rekening met crashes, dus dat zou juist ook onder de slechtere beurscondities goed moeten gaan.

Leuk om jullie familie ervaring met financieel onafhankelijk zijn te lezen. Kan me voorstellen dat je vader weer is gaan werken en dat jullie doorwerken. Het gaat er om dat je lekker bezig bent, via werk of op een andere manier. Fijn voor jullie dat jullie daar zelf in kunnen kiezen, zonder afhankelijk te zijn van het wel of niet krijgen van inkomsten uit dat werk.

Is dit een gratis abonnement of zijn er kosten aan verbonden?

Het is gratis.

Dit is super handig. Ik zit nu op 54% en ga proberen de 60% te halen. Wanneer mijn woning is afbetaald over 5 jaar schiet het omhoog naar 80% – dat moet ik nog maar eens narekenen, dat klinkt wel heel hoog.

Dat gaat lekker snel!! Lang leve de aanstaande vrijheid

Hoe ziet dit Nederlands FI plaatje er uit wanneer je rekening houdt met AOW en pensioeninkomsten vanaf (zeg) 70 jaar…?

Dat hangt af van de tijd tot pensioen/AOW die je moet overbruggen en of je pensioen/AOW inkomen volledig of gedeeltelijk je kosten dekt. Is dus geen eenduidig antwoord op te geven.

Het mooie van het verhogen van je inkomsten is, dat je twee mogelijkheden hebt. Je kunt namelijk besluiten je uitgaven te verlagen, of ze niet te verlagen en ook nu nog te genieten van het leven. Maar ondertussen heb je nog wel de hogere savingsrate. Bij enkel focussen op verlagen van je kosten kun je op een gegeven moment niet meer verder dan het nulpunt.

Verhogen van je inkomsten is inderdaad aantrekkelijk. Verlagen van je uitgaven is voor de meesten echter veel gemakkelijker. Voordeel van verlagen is dat je ook minder vermogen nodig hebt om FO te worden. Mes snijdt dus aan 2 kanten. Tot je natuurlijk niet verder kunt verlagen, dan helpt inderdaad alleen nog het verhogen van je inkomsten

Goed om te zien dat met een savings rate van meer dan 50% het in Nederland ongeveer net zo lang duurt as in de VS. Zitten zelf namelijk al ongeveer +10 jaar zo rond de 50% (zoals verwacht, er zijn een paar goed en een paar slecht jaren). Nu hard bezig om dit wat op te krikken zodat het allemaal wat sneller gaat. Ons huidige target staat op ongeveer 17 jaar (kortom nog ongeveer 7 te gaan).

En jij? Waar werk jij naar toe?

Ik verwacht over ongeveer 4-5 jaar met een gerust hart te kunnen kiezen of ik blijf werken voor geld of dat ik mij op een andere manier bezig houd